來源:周子衡

最近,出現了大量關於“美國例外論”的文章和評論,即美國經濟在經濟增長、高科技投資和生產力方面突飛猛進,將世界其他國家甩在身後。因此,美元走高、股市繁榮也就不足爲奇了。這一成功歸因於監管減少、企業家精神、投資稅降低等——換句話說,沒有歐洲、日本和其他發達資本主義經濟體遭受的政府幹預。人們對美國的成功充滿樂觀情緒,甚至在更廣泛的公衆中也是如此,而不僅僅是在股市中。美國 RealClearMarkets/TIPP 經濟樂觀指數已升至 2021 年 8 月以來的最高水平,但仍低於疫情前的水平。

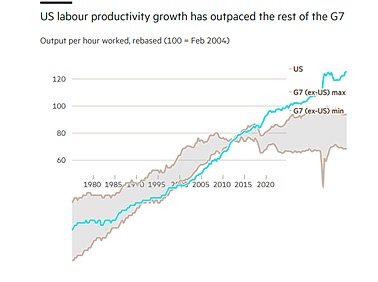

但這種繁榮的故事具有誤導性。是的,美國經濟的表現比歐洲或日本要好。但從歷史上看,美國經濟真的比歐洲更好嗎?以英國《金融時報》最近發表的一篇題爲《爲什么美國經濟會遙遙領先於競爭對手》的文章爲例,該文章贊揚了美國相對於歐洲的表現。作者繼續說道:“美國的增長速度遠遠快於任何其他發達經濟體。自 2019 年底以來,美國國內生產總值增長了 11.4%,國際貨幣基金組織在其最新預測中預測今年美國經濟將增長 2.8%。”並且:“其增長記錄植根於更快的生產力增長——這是經濟表現更持久的驅動力……自 2008-09 年金融危機以來,美國勞動生產率增長了 30%,是歐元區和英國的三倍多。這種十年來可見的生產力差距正在重塑全球經濟的層次結構。 ”

此外:“美國的生產率增長正在迅速超過幾乎所有發達經濟體,其中許多經濟體陷入了低增長、生活水平下降、公共財政緊張和地緣政治影響力受損的惡性循環。”

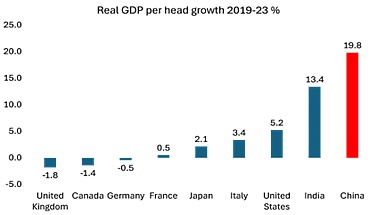

這種說法的問題在於,一切都是相對的。請注意文章的標題:爲什么美國經濟會飆升——領先於其競爭對手。美國經濟正在飆升,等等……但只是領先於其競爭對手。是的,與歐洲和其他發達資本主義經濟體相比(當然,不是與中國或印度相比),美國的表現要好得多。但這是因爲歐洲、日本、加拿大都處於停滯狀態,甚至陷入了徹底的衰退。從歷史角度來看,美國經濟表現比 2010 年代更差,與 2000 年代相比更是糟糕。

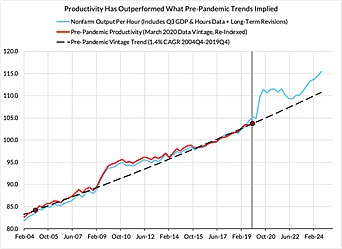

以生產率增長爲例。以下是《金融時報》的圖表,它表明了美國的例外主義。

但如果你仔細觀察美國生產率增長线的軌跡,就會發現自 2010 年左右以來,美國的生產率增長一直在放緩。其相對優異的表現完全是由於 G7 其他國家的增長放緩。正如《金融時報》文章所說:“經濟咨商會的數據顯示,過去幾年,大多數發達經濟體的勞動生產率相對於美國有所下降。 ”是的,相對於美國而言,但美國的勞動生產率增長也在放緩,即使幅度沒有那么大。

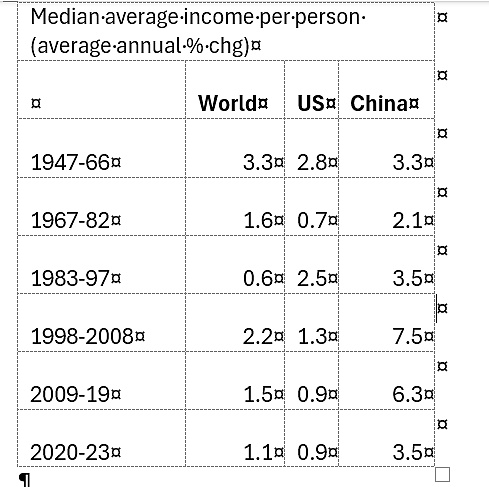

事實上,如果我們回顧生產力增長的歷史,就會發現資本主義經濟體越來越無法擴大生產力和提高勞動生產率。您可以從下表中看到這一點。2006-18 年美國生產力增長遠好於其他主要資本主義經濟體,但增長率僅爲 1990 年代的一半。

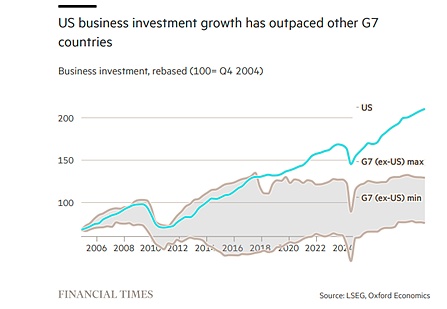

同樣的情況也適用於生產性商業投資。英國《金融時報》展示了一張圖表,顯示美國商業投資增長速度超過其他經濟體。但同樣需要注意的是,美國投資增長軌跡也在放緩:將目前的增長率與 2010 年代的增長率進行比較,甚至與 2000 年代的增長率進行比較。美國商業投資長期來看正在放緩,而 G7 其他國家的商業投資則停滯不前。

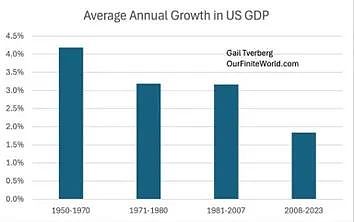

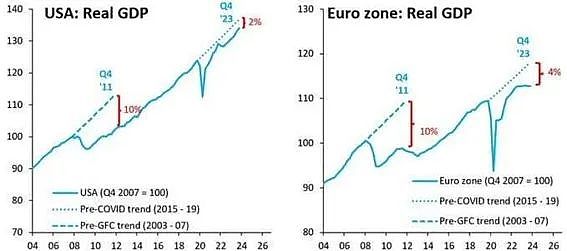

我們再來看一張顯示美國經濟增長歷史趨勢的圖表。

美國年均實際 GDP 增長率已從战後“黃金時代”的 4% 下降到大衰退前的 3%,此後的一段時期(我稱之爲長期蕭條)則低於 2%。目前普遍預測美國 2025 年的經濟增長僅爲 1.9%。但這仍將是七國集團中增長最快的經濟體。

此外,我們在這裏衡量的是實際 GDP 增長。近年來,美國經濟快速增長很大程度上得益於移民,這推動了勞動力和總體產出的增長。疫情過後,美國的人均產出增長雖然遠低於 G7 其他國家,但仍高於其他國家。

下面的美國與歐洲增長趨勢圖更好地說明了這一情況。21 世紀,美國的增長率一直在下滑;而歐洲的增長率則一直在下降。

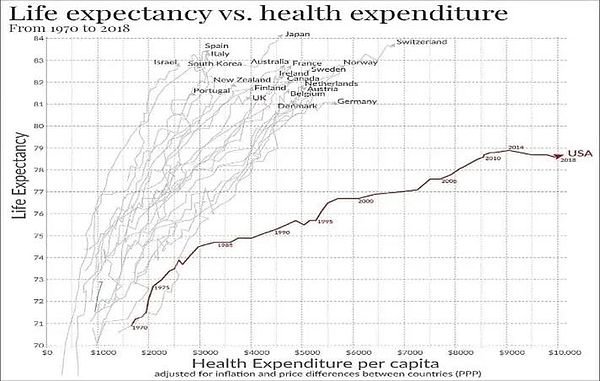

此外,美國資本主義經濟的表現相對優於其他發達經濟體,但這並不能說明普通美國人的生活是否更好。正如《金融時報》文章承認的那樣:“盡管美國經濟實力雄厚,但根據經合組織的數據,美國的收入不平等程度在七國集團中最大,同時預期壽命最低,住房成本最高。市場競爭有限,數百萬工人忍受着不穩定的就業條件。 ”這幾乎不是在美國生活的招聘海報,即使股市投資者不在乎這一點。

如果我們談論的是美國人均收入的相對增長,請看我從世界不平等數據庫匯編的這張表格。美國平均收入者的收入增長越來越少(即使相對而言),尤其是在 21 世紀。

盡管如此,有人認爲,美國生產力正在蓬勃發展,這得益於人工智能和其他技術投資的引入,而這是資本主義世界(包括中國)無法比擬的。正如花旗集團首席經濟學家內森·希茨所說,盡管中國做出了這些努力,並努力成爲人工智能超級大國,但美國仍然是“人工智能發生的地方,並將繼續成爲人工智能發生的地方”。有跡象表明,美國生產力增長可能正在加快——盡管請注意,下圖是一個估計值。

也許如此,但人工智能的巨額投資尚未在整個經濟中產生實際效果,這可能會大幅減少就業崗位,從而維持人均生產率的大幅提高。這可能需要幾十年的時間。

事實上,有大量證據表明,人工智能熱潮可能只是一場泡沫——馬克思所說的虛擬資本(即對人工智能相關公司股票和美元的投資)大幅增長,與人工智能實現的利潤和生產性投資的現實嚴重不符。

洛克菲勒國際公司董事長魯奇爾·夏爾馬在《金融時報》上再次稱美國股市繁榮是“所有泡沫之母”。讓我引用一下:“全球投資者向一個國家投入的資本比現代歷史上任何時候都要多。美國股市現在高於其他市場。相對價格是自一個多世紀前有數據以來的最高水平,相對估值也處於半個世紀前有數據以來的最高水平。因此,美國在全球主要股票指數中所佔比例接近 70%,高於 1980 年代的 30%。從某些指標來看,美元的交易價值比發達國家 50 年前放棄固定匯率以來的任何時候都要高。”

但“市場對‘美國例外論’的敬畏已經過度……談論科技或人工智能泡沫,或關注增長和動量的投資策略泡沫,掩蓋了美國市場所有泡沫的根源。美國完全佔據了全球投資者的思維空間,被過度持有、高估和過度炒作到了前所未有的程度。與所有泡沫一樣,很難知道這個泡沫何時會破滅,也很難知道什么會引發它的衰落。”

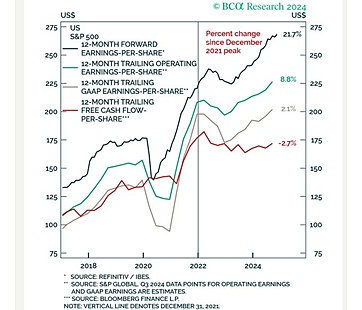

而且這種泡沫的支撐非常薄弱。美國股市推動着世界股市,而推動美國股市的只有七只股票:即所謂的七大股票。對於絕大多數美國公司而言,除了蓬勃發展的能源行業、社交媒體和科技行業之外,情況並不樂觀。標普 500 指數成分股公司的每股自由現金流三年來沒有增長(見下圖紅线)。利潤增長預測與實際增長情況大相徑庭。

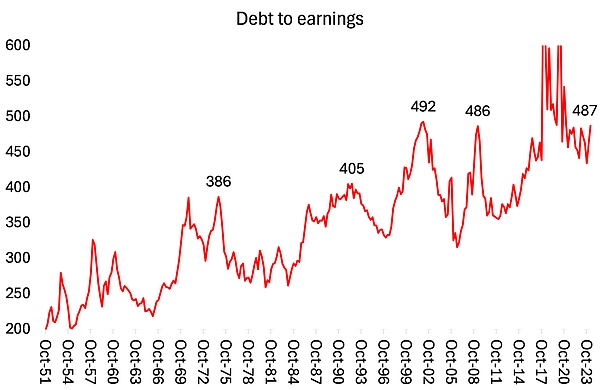

美國企業債務與收益之比仍然接近歷史最高水平,自美聯儲決定开始下調政策利率以來,這些債務的利息成本並沒有大幅下降。

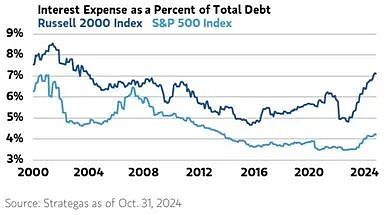

羅素 2000 指數中規模較小的公司和標准普爾 500 指數中規模較大的公司的平均債務成本差額最近擴大了一倍多,達到約 300 個基點。由於中長期利率仍在回升,短期內緩解的跡象並不明顯。

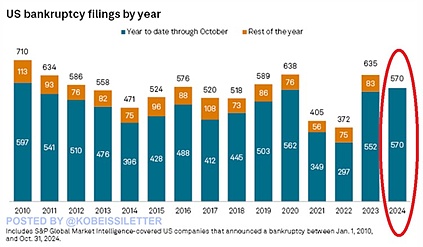

2024 年美國企業破產數量已超過 2020 年疫情期間的水平。破產數量激增,仿佛美國經濟陷入困境。

美聯儲在最近的《金融穩定報告》中指出, “估值壓力依然很大。股價與收益之比升至歷史區間的高端,而對股票溢價(股票市場風險補償)的估計仍遠低於平均水平。”美聯儲擔心,“盡管非金融企業和家庭部門的資產負債表仍然穩健,但經濟活動的急劇下滑將抑制企業收益和家庭收入,並降低規模較小、風險較高、資本回報率較低的企業以及財務壓力特別大的家庭的償債能力。”

股市尚未崩盤。但如果崩盤,許多公司陷入困境,債務負擔不斷增加,金融危機很可能會波及‘實體經濟’。並蔓延至全球。

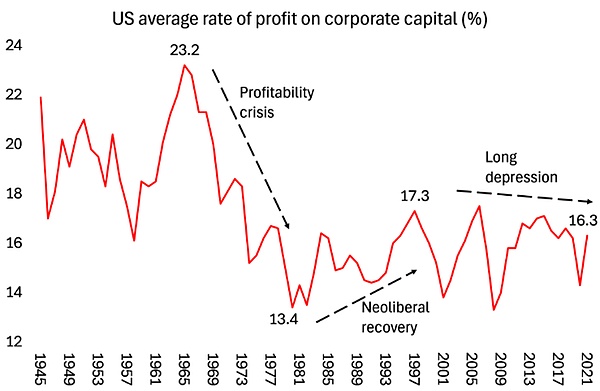

主要經濟體的生產率增長普遍放緩,因爲生產性投資增長下降。而在資本主義經濟體中,生產性投資是由盈利能力驅動的。20 世紀 70 年代盈利能力危機後,新自由主義試圖提高盈利能力,但只取得了部分成功,並在新世紀开始時就結束了。21 世紀的停滯和“長期蕭條”表現爲私人和公共債務不斷增加,因爲政府和企業試圖通過增加借貸來克服停滯和低盈利能力。

這仍然是美國例外論的致命弱點。美國例外論的故事其實就是歐洲崩潰的故事——那是另一個故事。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。