作者:Route 2 FI;編譯:鄧通,金色財經

你如何成爲一名風險投資家?你如何創建風險投資家?

你如何成爲一名成功的風險投資家?

如何才能有機會投資協議並走在市場的前沿?

這就是我今天試圖回答的問題。

前言

有一天,你看着市場,發現自己對目前獲得的回報並不滿意。市場正在下跌,你的投資也遭受了損失。

另一天,你看着市場,看到每個人都在獲利,但與大團隊相比,你個人的表現仍然不佳。但這些大團隊是誰?

有多個實體,例如做市商、對衝基金、流動基金和風險投資基金 (VC)。前三個實體的運作方式有些相似:它們买賣市場上已有的代幣。然而,風險投資公司是那些在代幣上线之前就購买代幣的人。

風險投資公司從一开始就支持你最喜歡的項目背後的團隊,即使團隊仍在开發 MVP(最小可行產品)。這些人堅信某個團隊會成功,甚至在產品上线之前,他們就准備投入大量資金。

如果項目成功,他們的投資可以大幅增長,但如果項目失敗,他們也會遭受重大損失。

這裏的風險/回報率很高,但風險投資不僅僅是投資;它還包括支持團隊並與他們直接合作,以確保項目的長期成功。

那么,你如何成爲一名風險投資家?你如何創建風險投資家?你如何成爲一名成功的風險投資家?如何才能有機會投資協議並走在市場的前列?

要創建 VC,你必須了解基本的 VC 結構,最重要的是,了解該結構的主要人物

每個風險投資基金都有 3 個主要參與方:有限合夥人 (LP)、普通合夥人 (GP) 和創始人:

LP 是擁有大量資金並希望增加資本的人;他們擁有的選擇之一是通過風險投資。

GP 是擁有大量知識的人,他們希望增加 LP 的投資並從成功的交易中賺取費用。

創始人是打造創新的單一產品或服務並旨在將其推向市場的人。他們需要投資才能起步。

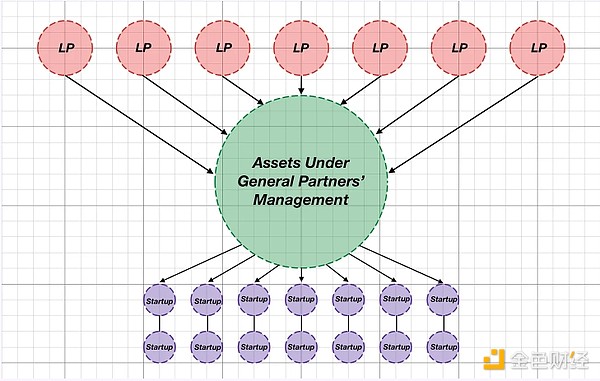

如果讓我用一張圖來描述 VC 結構的話,我可能會用這張圖:

LP 對 GP 的授權非常明確;他們只是委托資金並等待回報。LP 的主要任務是投資合適的人來管理資金。LP 的目標是瞄准重大目標。

LP 通常不參與投資初創公司的過程,因爲所有盡職調查都由 GP 處理。但是,LP 可以從他們的網絡中帶來交易,供 GP 審查並判斷是否值得投資。

GP 通常每月/每季度/每年進行一次報告,讓 LP 了解 VC 基金的現狀。這包括提供投資策略、市場情緒、整體完成的投資以及未實現(或已實現)回報的任何變化。

GP 的目標是盡可能透明,因爲每個人都明白 VC 是一項風險業務;只有 100 家初創公司中的 1 家會成爲獨角獸(一家估值達到 10 億美元的公司)。

典型的風險投資基金採用一種稱爲 2/20 的模型運作。這意味着 GP 每年收取 LP 投資總額的 2% 用於運營目的(主要是工資、合作夥伴關系、協議、法律等)。

此外,GP 對他們所做的每筆成功投資收取 20% 的費用,這也稱爲“carry”。這意味着,如果總投資回報率 (ROI) 等於 100 萬美元,LP 將獲得 80 萬美元,GP 將獲得 20 萬美元作爲其工作的成功費。

值得一提的是,大多數風險投資公司都不太好,他們不會帶來那么多回報。但爲什么 LP 會繼續投資他們呢?

風險投資業務主要涉及與其他資產不相關的非流動性資產,因此這可以用其總 AUM (管理資產) 的一小部分來對衝風險。大型機構和高淨值個人通常會分配 5-10%。

然而,合適的GP可以帶來可觀的回報。在3-5年內,LP可以獲得3-10倍的回報,這在其他資產類別中通常是不可能的。

但如何脫穎而出,讓LP選擇你而不是其他基金經理呢?

推銷是一門藝術,而且藝術隨着每一次迭代而變得更好

是的,你想投資其他初創公司,但一开始你也必須融資;否則,你要投資什么?

爲你的基金籌集資金是一個獨特的過程,因爲你可以理解向其他人推銷的感覺,因爲最終,會有其他人向你推銷。

這個過程與傳統的籌款幾乎沒有什么不同。然而,還是有一些區別的。首先,如果你是一個加密原生基金,你只會投資加密公司(否則,基金的意義何在)。

但 LP 可以是非常多樣化的人。如果你正在爲加密基金籌集資金,並不一定意味着你必須找到也是加密原生的 LP。

你要做的是證明你有能力爲他們帶來可觀的回報。例如,我有一個朋友是一家加密基金的 GP,他的 LP 包括來自電子商務、房地產、石油生產等領域的人。

該計劃被稱爲“基金論文”。這實際上只是一些優化的參數,可讓您的投資更有針對性和更高效。

其中一些參數包括:

投資階段。投資階段有 6 個:種子前、種子、A 輪、B 輪、C 輪、D 輪。此外,有時初創公司會進行“私募”,這基本上是一種隱藏你處於哪個階段的花哨方式。專注於種子前、種子和私募;它們帶來最好的回報,但也帶來更高的風險。它肯定會證明你是否成功。

增值。這可能是最重要的參數。大多數時候,投資者更喜歡聰明的錢,而不是“投資後就忘了”。所以你必須拿出點什么。例如,a16z 幾乎提供了一切。他們將幫助你進行研究、營銷、產品开發、招聘等。確定你(和你的團隊)除了錢之外還能帶來什么,然後專注於此。

毫不奇怪,大多數風險投資公司除了金錢之外不提供任何價值,這通常是區分優秀風險投資公司和普通風險投資公司的方法。這在熊市和牛市中尤爲明顯。

在牛市中,有很多項目和很多資本。每個人都在瘋狂(尤其是散戶),即使是最糟糕的代幣也能讓你獲得 10 倍左右的收益。風險投資基金必須爲糟糕的項目爭取分配,因爲對代幣的需求相當高。這造成了你無法妥善管理風險/回報率的情況,因爲無論如何一切都會增長。

然而,在熊市中,有很多建設者(因爲熊市非常適合建設,這是一個如此和平的空間),但資本並不多,因爲幾乎沒有任何東西會增長。

那是定義優秀風險投資公司的時候,因爲你真的必須依賴很多指標、項目背後的團隊、可持續的代幣模型、技術解決方案以及整體愿景和上市战略。這有時需要更多的技能、經驗,甚至直覺!

因此,如果你從頭开始創業,最好在熊市或牛市末期進行,這樣你的競爭會更少,選擇也會更多。

人很重要——你應該僱用誰?

是的,團隊最重要,就像任何地方一樣。人力資本是最重要的資本,那么你如何聘請一支優秀的團隊,你到底應該聘請誰呢?這個問題的答案很簡單,也有點“陳詞濫調”,但是——聘請比你聰明的人來組建一支能夠超越市場的團隊。

在大多數情況下,風險投資團隊實際上很小;你不需要超過 10 個人來管理 5000 萬美元甚至更多的資金。因爲這個過程實際上很簡單:找到(或被找到)初創公司→確定最好的初創公司→投資→幫助初創公司成長→出售你的股份(代幣)→獲得回報。

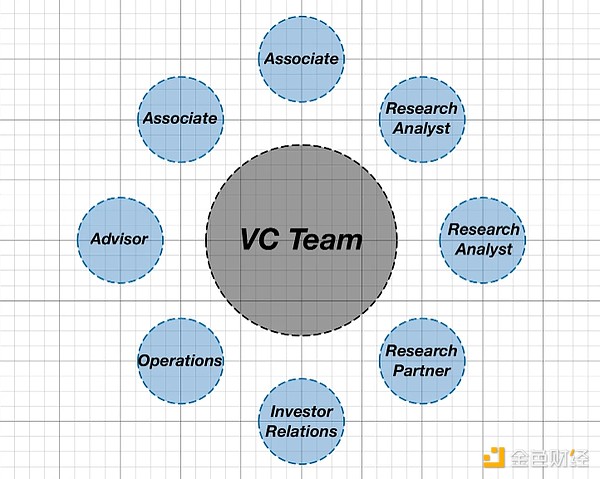

但實際上,以最佳方式執行每項任務需要大量的經驗和知識。你顯然不能獨自完成這件事,所以你的夢想團隊看起來是這樣的:

合夥人負責 VC 基金與初創公司之間的幾乎所有溝通。這些人通常對初創公司進行初步篩選並提供反饋。他們在投資前、投資期間和投資後進行溝通。

他們還從任何可能的來源搜尋項目:Twitter、alpha 組、當地聚會、會議、演示日、黑客馬拉松等。合夥人還在不同的 VC 基金之間建立交易流程合作夥伴關系,實體共享從其網絡收到的交易。這推動了基金之間的合作。

研究人員通常做與研究相關的所有事情:代幣經濟學、商業模式、技術解決方案、市場等。

研究人員通常還負責從更大角度看待問題並預測趨勢和敘述。例如,您可能會研究一個可能成爲您的投資組合公司的項目。

這很好,但例如,您可以預測 6-12 個月後的市場情況,以及哪些公司可以推動那裏的價值。因此,它爲您提供了一個更好的視角來觀察整體市場情況,而不是特定的協議。

顧問爲風險投資公司及其投資組合公司提供專業知識和战略指導。他們通常擔任兼職顧問。

他們的職責包括尋找潛在投資、進行盡職調查以及向投資組合公司提供战略建議。顧問共享網絡,將初創公司與關鍵資源和潛在合作夥伴聯系起來。

風險投資基金的 IR(投資者關系)專家通常吸引和維持投資者關系。他們與公司的合作夥伴密切合作,制定和執行融資策略、創建投資者材料、管理溝通和其他任務。他們經常處理媒體問詢、准備投資者會議並跟蹤投資者情緒。

團隊的每個組成部分都很重要,GP 的關鍵任務是確保團隊齊心協力並實現目標(除了監督基金策略和整體績效)。

組織交易流程和策略

投資很難,所以我們只能順其自然?好吧,本來也可以這樣……但是,順其自然太容易了。最好是留下遺產以獲得更好的業績,這樣你才能隨着時間的推移而進步。

我需要做什么才能隨着時間的推移而適當地發展?

1.將每個初創公司放入遺留表中。列出競爭對手的列表、他們的表現和估值。當您擁有 300 多家初創公司的數據庫以提取盡可能多的見解時,每個項目的快速摘要將在未來大有幫助。

2.與同事多合作,探索尋找項目的最佳策略。當你足夠出名時,你通常不需要做任何事情——初創公司會自己發現你。然而,當你在成長時,你必須無處不在。狙擊黑客馬拉松、演示日、早期團體等。

3.不僅要狙擊,還要靈活。如果你看到一家不值得你關注的初創公司,你可以在第一次談話中發現它,不要浪費你寶貴的時間。如果你發現一家初創公司太好,而且你知道他們很快就會結束這輪融資——盡可能靈活地獲得最好的交易。

4.增加你在網上的曝光率。對於在线內容,發布特別關注您的基金感興趣的主題的文章。例如,Paradigm 對 MEV 進行了大量研究,最終投資了 Flashbots(爲減輕 MEV 帶來的負面外部性而成立的研發組織)。

投資時要注意什么?

在投資或選擇正確的投資項目時,你可以依賴無數指標,但是當你手頭有一份協議,而唯一的問題是是否投資時,你可能應該尋找幾個參數。

代幣經濟學。研究通貨膨脹率、排放量、對質押者的支付(如果是這種情況)。重點是避免拋售壓力,並了解代幣的一些強大機制,以激勵人們繼續購买。

技術/基本面。這可能是最難研究的課題。如果你有一個非常復雜的項目——你應該找一個有專業知識的人來概述你應該尋找什么。分析 NFT 集合很容易,但理解單獨的 L1 區塊鏈或开發人員 SDK 的機制要困難得多。

競爭對手。尋找你可能想要投資的協議的競爭對手。他們的表現如何?他們擁有多少市場份額?他們有什么不同?他們是更好還是更差?在哪方面?相比之下,你可以更多地了解你正在研究的項目。

生態系統。通常,大多數協議只基於 1 個生態系統:以太坊、Solana、一些 Layer 2、Cosmos 等。這裏的目標是看看特定的協議是否適合生態系統。例如,有人可能會在 Optimism 上構建一些農業協議。但這樣做沒有理由,因爲 Optimism 並不專注於 DeFi。你必須尋找這樣的時機,以確保協議能夠找到其 PMF(產品市場契合度)。

投資者研究。如果一個項目正在進行第二輪或第三輪融資,那么他們之前已經有支持者了。你可以研究支持者,他們通常按層級劃分,層級越小越好。例如,Multicoin 被認爲是第 1 層,它是加密貨幣領域最好的 VC 之一,而 Outlier Ventures 大約是第 4 層。你可以在此表中查看一些基金。

團隊。確保所有團隊成員都具有構建成功項目的相關經驗和愿景。他們知道自己在說什么嗎?他們聰明嗎?他們完全理解這個主張嗎?如果你和他們在同一個團隊,你會感到舒服嗎?

還有更多參數,例如情感分析、鏈上分析、合作夥伴分析、上市前和二級市場之間的差異。這裏的提示是,除非有證據表明投資看起來不好,否則請嘗試投資。

因此,找到證明這可能是一項好投資的參數和指標。如果你找不到任何參數和指標,那么這真的可能是一項糟糕的投資。

總結

創辦自己的風險投資基金一开始可能會很痛苦,因爲建立運營和流程總是令人緊張。如果你從一個城市搬到另一個城市,你就會明白我在說什么。但最終情況會好起來的。

這裏的目標是回報基金,例如,如果你要投資的總資本是 1 億美元,而你的平均支票是 100 萬美元,佔協議的 10%,那么只需要一個獨角獸,你的份額就值 1 億美元,這樣你就可以把基金返還給投資者。

記住,投資是藝術,推銷是藝術,溝通是藝術,研究也是藝術。不斷練習,直到你和你的基金成爲最知名的藝術家之一。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。