VC幣 Vs. Meme幣:散戶不再接盤VC幣到底是因爲什么

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Regan Bozman, Lattice Capital合夥人;翻譯:金色財經xiaozou

爲什么本輪周期如此煎熬,人人都很苦惱?我們可以把所有問題歸結爲這樣一個事實:在當前的市場結構下,散戶再也賺不到什么錢了。本文將圍繞着回歸本源帶來一些不成體系的想法。

散戶爲何在本輪周期很難,答案非常簡單:因爲像基礎設施代幣這樣的“交易”在加密市場中已經不會再出現500倍的增長了。而現在離我們不遠就有一個更有趣的遊樂場,有着更好的meme模因。

我們實際上是在重現VC/IPO市場曾經發生的事情。

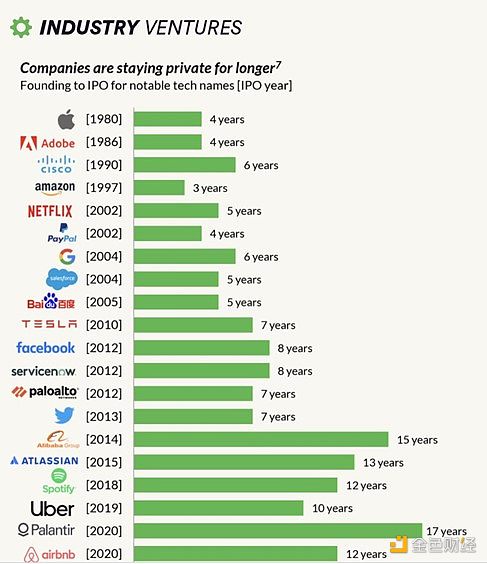

在這些市場上,公司保持私有化狀態時間更長,這意味着更多的上行空間是“私有化”的(例如風投基金),散戶根本無法觸及。

Crypto一直在扭轉這一局面,並使非對稱上行空間的訪問大衆化。但現在變了!L1和L2從VC那裏籌集的資金要多得多!沒有公开代幣銷售,風投大賺特賺,散戶大受影響。也許這一周期裏散戶美夢的破滅並不是那么令人驚訝。

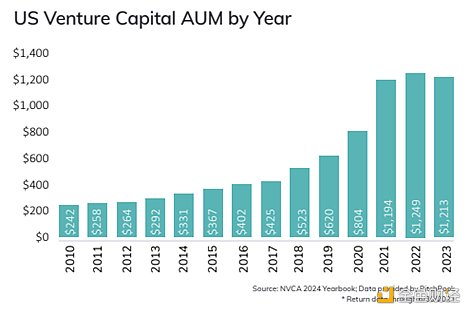

公司之所以保持私有化狀態的時間更長,一個重要原因就是VC資金規模比10年前多了5倍。各公司現在可以在私募市場籌集資金超10億美元,同時避免公开市場相關开銷。

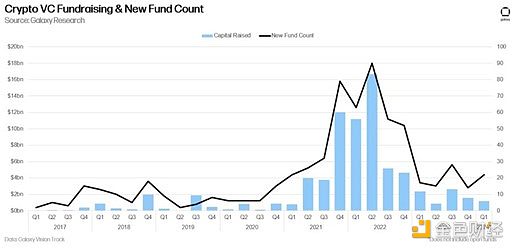

不出所料,同樣的趨勢也發生在加密VC領域——加密VC的資金規模與五年前相比要多得多。

Crypto本就應該解決這個問題!ICO旨在使資本的形成民主化,進而獲得風險回報。它們完全成功地做到了這一點……你若有幸擁有美國護照,那就另當別論了。

ETH在2014年ICO時的價格爲30美分,如今的價格是3000美元。這可是10年1萬倍的回報率,在這段期間內可輕松擊敗任何風險投資。全球任何人都可以參與,這真是太棒了!

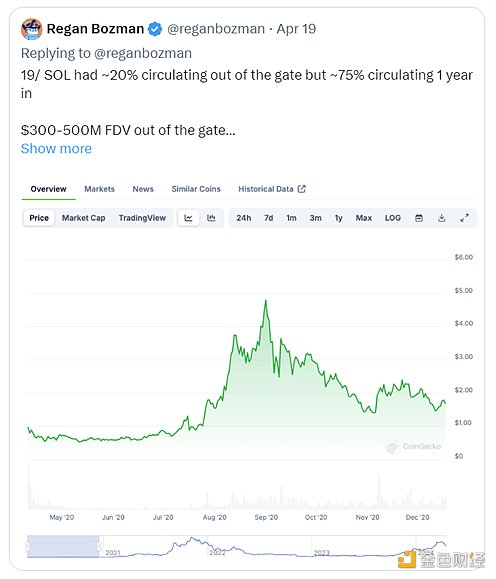

現在這個行業明顯增長,入門價格自然也就隨之上漲,但機會並沒有消失。2020年SOL的發行價格爲0.22美元,而4年後,價格爲140美元,也就是4年期636倍的回報率,很可能也超過了過去五年裏幾乎所有的風投回報率。

本周期我們已經偏離了這個市場結構。現在,散戶購买預發行代幣或在公开市場低價購买代幣的機會接近於零。

空投絕對是對現有風險模式的改進,在現在的模式中,早期用戶沒有任何經濟優勢。但這卻是比代幣銷售更糟糕的金融交易,因爲你從空投中賺到的只能有這么多。

原來無上限的上行市場把我們帶到了市場上限,這期間的交易該是多么巨大。上一輪周期投資1000美元的SOL ICO現在變爲了63.6萬美元。而這一輪周期投資1000美元的Eigen只能變成1030美元,即使是10倍增長,也只有10300美元。

上輪周期你掌握了自己的命運,這一輪你卻在等待Eigen爸爸的施舍。

金融無政府主義意味着承認這些市場一直都關乎金錢。是的,這些錢投資的是科技,但推動發展的車輪滾動的卻是錢。沒有了錢,輪子就會脫落。

我們可以做一些事情來改善當前的發行結構。一切歸根到底不過是爲早期用戶和社區創造無上限的上行空間。

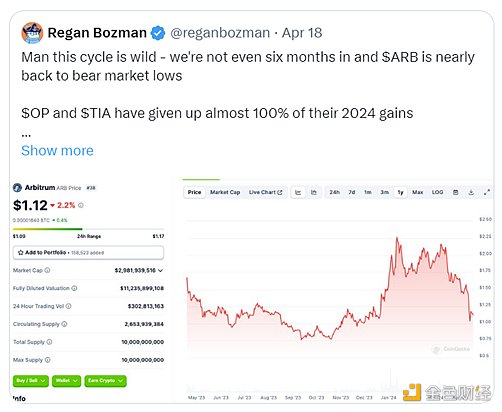

也就是說,市場存在更大的結構性問題。這些L1和L2的大規模融資導致代幣發行前估值就達到數十億美元。這就產生了兩個問題:巨大的賣方壓力,以及FDV過高。

在我看來,本周期大多數山寨幣的結構性問題,很大一部分是風投拋壓沒有被散戶資金的流入抵消。如果你在發行前籌資5億美元,那么最終的拋售壓力將是5億美元(理論上,如果代幣價格上漲,拋壓會更大)。

ARB因拋壓太大在牛市跌回熊市低點

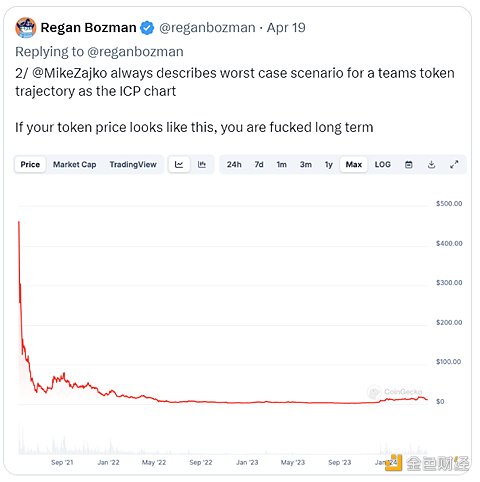

以較高的FDV進行私募籌資意味着最終的FDV會更高,一定會導致下行。

高FDV代表性代幣ICP的價格走勢

風投和散戶的關系不一定是對立的,所有人都通過SOL賺到了錢。

但如果你試圖把太多的風險資金投入流動性不強的市場,那就更難了。

我們對Meme幣指指點點爭論不休,但這絕對不是重點。Meme幣不是問題所在,問題在於我們當前的市場結構。

我們要衝破目前的市場迷霧,回到我們的民主根源。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。