Grayscale:加密貨幣在投資組合中的作用

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Grayscale;編譯:鄧通,金色財經

摘要:

由於債券回報率較低、收益集中於股票、資產之間的相關性較高以及宏觀風險,建立多元化投資組合變得更加困難。

在灰度,我們相信加密資產類別可以成爲構建有效投資組合的有用成分。 比特幣和其他數字資產歷來提供高回報(高風險)且與公共股票的相關性較低。 這意味着它們有潛力爲投資組合回報和投資組合多元化做出貢獻。

加密貨幣是一種不穩定的資產類別,因此一點點就可以發揮很大作用。 我們的分析表明,大約 5% 的加密貨幣配置有助於最大化投資者的風險調整回報,否則他們將持有平衡的股票和債券投資組合,盡管配置到加密貨幣也往往會增加投資組合風險。

投資者在投資加密貨幣之前應考慮自己的情況和財務目標。 該資產類別應被視爲高風險,可能不適合短期資本需求和/或高風險厭惡的投資者。

在組建金融資產投資組合時,通常會向普通投資者提供一些標准建議:擁有多元化的股票和債券組合,通常在早期持有更多股票,在臨近退休時持有更多債券,盡可能使用稅收優惠账戶,避免試圖把握市場時機,並在每個類別中尋找最佳的投資產品。 如果股票和債券都產生健康且不相關的回報,那么這個建議應該會帶來良好的結果。

但今天的投資者面臨着一系列新的挑战。 一方面,自 1980 年左右开始的通脹長期下降已經結束。 在這種環境下,債券可能難以產生與過去四十年相當的回報。 此外,許多資產現在的相關性更高,因此投資者通常會失去在投資組合中同時擁有這些資產所帶來的一些多元化收益。 大型機構投資者試圖通過進入私人資產市場(例如私募股權、房地產、風險投資)或利用槓杆(即借款來提高回報)來應對這些挑战,但這些選擇通常不適用於普通儲戶。

在灰度,我們相信,在考慮現代的、面向未來的金融投資組合時,加密資產類別可以成爲解決這些挑战的一種方法。 比特幣和其他數字資產是高風險/高回報潛力的投資,任何人都可以在公开市場上進行投資,通常與股票的相關性較低。 Grayscale Research 認爲,在多元化投資組合中對加密資產類別進行適度配置可能有助於提高總回報和風險調整回報,同時也會降低投資組合風險。 每個投資者都有獨特的目標,應該考慮自己的情況,但 Grayscale Research 的一項分析表明,大約 5% 的加密貨幣配置可能有助於優化典型投資組合的風險調整回報。

現代投資者面臨的五個挑战

對於上一代美國投資者來說,持有均衡的國內資產投資組合(通常是股票和債券的 60/40 組合)效果很好。 例如,從1980年到2019年的四十年,美國股票和政府債券的60/40投資組合產生了8.6%的年化回報率——是回報率的兩倍多現金。[1] 在灰度研究中,我們看到了當代投資者可能更難在傳統市場中找到高回報和多元化策略的幾個原因。

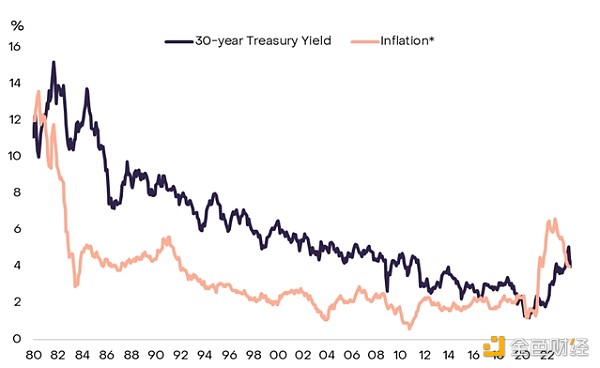

1.債券牛市結束。 1979 年,保羅·沃爾克 (Paul Volcker) 領導的美聯儲決定認真對待降低通貨膨脹問題。 這些努力取得了成功:通貨膨脹在 1980 年達到頂峰,長期國債收益率在次年達到頂峰(圖表 1)。 在接下來的幾十年裏,通貨膨脹和債券收益率都穩步下降,債券回報率大幅波動。 [2] 我們認爲,我們現在處於不同的體制中:通脹更高、波動更大,美聯儲明確採取的政策有時會導致通脹率高於目標。 通脹上升可能不利於固定收益回報,自 2019 年以來,購买美國國債的投資者每年損失約 1%。[3] 債券仍將是許多投資者投資組合的重要組成部分,但 20 世紀 80 年代初开始的長期牛市似乎已經結束。

圖表1:債券收益率的長期下降已經結束

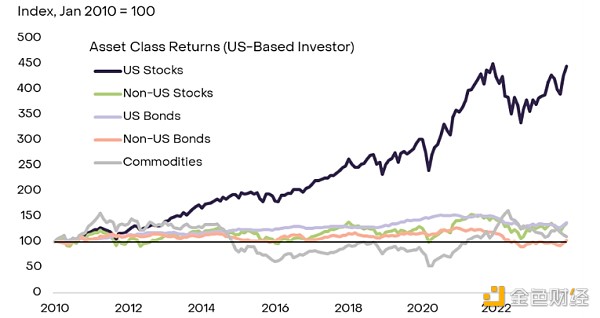

2.股票收益越來越窄。 盡管債券最近表現不佳,股票繼續產生穩健的回報。 問題是這些收益變得極其有限。 自 2010 年(即 2008-09 年金融危機以來的時期)以來,在主要資產類別中,只有美國股票產生了引人注目的回報(圖表 2)。 此外,在美國股市中,只有少數股票仍表現較好。 例如,去年,“Magnificent 7”巨型科技股(AAPL、MSFT、AMZN、NVDA、GOOGL、META 和 TSLA)上漲了 107%,而標准普爾 500 指數中其余 493 只股票僅上漲了 5%。[4] 美國市值加權指數的投資者現在高度關注這七家公司的前景。

圖表 2:美股是唯一的遊戲

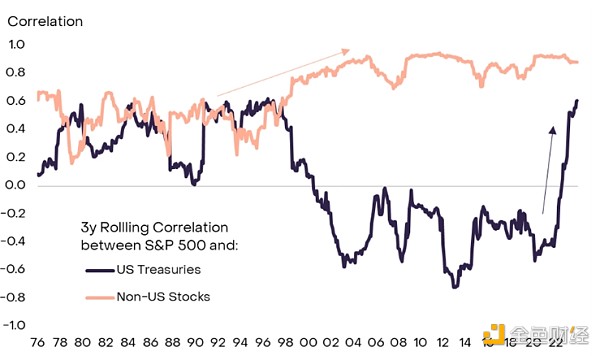

3.相關性更高。 通過持有一籃子低相關性資產,投資者可能會比持有任何單個資產獲得更好的風險調整回報。 然而,資產之間的相關性增加,因此投資者的多元化收益越來越小:股票與債券的相關性更強,國際股票與美國股票的相關性更強(圖表3)。 隨着跨資產相關性的上升,建立具有有吸引力的風險調整回報的投資組合變得更加困難。 [5]

圖表 3:相關性上升意味着多元化收益減少

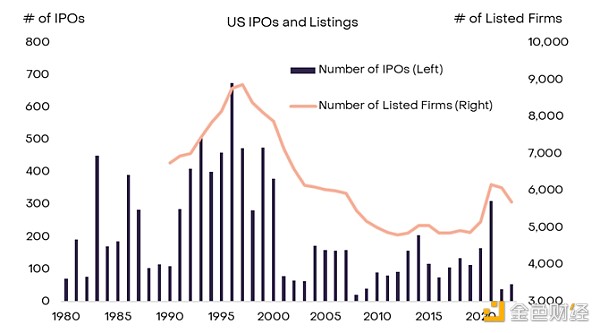

4.公共市場萎縮。 盡管美國經濟隨着時間的推移而增長,但上市公司的數量卻沒有增長。 根據世界交易所聯合會的數據,美國上市公司的數量在 1997 年達到頂峰,此後大部分都在下降(圖表 4)。 [6] 首次公开募股(IPO)可以成爲投資者接觸具有相對較高回報潛力(有時與其他股票相關性較低)的創新公司的一種方式。 但是,由於各種原因,越來越多的公司正在避免上市或退市(即被收購和私有化)。 盡管機構投資者可能仍然能夠在私人市場上獲得這些機會,但大多數個人投資者卻不能。

圖表 4:青睞私募市場的創新公司

5.宏觀風險上升。 經濟學家將 20 世紀 80 年代中期到 2008-09 年金融危機期間稱爲“大穩健”:這是 GDP 強勁增長和溫和衰退、通脹低且穩定、對自由貿易和資本流動的开放程度不斷提高以及經濟增長的平靜時期。美國的地緣政治主導地位。 不用說,這些宏觀條件對投資者有利。 但不幸的是,我們認爲,未來幾年可能會帶來不太有利的經濟和政治結果。 今天的投資者可能不得不應對更高、更不穩定的通貨膨脹、巨額政府債務負擔、以及更高的關稅和國際資本流動的摩擦,這些都可能影響投資組合的回報。

加密貨幣可以成爲現代投資組合中的有用成分

公共區塊鏈是一項突破性的技術,我們預計它最終將改變全球金融體系。從投資的角度來看,儲戶往往會考慮基於區塊鏈的代幣(這一新資產類別的組成部分)的風險和回報特徵。 盡管有許多不同的代幣,每種代幣都有自己的用例,但總的來說,它們的回報特徵表明,投資加密資產類別可能有助於投資者克服當今現代投資組合構建的一些挑战。

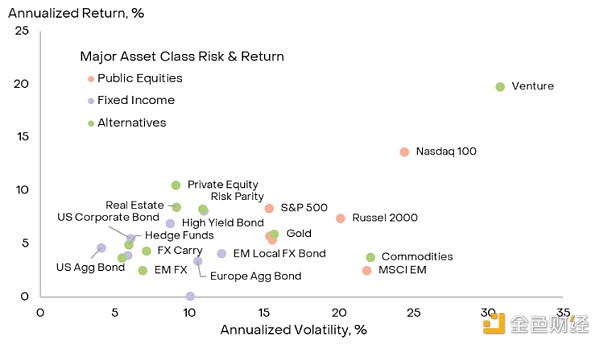

在傳統資產市場中,投資者面臨着衆所周知的風險與回報之間的權衡(圖表 5)。 [7] 例如,固定收益資產通常在風險較低的情況下提供較低的回報,而股票市場在風險較高的情況下提供較高的回報。 爲了幫助改善風險/回報權衡,近年來許多機構投資者已配置到私募市場(例如私募股權、房地產、風險投資),或採用結合借貸/槓杆的策略來提高回報(例如風險平價) )。 這些方法通常很有效,但並不總是適合個人投資者。

圖表 5:傳統資產在風險和回報之間熟悉的權衡

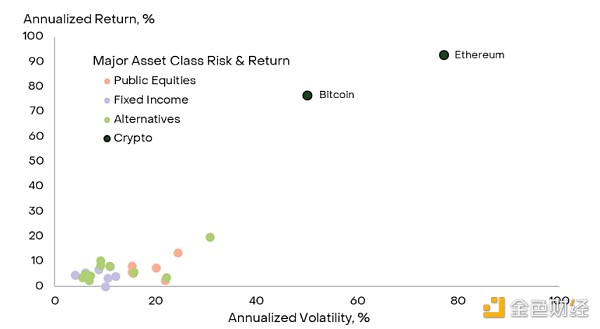

從風險/回報的角度來看,加密資產類別擴大了個人投資者的機會集(圖表 6)。 例如,比特幣的年化回報率約爲50%,年化波動性約爲75%; 以太坊的風險/回報範圍甚至更遠。 [8] 從歷史上看,在傳統資產中,風險投資提供最高的風險/最高的潛在回報。 這些投資平均產生了約 20% 的年化回報,年化波動性約爲 30%。 [9] 加密資產擴大了公开市場投資者可獲得的風險和回報範圍。 換句話說,對於愿意承擔更多風險的投資者來說,加密資產類別有可能以交易所廣泛提供的流動工具的形式帶來更高的總回報。

圖表 6:加密貨幣擴大了公开市場的風險/回報範圍

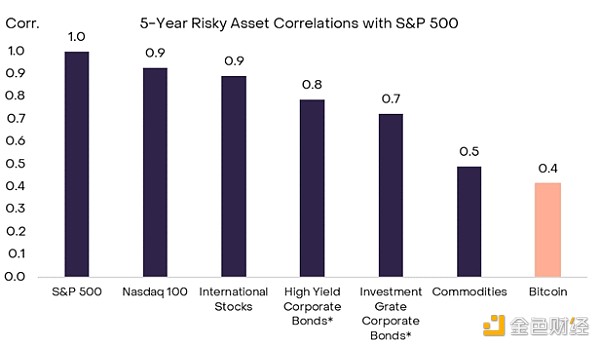

此外,比特幣和其他加密資產的回報率與公共股票的相關性相對較低(圖表 7)。 例如,如果比特幣具有高回報但與股票高度相關,將其納入投資組合可能會提高總回報,但不會提高風險調整回報。 事實上,它產生了高回報和低相關性,這意味着比特幣可以通過更高的回報和更好的多元化來使投資組合受益。

圖 7:比特幣還帶來了多元化的好處

一點點加密資產即可發揮巨大作用

在構建投資組合時,投資者通常會考慮總回報(未來是否能夠實現某些財務目標)以及風險調整回報(其回報是否能爲風險提供足夠的補償)。 由於加密貨幣是一種相對高風險/高回報潛力的資產類別,因此將其添加到投資組合通常會提高預期總回報(以及投資組合風險)。 因此,我們考慮在某些假設下產生最高預期風險調整回報的金額(盡管添加任何加密貨幣配置可能會導致更大的投資組合波動)。

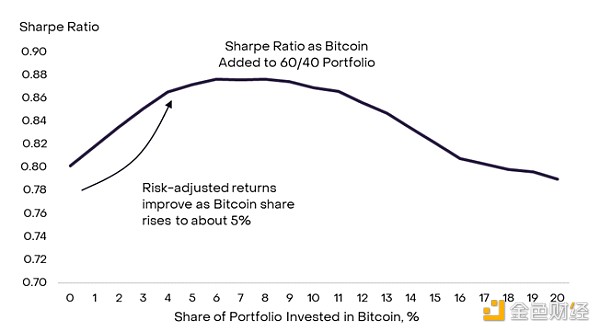

特別是,Grayscale Research 考慮了一個假設的投資者,該投資者持有經典的 60/40 股票和債券投資組合,並使用蒙特卡羅方法模擬了他們的預期回報(詳細信息請參閱技術附錄)。 然後,我們考慮了將比特幣添加到該投資組合中(按比例從 60/40 的股票和債券組合中減去)如何改變其夏普比率(風險調整回報的衡量標准)。 [10] 從風險/回報的角度來看,夏普比率最高的投資組合可以被認爲是最佳的。 由於其歷史較長,我們在本次練習中使用比特幣作爲代表數字資產,而不是其他代幣。

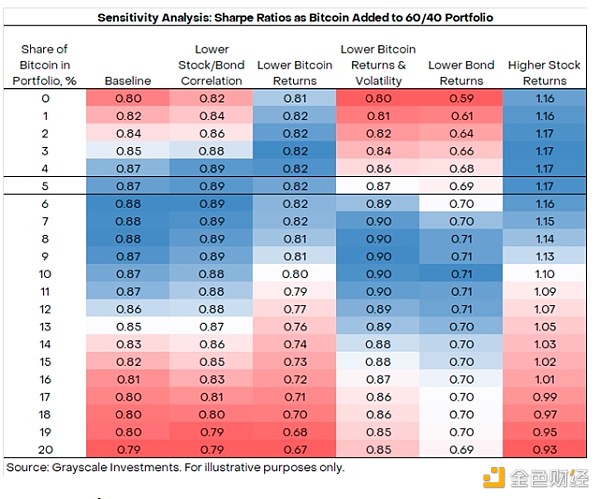

圖表 8 顯示了我們的基线模擬的結果。 隨着比特幣以小幅增量添加到經典的 60/40 投資組合中,預期夏普比率最初會上升。 原因在於,雖然比特幣是一種波動性較大的資產,但其回報率較高,且與傳統資產的相關性較低。 夏普比率持續上升,直到比特幣達到總投資組合的約 5% 份額,然後开始趨於平穩。在此之後,增加比特幣配置預計不再會提高風險調整後的回報。

圖表 8:隨着比特幣添加到 60/40 投資組合,假設的風險調整回報率上升

當然,這只是一組特定假設下的一次模擬,並不能保證未來的回報將反映過去的回報。 爲了對我們的結果進行壓力測試,灰度研究改變了三種資產的預期回報、波動性和相關性(詳細信息請參閱技術附錄)。 這些情況中的每一種都會導致比特幣數量略有差異,從而導致夏普比率最高的投資組合,投資者在分配到資產類別之前應考慮這種不確定性。 一般來說,如果最佳投資組合提供更高的回報、更低的波動性、與傳統資產的相關性更低或這些屬性的組合,那么它會持有更多的比特幣。

在我們的基线模擬和壓力測試中,我們的假設模擬表明,對於原本持有經典股票組合的投資者來說,將投資組合的大約 5% 分配給比特幣會帶來平均風險調整後的最高回報,盡管投資組合波動性更高和債券。 加密貨幣是一種不穩定的資產類別,因此一點點就可以發揮很大作用。

購买和“持有”

需要強調的是,投資數字資產可能並不適合所有人。 在本分析中,我們考慮了持有經典 60/40 投資組合的代表性投資者。 然而,實際上有許多類型的投資組合可以滿足不同的財務需求。 例如,一些投資者持有低波動性資產的投資組合,因爲他們的資本專門用於即將到來的支出(例如購房或大學學費)。 加密貨幣是一種高波動性資產類別,隨着時間的推移可能會產生強勁的回報,但也可能在短期內損失重大價值。 此外,一些投資者青睞固定收益證券或派息股票等創收資產。 盡管某些加密資產會產生收入,但在大多數情況下,與資產的波動性相比,收益會較低——加密貨幣是主要爲了資本增值而持有的資產類別。

盡管存在一些例外,但灰度研究的分析表明,傳統的平衡投資組合可以通過適度配置加密貨幣(大約佔金融資產總額的 5%)來實現更高的風險調整回報。 由於加密貨幣是一種高風險/高回報潛力的資產類別,與股票的相關性較低,因此加密資產可以幫助投資者克服目前面臨的一些投資組合構建挑战。 分配加密貨幣並不會改變有關投資組合構建的其他傳統思維,包括在臨近退休時減少投資組合波動性、盡可能使用稅收優惠账戶,以及避免試圖把握市場時機(即購买和“持有”)。

技術附錄

爲了確定比特幣在投資組合中的適當份額,我們使用蒙特卡羅方法模擬了預期回報。 具體來說,對於每次將比特幣增量添加到 60/40 投資組合(範圍從 0% 到 25%),我們在 60 個月內模擬了 1,000 個隨機投資組合(即 26,000 個五年期模擬)。 然後,我們計算投資組合中每個比特幣份額的回報、波動性和夏普比率的平均值(例如,當比特幣在投資組合中的份額爲 0%、1%、2% 等時的平均夏普比率)。

該分析的一個關鍵要素是考慮加密貨幣與其他資產類別相關性的影響,因爲這決定了其在投資組合背景下的多元化收益。 模擬相關隨機變量涉及更先進的統計技術。 爲了調整國債、標准普爾 500 指數和比特幣之間的相關性,我們採用了 Iman-Conover 方法。 該方法非常有用,因爲它能夠改變一組變量的相關結構,同時保留它們各自的邊際分布。

該方法涉及的關鍵步驟是:

排名變換:將每個變量的值替換爲其排名,將數據轉換爲均勻分布。

歸一化和轉換爲 Z 分數:這些排名經過歸一化,然後轉換爲 z 分數,將它們與標准正態分布對齊。

相關調整:然後,我們使用目標相關矩陣的 Cholesky 分解來調整這些 z 分數,將數據與我們所需的相關結構對齊。

轉換回原始尺度:最後,將調整後的 z 分數轉換回數據的原始尺度,確保保持每個變量的原始分布特徵。

這個 Iman-Conover 對我們的分析很有幫助,因爲它可以真實模擬不同資產(尤其是比特幣)在各種相關場景下如何在投資組合中相互作用。

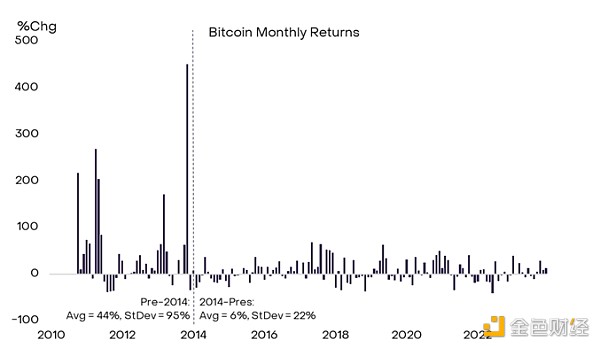

對於我們的基准統計數據,我們選擇了 2014 年之後的比特幣回報數據。 這一選擇是基於對 2014 年左右比特幣收益分布變得更加穩定並接近正態分布的觀察(圖表 9)。 對於股票和債券,基线分布是自 1980 年以來測量的。

圖表 9:2014 年以來比特幣的回報分布更加穩定

在模擬我們分析的回報分布時,我們假設包括比特幣在內的所有資產的回報均呈正態分布。 這種假設是金融建模中的標准方法,提供了簡單性和現實性之間的平衡。 然而,我們承認現實世界的回報,特別是像比特幣這樣的資產,可能並不嚴格遵循正態分布。 對於比特幣來說,歷史回報(特別是使用 2014 年之前的數據)顯示出正偏度的證據(圖表 10)。 對於親風險資產類別來說,這是一個罕見且有吸引力的屬性(即大多數親風險資產類別具有負偏度)。 如果我們將比特幣的正偏度納入分析中,那么在其他條件相同的情況下,最佳投資組合的配置將大於 5%。

圖表 10:比特幣的歷史回報顯示出正偏度

正如正文中所討論的,我們用各種替代情景對我們的結果進行了壓力測試,反映了股票、債券和比特幣未來收益分布的不確定性,以及這些資產之間的相關性(圖表 11)。 總的來說,我們的壓力測試支持這樣的結果:投資組合中平均大約 5% 的加密貨幣配置可能是合適的。

圖表 11:我們的壓力測試表明,平均 5% 的加密貨幣分配是最佳的

[1] 回報不包括費用,並基於指數回報; 您不能直接投資指數; 資產回報基於標准普爾 500 價格回報指數和彭博-巴克萊美國國債總回報指數; 1980年至2019年的年度數據; 現金回報基於 1990 年以來的標准普爾美國國庫券總回報指數; 往年根據美聯儲 300 萬國庫券收益率數據估算。

[2] 在此期間,超過現金的國債票息收益率每年使國債回報增加 1.9%,而收益率的長期下降每年又增加 1%。

[3] 由 Grayscale Research 根據彭博-巴克萊美國國債總回報指數計算得出。

[4] 由灰度研究使用彭博數據計算,數據截至 2023 年 12 月 31 日。灰度研究從指數總回報中減去了七大股票回報的貢獻。

[5] 如需更多背景信息,請參閱“全球股票市場聯系降低多元化潛力”,Karen Lewis,達拉斯聯邦儲備銀行經濟通訊,2012 年 2 月。

[6] 有關更多背景信息,請參閱“美國上市差距”,Craig Doidge、G Andrew Karolyi 和 Rene Stulz,NBER 工作論文系列,2015 年 5 月。

[7] 圖表5和圖表6基於指數的回報; 您不能直接投資指數; 指數包括:標准普爾 500 指數、納斯達克 100 指數、羅素 2000 指數、MSCI ACWI、MSCI World、MSCI EM、彭博-巴克萊全球綜合指數、彭博-巴克萊美國綜合指數、彭博-巴克萊美國企業指數、彭博-巴克萊美國高收益指數、彭博-巴克萊歐元指數綜合、彭博-巴克萊日本綜合、彭博-巴克萊新興市場美國綜合、摩根大通GBI-新興市場全球多元化、德意志銀行交叉資產CTA趨勢、德意志銀行新興市場外匯等權重、標准普爾/高盛指數、GSAM外匯利差、富時風險投資、高級研究風險平價、Preqin Capital 私募股權、Preqin Capital 房地產和對衝基金研究 400。

[8] 資料來源:Grayscale Investments 基於 Coin Metrics 數據; 比特幣從2014年1月到2023年12月回歸; 以太坊的回報從 2019 年 1 月到 2023 年 12 月。對於最好的資產,其早期歷史的回報和波動性可能會誇大投資者的預期。 對於更多比特幣,請參閱附錄,了解有關該資產歷史回報分布的更多詳細信息。

[9] 基於 1996 年 1 月至 2023 年 12 月的富時風險投資指數。回報不包括費用。 指數不受管理,不可能直接投資於指數。

[10] 我們在模擬中假設現金回報爲零。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。