Smilee Finance:對鏈上期權賽道的探索

區塊鏈藍海

企業專欄

剛剛

區塊鏈藍海

企業專欄

剛剛

加密貨幣本身是一種波動性極高的資產標的,支持高槓杆期貨合約玩法很容易具備爲加密投資者帶來“暴富”機會的潛力,當然用戶也可能因沒有控制好倉位,因市場的劇烈震動而爆倉,風險極高,虧損沒有下限。不過相對而言,期權產品風險更加可控,選擇權更多的在於購买期權的用戶手中,即購买期權的投資者在市場不利時可以選擇不履行期權,並且支付的權利金即爲其最大可能虧損,用戶可以最大限度地降低損失。

在傳統金融市場中,期權玩法與期貨合約玩法的市場規模並駕齊驅,但在在加密市場中,期權玩法始終不慍不火。

事實上,早在 2015 年,以比特幣資產爲標的底的加密衍生品玩法(期權、合約)就已經面向市場,而隨着 2017 年芝加哥商品交易上线比特幣期貨產品後,加密合約產品不斷被各大早期 CEX 引入並不斷壯大。尤其是在 2018 年以後,加密合約產品成爲了各大 CEX 進行市場競爭、捕獲增量用戶的重要產品。

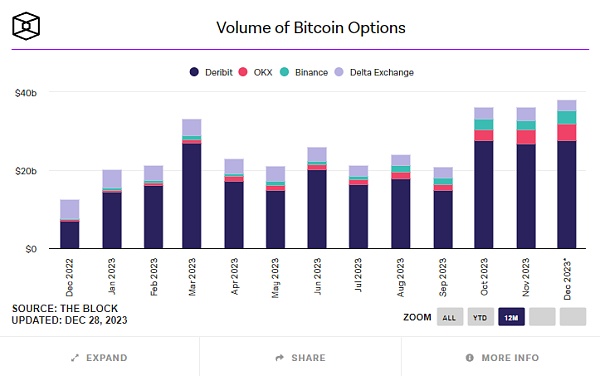

加密期權玩法整體的起步較晚,在期貨合約佔據市場以及加密玩家心智後,期權市場與期貨交易體量對比懸殊。比如 12 月比特幣期權市場交易量僅爲 380 億美元,而同月比特幣期貨合約(永續類產品爲主)市場交易量則爲 1 萬億美元左右。

比特幣期權交易量

在期權市場中,CEX 平台始終佔據主導地位,我們看到以期權爲最大賣點的 Deribit ,其比特幣期權交易在細分賽道中佔據了約 80% 左右的市佔率(目前僅比特幣期權未平倉合約就達到了 160 億美元),除了 Deribit 外,Delta、OKX 等在期權領域的交易佔比也正在穩固提升,並且頭部效應嚴重。

另一個趨勢是,在 DeFi Summer 後,更具可組合性與可編程性的 DeFi 世界的發展,正在加速鏈上金融的不斷創新,鏈上期權市場也开始向 DeFi 的產品形態演化。

鏈上期權

在 2021 年以後,一些合成資產協議开始充當底層協議,比如 OPYN、Hegic、Synthetix 等,它們能夠幫助投資者將手中的資產鑄造成期權 Token,這些被鑄造的 Token 將能夠進一步在其他協議中進行進一步的交易,包括兌換、行權等。而在期權底層協議的驅動下,越來越多的开發者开始湧入鏈上期權領域,以可組合性的方式开發上層協議,比如 Ribbon Finance、Lyra 等。

實際上,鏈上協議的流動性來源通常是分散的,比如以 Uniswap 等爲代表的 AMM DEX、以 GMX 等爲代表的鏈上永續協議,都能在大量活性交易者的帶動下,將收入分配給 LP 來換取流動性。但是期權板塊尤其是鏈上期權板塊是小衆市場(其中 AMM 模式佔比較高),在市場規模整體較小的情況下很難爲協議帶來可觀的收益來維持流動性。

我們看到,以 Hegic、 Dopex 和 Premia 等爲代表的早期 AMM 期權協議,由於抵押品沒有進行對衝,LP 積累了對基礎資產的高度敞口,在激勵本就不高的情況下進一步增加了 LP 的流動性成本,阻礙了流動性池的增長。即便 Lyra、Dopex 以及 Siren Flow 等在 AMM 機制上做出了改進,提升了資本效率並帶來了更好的交易體驗,但仍舊存在流動性問題。

從另外一個角度看,一些期權玩家的訴求不在於盈利,而是對衝風險,但多數期權產品缺乏策略抓手,鏈上期權產品體系更多的是面對 C 端用戶,難以幫助 B 端用戶比如加密項目、DAO 組織以及 VC 等,以期權產品的形式更好的管理資產,這也導致鏈上期權整體的市場規模增長緩慢(佔比整體鏈上衍生品市場的 7% 以下)。如果站在交易者角度看,鏈上期權產品不僅流動性缺失交易體驗差,且容易受到時間限制,極易在震蕩市場的影響下面臨時間價值的損失。

即便是我們假設鏈上期權的市場份額將達到鏈上永續合約的類似水平,預計鏈上期權日交易量應該約爲 8~10 億美元以上(以鏈上衍生品市場月交易量 300 億美元計算),或許仍舊不足以激勵做市商在鏈上進行做市,所以對於期權市場本身的特殊性,想要獲得更好的產品效果,還需要再產品機制上進一步創新。

事實上,如果將建立期權產品的思路進行轉變,或許能夠得到不錯的結果。創新的鏈上期權產品 Smilee Finance 提出了一種新的期權方案,它試圖試圖利用 Uniswap v3 等 AMM DEX 中集中流動性池中的大量空頭期權頭寸來構建其衍生品原語,並將 LP(流動性提供者) 們所面臨的無償損失轉化爲無償收益,這意味着只要有 LP 提供流動性,就可以看做爲有人鑄造期權。這或許正在成爲打开鏈上期權市場的全新开端。

Smilee Finance 的期權探索

Smilee Finance 是一個建立在 AMM DEX 之上的鏈上期權協議,其將 AMM DEX 中 LP 的無償損失抽象化,並分解鑄造成期權產品出售給期權投資者。這些購买期權購买期權所支付的費用,則返還給 LP 們作爲無償損失的彌補。

所以在 Smilee Finance 構建的期權協議中,主要包含了種角色:

●做空波動性角色—LP

LP 通過將資產按照比例注入到流動池中,爲 AMM DEX 提供流動性,通常市場波動越小,LP 們所產生的無償損失越小,整體收益更高。這也就意味着 LP 角色在 Smilee Finance 的期權概念中, 是更希望能夠做空波動性的角色(Smilee 的加密原語中,也被稱爲短期波動率 DVP),同時他們也是期權的鑄造者。

●做多波動性角色—期權購买者

對應的,在 Smilee Finance 的另一邊期權購买者,只有在市場波動時,才能夠獲得可觀的收益,所以期權購买者在 Smilee Finance 的期權產品中是做多波動性的角色(Smilee 的加密原語中,也被稱爲長期波動率 DVP)。

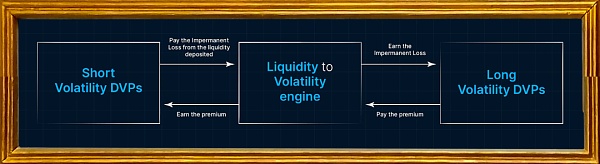

所以 Smilee Finance 期權產品的短期波動率 DVP(LP) 通過 Smilee 鑄造 LP 後, Smilee 將其潛在的無償損失鑄造成期權進行出售,而長期波動率 DVP 則通過 USDC 等資產通過 Smilee 購买這些期權,長期波動率 DVP 所支付的溢價資產將分配給 LP 以彌補他們的無償損失,長期波動率 DVP 們則以期權的形式獲得這些無償損失資產(吸收 LP 們所面臨的無償損失風險)。

與此同時,在一對基於 Smilee Finance 且面向用戶的保險庫中,它的兩側將包含波動率敞口(做多波動率或做空波動率)、代幣對(例如 ETH/USDC)、回報公式,DVP 背後的策略以及用於實現保險庫目標的公式、期權到期日、拍賣周期幾個可選的期權要素。

所以對於 LP 用戶,能夠在產生無償損失後收到一筆可以覆蓋無償損失的補償(期權購买者購买期權的資金),而期權購买者能否獲利則需要視市場的波動情況而定,如果期權行權時所獲得的收益大於購买期權時所支付的溢價,則能夠實現盈利。

通常,在恆定常數的 AMM DEX 中,只要有 LP 提供流動性,就一定有無償損失,這意味着 Smilee Finance 期權本身在的流動性來源於底層的 AMM DEX,比如 Uniswap、SuiShiswap 等等,同時也解決了期權領域中“先有雞還是先有蛋”的問題。

實際上,對於短期和長期波動率 DVP 收益之和,本身就是 LP 收益與無常損失之和,所以對於 Smilee Finance 的交易引擎本身,它能夠確保實現長期波動率和短期波動率 DVP 保持完美平衡,即確保每個金庫的流動性與權重投資組合的分配完美匹配,並保證所有 DVP 收益都得到充分保障。

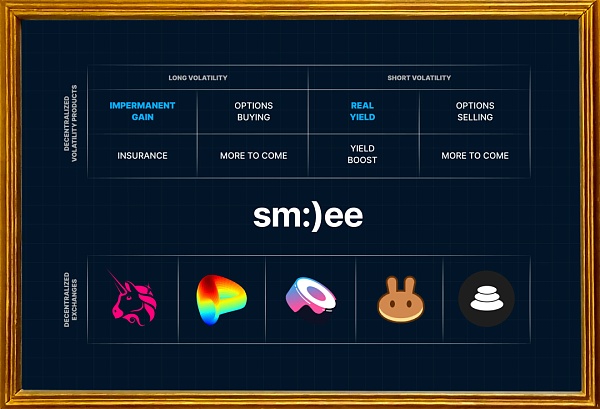

Smilee Finance 代表了一套全新的期權解決方案底層協議,在 Smilee Finance 上开發者能夠進一步开發不同類型的具備功能抓手的期權保險庫或者應用,比如建立執行調用、看跌期權、跨越或任何其他類型的期權策略的期權庫,以滿足不同用戶群體的需求,比如加密項目、VC用戶、DAO 組織等角色想要規避 LP 風險、對衝市場風險、建立策略收益等,都可以從 Smilee Finance 獲得支持。

此外,將 Smilee Finance 也是 DEX 捕獲流動性的方案之一,通過將這套能力引入到不同的 DEX 中,將能夠通過提升 LP 收益的方式來起到更好長期捕獲流動性的效果。Smilee Finance 的期權方案,也是目前依托於 AMM 建立的期權體系中的最優解之一。

在 2023 年 5 月,Smilee Finance 獲得了由 Dialectic 領投,Synergis Capital、Concave Ventures、Owl Ventures、Yunt Capital、Dewhales Capital、Outlier Ventures、New Order、Multisig Ventures、GTS Ventures、Hyperpyra 等衆多投資者及一系列天使投資者共計 200 萬美金的種子輪融資。

真實收益保險庫、無償收益保險庫的用例

目前,基於 Smilee Finance 協議底層已經基於 Uniswap v3 ,分別面向 LP 用戶與期權投資者推出了真實收益保險庫、無償收益保險庫兩個具體的用例。

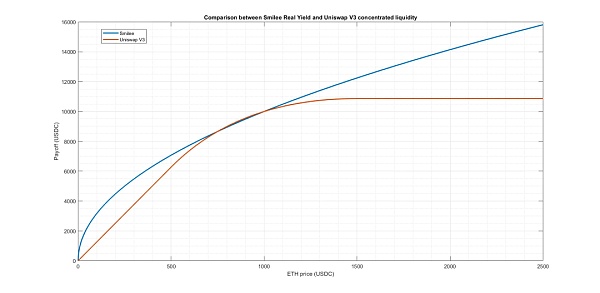

真實收益保險庫主要面向短期波動率 DVP 即 LP 角色,它支持 LP 用戶將單幣或者雙幣質押到保險庫中,並能夠從保險庫中獲得具備明確收益率的收益預期(來自於另一側保險庫支付的溢價),同時也能夠獲得 LP 收益。在 Smilee Finance 團隊曾對真實收益保險庫進行了收益追蹤,並在同一條件下與直接在 Uniswap v3 中做市的收益上進行了對比。

結果顯示在同一條件下,在收益能力上,真實收益保險庫能夠保證無論代幣向哪個方向波動,LP 們幾乎都能獲得遠高於直接在 AMM DEX 中做市的收益。

無償收益保險庫是真實收益保險庫的另外一側,即期權購买者可以通過 USDC 的方式支付溢價,並購买期權(來自於真實收益保險庫的無償損失)。期權購买者可以對資產底、溢價金額、策略、到期日以及拍賣周期進行選擇,甚至能夠增加槓杆(最高 1000 倍)。

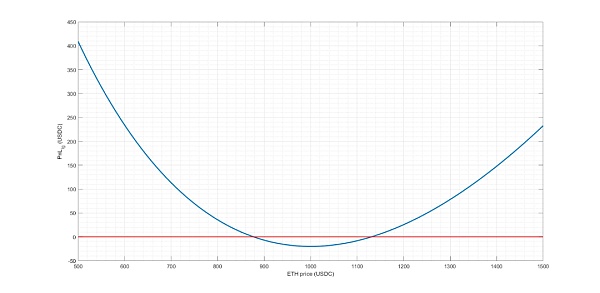

當期權購买者支付溢價購买期權後,只有當其所獲得的無償損失資產價值,在行權時大於支付的溢價時才能獲得盈利。而在 Smilee Finance 對無償收益保險庫中的某一特定池進行了實際的收益數學模型測算,結果發現通過該池,期權購买者在購买期權後,標的價格在上漲 13% 或下跌超過 12%時,將能夠獲得更高的盈利預期,並覆蓋支付的溢價。

所以理論上,購买該策略下的期權權後,市場波動越劇烈,期權購买者購买期權的收益預期越高。實際上,對於期權購买者,也不必一定要在固定周期行權,爲了彌補損失,他們也能夠提前行權以及時止損,但將直接損失支付的溢價。

當然,基於 Smilee Finance,還能選擇或者建立與無償收益保險庫策略相反的保險庫,來讓特定需求的投資者、風險規避者等通過這種全新的期權方案來執行策略(不同池具備不同的收益曲线)。這也意味着,後續將陸續出現更多更具功能抓手的特定應用池,爲投資者帶來更多策略執行的選擇。

在市佔率、整體交易量上看,期權賽道尤其是鏈上期權板塊仍舊處於極早期的階段,賽道也展現出了包容度不足、交易體驗較差、可拓展性缺失的諸多不足。Smilee Finance 代表了一整套靈活的期權方案,通過建立在 AMM DEX 的無償損失基礎上,正在讓期權成爲一個全新概念,且具備解決一系列實際問題的全新手段。所以對於 Smilee Finance 的長期發展潛質,是毋庸置疑的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。