作者:TaxDAO&百順基金服務

作爲全球著名的離岸金融中心,开曼群島同時也是全球最大的離岸基金設立地,85%以上的離岸基金都注冊在开曼群島。同時,开曼提供非常優惠的稅收政策,基金在开曼群島不需要繳納所得稅、資本利得稅、分紅稅等;其亦與英美、澳大利亞等國家籤訂了稅務信息交換協定。根據开曼群島貨幣管理局(CIMA)的數據,截至2020年年末,开曼群島共有2,6351只受監管的开放式基金和9,857只受監管的封閉式基金,這些基金的總資產規模超過兩萬億美元。在开曼設立的豁免監管的基金更是不計其數。

在开曼注冊基金已經成爲跨國投資的重要方式,設立私募基金進行數字資產投資也逐漸被Web3的投資者所青睞。本文主要介紹在开曼設置離岸基金進行投資的三種架構,並對LP(有限合夥企業)架構下設計的稅收風險進行分析。

1 开曼基金的三種典型組織形式

开曼豁免監管的基金主要存在以下幾種組織形式:豁免公司(Exempted Company, EC)、和豁免有限合夥企業(Exempted Limited Partnership, ELP)等。本文首先選擇較爲典型的三種基金架構進行分析。

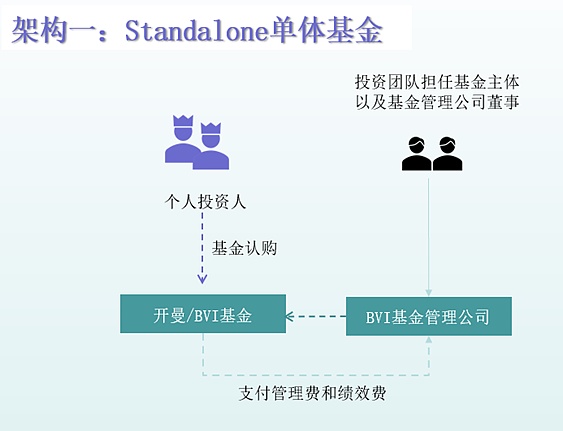

1.1 單體(Stand-Alone)基金架構

單體基金中存在兩個實體,其中基金實體通常以豁免有限合夥的形式設立,投資團隊認購基金的參與型股份(有分紅的權利,但無投票的權利)。同時,投資團隊在英屬維爾京群島(BVI)成立基金管理公司,作爲基金的管理股東(不參與分紅,但有在股東大會上投票的權利),而基金日常決策和運營的權利,則歸於由投資團隊所擔任的基金董事會。

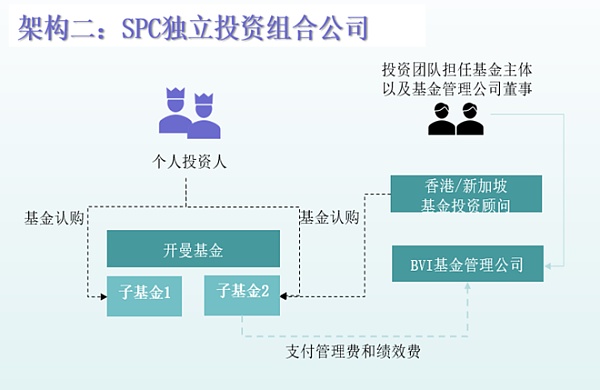

1.2 獨立投資組合公司(SPC)架構

獨立投資組合公司(Segregated Portfolio Company, SPC)是EC架構中的一個特例,也是开曼法律的獨特形式。在SPC架構中,作爲豁免實體的SPC可以設立多達25個獨立投資組合(Segregated Portfolio, SP),同時,這些投資組合之間的資產、負債都是完全獨立的。在SPC下運作多個不同的基金,其實際效果和設立多個單體基金類似,因此,SPC在成本上更加經濟有效。具體的SPC架構如下圖所示。

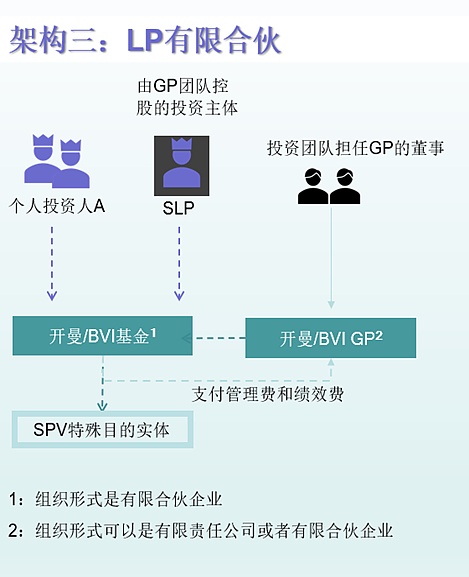

1.3 豁免有限合夥企業(ELP)架構

ELP架構主要分爲三步,其一是投資人先在开曼/BVI設立GP(普通合夥人)公司,作爲ELP的普通合夥人。其二是以個人投資人、第一步設立的GP公司和GP團隊控股的投資主體SLP(有限合夥人)組建ELP基金實體。再由ELP設立SPV(特殊目的實體)开展投資業務。其中,GP對ELP基金事務有管理權和控制權,負責ELP基金的運營、管理、控制和开展基金業務。

基金實體下的SPV是指基金實體爲了投資某個項目而設立的子公司或子合夥企業,通常也採用ELP的形式,由基金實體作爲普通合夥人或有限合夥人,項目方作爲有限合夥人或普通合夥人。ELP架構可以帶來以下好處:

利用开曼群島的優惠稅收政策,避免雙重徵稅和外匯管制。

根據不同項目的特點和需求,靈活地設計SPV的投資策略、收益分配、退出機制等,並保護投資者和項目方的利益。

與SPC一樣,ELP也可以將不同項目的風險和收益分开核算,避免相互影響,提高透明度和效率。

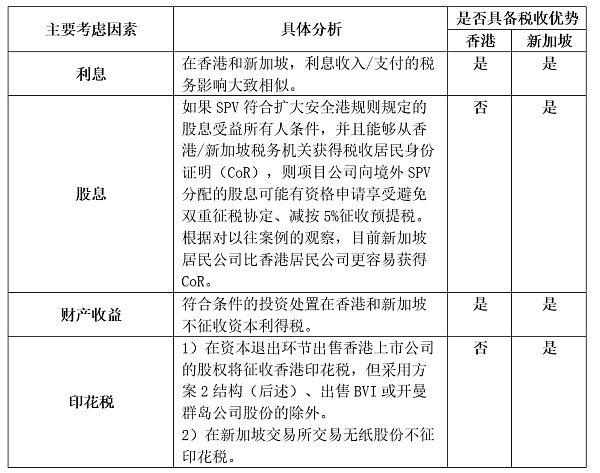

2 ELP架構下SPV地點的選擇

在ELP架構下,基金實體通過SPV達成對下遊企業的投資,SPV能夠獨立清算,保障股東權益,實現風險隔離。實務中,SPV地點的選擇一般落地在香港或新加坡,既方便开展金融活動,又可以獲得兩地的低稅率優惠。本文分析利息、股息、財產收益和印花稅四個因素對SPV地點選擇的影響,如下表所示。

可見,在股息和印花稅方面,新加坡作爲SPV落地點較香港有更多的成本優勢:新加坡SPV的股息稅收減免更爲寬松;其印花稅規定也更爲簡潔與低成本。然而,交易成本僅僅是SPV落地點的其中一個考量方面,具體落地選擇還要根據不同行業、架構以及兩地對應政策分別判斷。

3 ELP架構投資的三個環節及稅收風險分析

3.1 投資環節的稅收

投資環節主要分爲搭建海外架構、設立境內資產管理公司和外商獨資企業(WOFE)以及收購項目公司三個步驟。在該環節中涉及到的稅收問題較少。

搭建海外架構可以大致分爲以下兩個方案:方案一是簡化版开曼架構,即在开曼群島設立控股公司,然後通過該公司投資境外或境內的項目公司或特殊目的實體;方案二是BVI/开曼——开曼架構,即在开曼群島設立控股公司,並在英屬維爾京群島(BVI)或开曼設立子控股公司,然後通過子控股公司投資境外或境內的項目公司或特殊目的實體。

方案一的優點是結構簡單,成本低,管理方便。只需要在开曼注冊和維護一個控股公司,不需要在BVI注冊和維護另一個控股公司,同時也可以享受开曼的稅收優惠。但其缺點是風險較高,保密性較差,靈活性較低。如果开曼控股公司直接投資他國項目,可能會受到他國法律的限制或監管。如果开曼控股公司上市,可能會暴露其投資者和投資項目的信息。如果开曼控股公司需要變更投資策略或退出項目也有相應的額外成本。

方案二的優點是風險較低,保密性較好,靈活性較高。通過在BVI或开曼設立子控股公司,可以隔離开曼控股公司和投資項目之間的風險;這一架構也提供了較高的保密性,不需要公开其董事、股東、受益所有人等信息。通過在BVI設立子控股公司,可以根據不同項目的特點和需求,靈活地設計SPV的投資策略、收益分配、退出機制等,並保護投資者和項目方的利益。其缺點是結構復雜,成本高,管理麻煩。需要在兩個地區注冊和維護兩個控股公司,增加了合規風險和管理難度。

3.2 生產經營環節的稅收

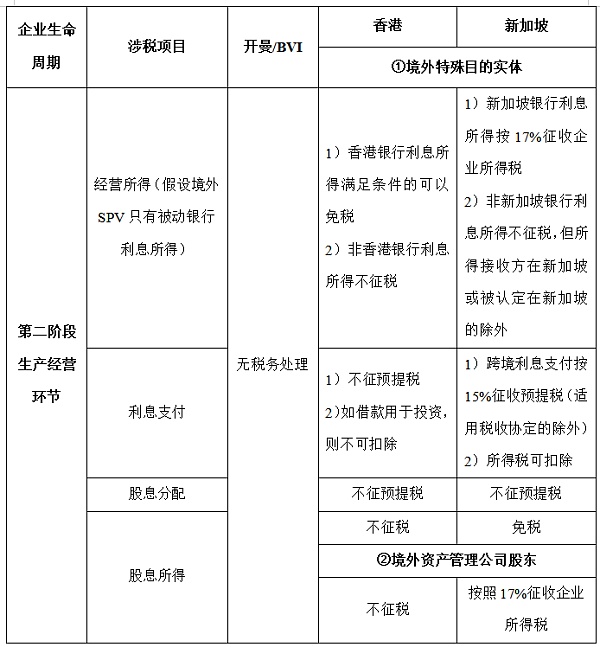

生產經營是利潤的直接來源,也是控制稅收風險的主要渠道。總體而言,香港的稅收政策更爲簡潔,給企業帶來的稅負也較低。新加坡在某些涉稅項目上有較高的稅率,如銀行利息所得和跨境利息支付。香港、新加坡兩地對於不同涉稅項目的稅務規定如下表所示。

3.3 資本退出環節的稅收

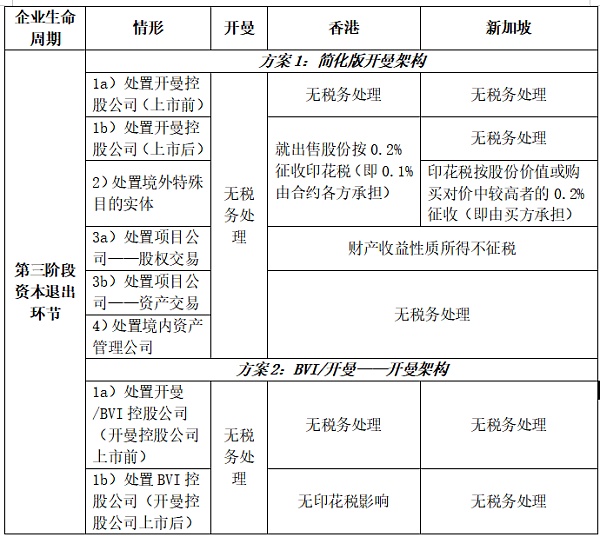

在資本退出環節,方案1和方案2面臨不同的稅收問題。總體而言,兩種退出方案在稅務上沒有太大差別,只是方案二多了一層BVI子控股公司,但這對稅務沒有太大影響。

如下表所示,在开曼群島無論是處置控股公司還是特殊目的實體,都不需要繳納任何稅費。在香港進行投資退出時,只有處置上市後的开曼控股公司與SPV需要繳納印花稅,而且比例較低,买賣雙方各承擔0.1%。其他類型的處置都不需要繳納稅費。在新加坡進行投資退出時,只有處置SPV需要繳納印花稅,爲买方承擔0.2%。其他類型的處置都不需要繳納稅費。

4 开曼基金的風險拓展和討論

4.1 實際管理機構所在地與注冊地分離的風險

離岸基金實際管理機構往往設立在香港或新加坡,由於管理機構所在地與注冊地不一致,相應產生稅務風險。考慮到开曼群島與香港、新加坡都未籤訂DTA協定,實際稅收情況將更爲復雜。

开曼離岸基金主要的稅務風險是其在實際管理機構所在地可能被視爲有稅收居民身份或者有稅源收入,從而需要在該地區繳納所得稅或其他稅種。風險處理則主要取決於實際管理機構所在地的稅法規定,不同的地區可能會採用不同的判斷標准和徵稅原則。因此離岸基金在選擇實際管理機構所在地時,應該充分了解和比較這些地區的稅法規定,從而選擇最有利的地區,或者採取相應的措施來規避或降低稅務風險。

新加坡的稅法規定,公司是否是新加坡的稅收居民,主要取決於該公司是否在新加坡受到控制和管理。這裏的控制和管理指的是該公司的最高決策層的所在地,通常是指該公司的董事會的开會地點。因此,如果开曼離岸基金的實際管理機構在新加坡,那么它可能會被視爲在新加坡受到控制和管理,從而成爲新加坡的稅收居民。新加坡的稅收居民需要在新加坡繳納全球所得稅(稅率爲17%)。

香港的稅法規定,公司是否需要在香港繳納利得稅,主要取決於該公司的利潤是否來自香港的貿易、商業或業務,即該公司的利潤是否與香港有實質性聯系。因此,離岸基金實際管理機構若設在香港,其投資收益也可能被認定“來源於香港”,從而需要在香港繳納利得稅(稅率爲16.5%)。

除稅務風險以外,監管風險與法律風險也是投資過程中需要關注的問題。首先,若香港或新加坡的金融監管機關認定離岸基金在當地從事金融服務活動,那么基金實體可能會被要求遵守地區金融監管法規,包括但不限於取得相應的牌照、披露相關的信息、接受監管機關的檢查等。其次,實際管理機構需要在當地遵守相關的法律規定,也可能在當地法律框架下應對訴訟或仲裁,這就需要處理管轄和准據法問題。

4.2 开曼經濟實質法案給基金投資帶來的風險

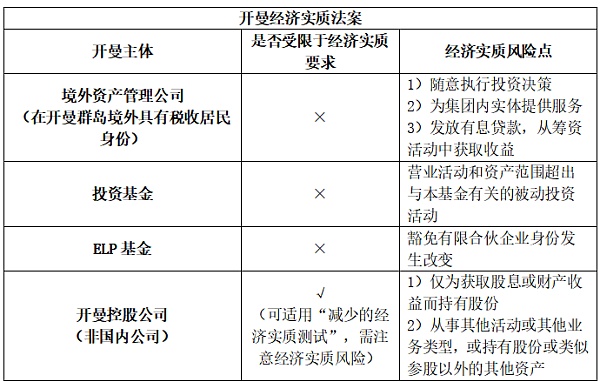

开曼經濟實質法案是开曼政府爲遵守OECD的稅收透明化和公平競爭的要求,尤其是響應OECD爲打擊地域流動性高的活動的侵蝕稅基及轉移利潤而提出的國際標准,於2018年12月頒布,2019年1月產生效力的一項法律。該法案要求在开曼注冊成立的相關實體(Relevant Entities),就其所從事的相關活動(Relevant Activities),必須通過相應的經濟實質(Economic Substance)測試,否則可能面臨罰款甚至被注銷的風險,並且當地稅務機關可能將該等相關實體的信息交換給最終受益所有人所在地的稅務主管機關。

本文整理了經濟實質法案對不同主體的相關要求和實際操作中的風險點如下表所示。在四類投資主體中,境外資產管理公司、普通合夥人基金和基金都不受經濟實質要求限制,但也存在相應的可能受經濟實質要求約束的風險操作。而开曼控股公司受限於(減少的)經濟實質要求,只需要在开曼具有足夠的人員和辦公場所以持有、管理其他實體,並且可以通過其注冊代理來滿足上述經濟實質要求。表中“經濟實質風險點”是指執行某些操作後,主體由不受經濟實質要求而轉變爲受經濟實質要求約束;或不得享受減少的經濟實質測試待遇。因此,在投資過程中,投資者應當密切關注此類風險點,並在必要時咨詢專業人士。

4.3 討論和展望

开曼經濟實質法案對於在开曼設立基金的投資者和管理者來說,是一個不可忽視的法律風險。如果不符合經濟實質要求,可能會影響基金的稅務地位,增加額外的信息披露義務,乃至導致基金注銷。因此,投資者和管理者需要根據自己的具體情況,合理地選擇和設計基金的架構和運作方式。同時,也需要密切關注开曼政府和稅務機關對於經濟實質法案的進一步解釋和執行情況,及時調整和優化自己的基金策略。

在开曼設立基金進行數字資產投資,具備相應的潛力和前景的同時,也面臨着諸多的挑战和風險。因此,投資者和管理者需要充分了解數字資產的特點和規律,合理地配置和管理自己的數字資產組合,以求實現長期穩定的投資回報。

本文僅從稅務角度對在开曼設立基金進行數字資產投資的三種架構進行了分析和比較。在實務中,投資者和管理者還需要根據自己的具體目標和需求,綜合考慮各種因素,選擇最適合自己的基金架構。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。