Glassnode:以太坊質押池動態變化與市場活動

鴻運商學院

個人專欄

剛剛

鴻運商學院

個人專欄

剛剛

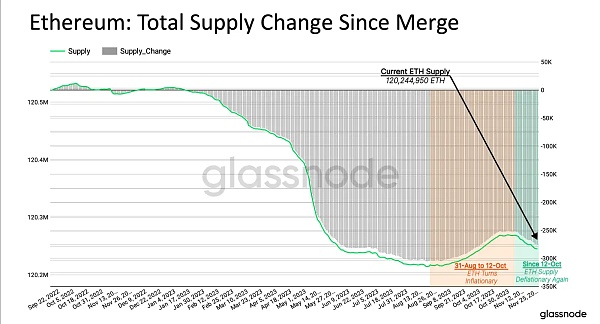

Glassnode 對近一周市場熱點數據做了總結分析,指出近期以太坊質押驗證者退出池的數量逐漸增加,導致 ETH 發行增長速度放緩。與此同時,網絡活動的激增,特別是代幣轉账和穩定幣的推動,導致交易需求上升,進而對 gas 價格產生上升壓力,通過 EIP1559 每日銷毀的 ETH 費用也隨之增加。這兩股力量的結合使得全球 ETH 供應再次呈現通貨緊縮趨勢。

近幾周以太坊驗證者集合的增長速度有所放緩,越來越多的驗證者選擇主動退出。這導致了以太坊的發行速度減緩。同時,隨着通過 EIP1559 銷毀的以太坊不斷增加,加上網絡活動的增長,以太坊的供應再次呈現通縮趨勢。

摘

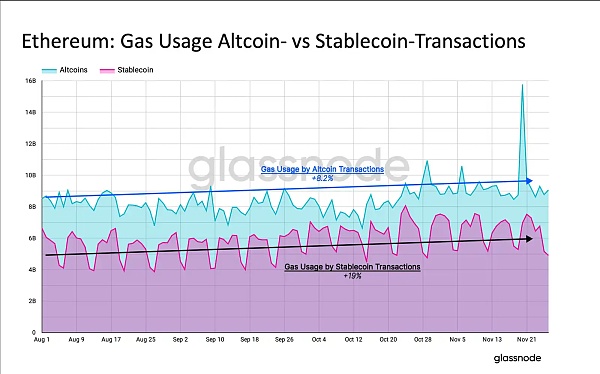

最近網絡活動的激增主要歸因於代幣轉账和穩定幣。過去三個月內,代幣的 gas 使用量上升了+8.2%,而穩定幣的 gas 使用量增加了+19%。這表明隨着對市場強勢的信心增強,可能正在發生對更長尾資產的輕資本輪換。

自 London 硬分叉以來,ETH 從淨通貨膨脹轉向了平衡狀態,甚至是絕對或通貨緊縮。由於較低的網絡活動,網絡在 8 月至 10 月之間經歷了短暫的淨通貨膨脹期。

在最近的幾周,由於發行速度下降和更大量的供應被銷毀,總體 ETH 供應再次轉爲淨通貨緊縮。

總結

最近幾周以太坊質押池動態發生顯著變化,驗證者退出池的數量开始增加。這導致了 ETH 發行的增長速度放緩,並自上海升級以來首次減少了質押池余額。

此外,最近網絡活動的激增,尤其是由代幣轉账和穩定幣推動,導致了交易需求的提高。這反過來對 gas 價格產生了上升壓力,通過 EIP1559 每日銷毀的 ETH 費用增加。

這兩股力量的結合導致全球 ETH 供應再次呈現通貨緊縮。在這個背景下,這些因素的相互作用強調了以太坊網絡、供應以及對市場活動和採用趨勢的動態響應。

要

自十月以來,以太坊質押池經歷了一個顯著的趨勢變化,標志着越來越多的驗證者選擇退出。這一變化與數字資產市場整體上的更廣泛的牛市趨勢相關。

驗證者退出的增加導致了每日以太坊發行量的下降,這與質押池內活躍的以太坊數量有關。

同時,由於對代幣和穩定幣的重新關注,我們觀察到網絡活動的增加。這表現在通過 EIP1559 銷毀的 gas 費用的增加,觸發了以太坊供應的通縮。

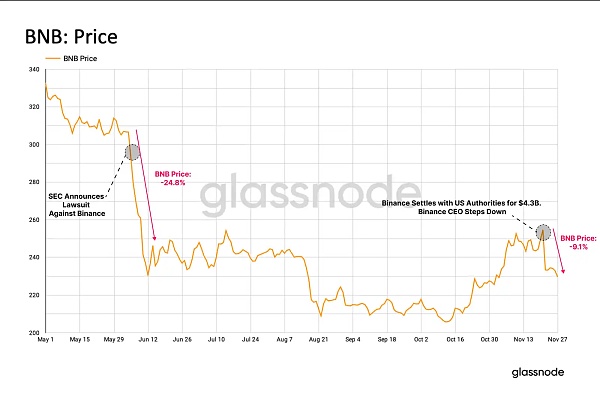

毫無疑問,過去一周最引人注目的新聞是幣安首席執行官 CZ 的辭職。與當局達成的和解金額爲 43 億美元,許多人將這一關鍵事件視爲數字資產行業「狂野西部」時代的終結標志。

在這一事件宣布之後,BNB 的價格經歷了-9.1% 的下降。然而,與之前的價格下跌相比,如當年 SEC 宣布指控時的-24% 跌幅,市場反應相對較爲溫和。

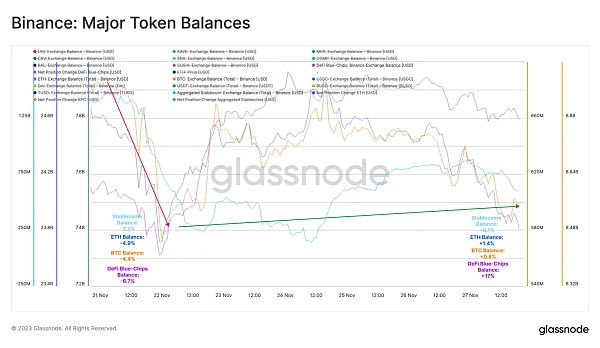

在這則消息之後,幣安交易所的主要資產提取活動出現了上升。在最初的 24 小時內,一系列 DeFi「藍籌股」的綜合余額下降了-6.7%,而 BTC、ETH 和穩定幣的余額分別下降了-4.4%、-4.9% 和-2.2%。

然而,在 CZ 辭職後的六天裏,這些交易余額出現了恢復,所有四個代幣類別都看到了出流減緩,甚至出現了淨流入。從許多方面來看,這顯示了用戶對幣安平台的信任水平。也可以認爲,考慮到未來三年美國監管機構的監管要求,信心可能會進一步提高。

驗證者退出

雖然沒有像幣安和解那樣成爲頭條新聞,但自十月初以來,以太坊質押池經歷了顯著的變化。目前,越來越多的驗證者正在退出質押池。

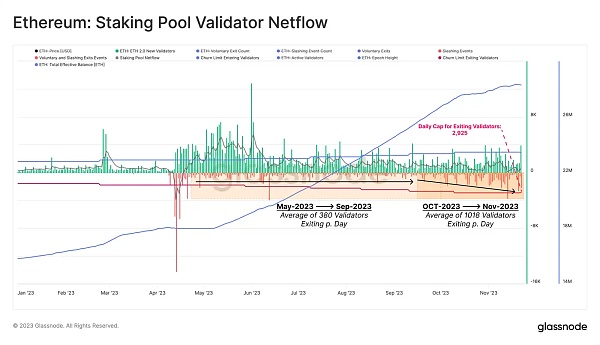

上海啓用了質押提取,隨後驗證者大量退出,領取獎勵,並重新調整其質押提供商和設置。在這段時間內,退出事件平均每天有 309 個驗證者。

自十月初以來,我們看到退出事件逐漸增加,達到了每天 1018 個驗證者的平均數。這一上升趨勢與數字資產市場現貨價格的最近上升趨勢相一致。

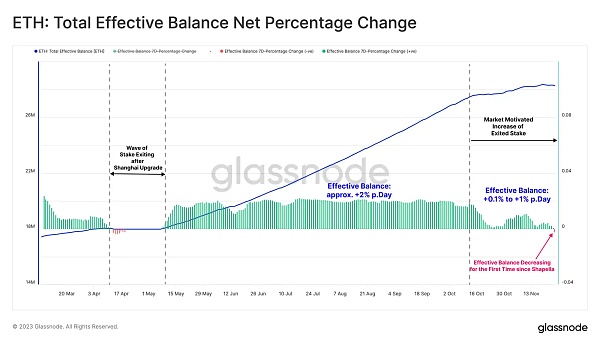

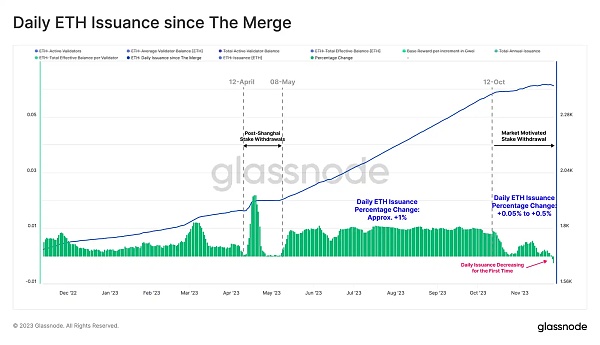

因此,代表在質押池中積極參與權益證明共識的 ETH 的總有效余額在增長速度上有所減緩,目前正經歷自上海升級以來的首次下降。

總有效余額的增長斜率在十月中旬开始趨於平緩,每天平均增加 0.1% 到 1%,減緩了自五月以來的增長速率超過一半。

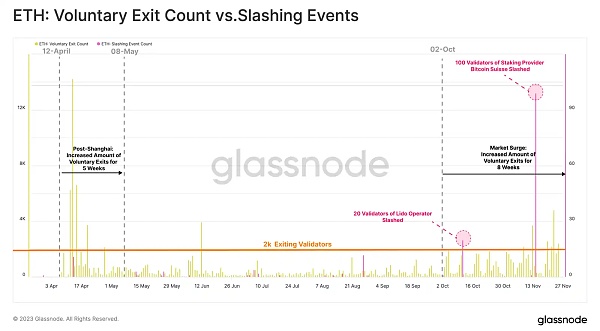

在對退出驗證者進行更詳細的檢查時,我們可以看到在過去的八周中,主要是由自愿退出驅動的。自愿退出是指那些獨立選擇退出質押池的權益者。這與違反協議規則的驗證者所面臨的懲罰——減產(slashing)是有區別的。

在同一時間段內,僅發生了兩次減產事件,其中一次是重大事件,涉及到 100 個新進入的驗證者,因同時籤署網絡上的兩個不同區塊而被減產。

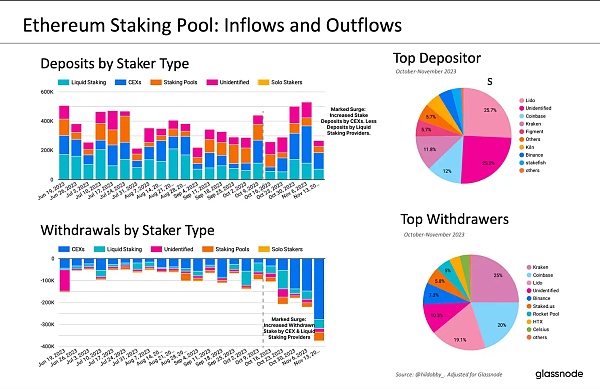

退出的驗證者可以進一步根據他們所屬的權益者類型進行分類。這揭示了一些有趣的趨勢:

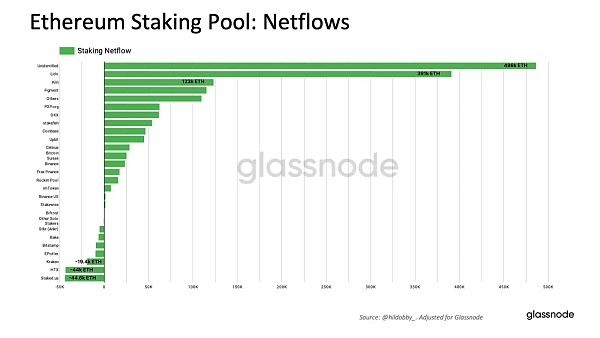

· 自十月以來,CEX 一直在主導質押提取事件,Kraken 和 Coinbase 的流出最爲顯著。

· 流動質押提供商也經歷了一些輕微的質押減少,其中 Lido 仍然是該領域最大的參與者。

這種投資者行爲可能受到一些因素的驅動:

· 投資者選擇更改他們的質押設置,例如將質押從 CEX 轉移到流動質押提供商(可能是由於持續存在的監管擔憂)。

· 擁有美國資本市場准入權的投資者可能會將資本調向更安全的資產,例如美國國債,因爲相對於 ETH 質押回報而言,利率仍然較高。

· 投資者可能還在預期即將到來的市場上升行情,而不是較不流動的質押 ETH,尋求更大的 ETH 持有流動性。

Kraken 和 Coinbase 在提取方面表現突出,而在流動質押提供商中,Lido 在退出方面處於領先地位。然而,這些相同的實體,以 Lido 爲首,也是質押存款的主要接收者,顯示出這些大型資金池的淨粘性和主導地位。

在淨變化的基礎上,Lido 繼續增長並佔主導地位,其總質押余額增加了 468,000 ETH。在 CEX 方面,Coinbase 和 Binance 的質押余額出現了淨增加,而 Kraken 的質押余額減少了 19,400 ETH。在質押提供商中,HTX 和 Staked.us 展示了最顯著的質押余額減少,分別減少了超過 44,000 ETH。

與觀察到的有效余額減少相一致,ETH 的發行量也相應減少。將 ETH 每天發行給驗證者的數量取決於活躍驗證者的數量,或者分別取決於質押池中的總有效余額。

隨着驗證者的增長速度減緩和下降,每天的 ETH 發行量也相應減緩。在過去的 7 天裏,ETH 發行量的增長速度每天減緩了高達 0.5%。值得注意的是,發行速度在最近幾天首次下降。

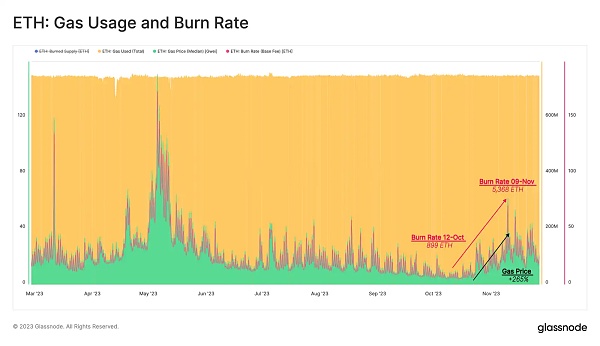

隨着發行速度的下降,我們現在將注意力轉向等式的補充方面——銷毀速率。從 2021 年的 London 硬分叉开始,EIP1559 的費用銷毀機制涉及銷毀部分交易費用,爲在網絡使用率升高的情況下 ETH 供應變得緊縮創造了條件。

伴隨着 gas 價格的上升,這標志着以太坊網絡上交易需求的增長,每天銷毀的 ETH 費用數量也在增加。在十月,我們看到每天銷毀的 ETH 費用達到 899 ETH。快進差不多一個月,累計銷毀的費用現在已達到 5,368 ETH。

我們還可以評估各種交易類型之間 gas 使用的詳細細分。這些指標使我們能夠識別主要導致供應銷毀的活動。

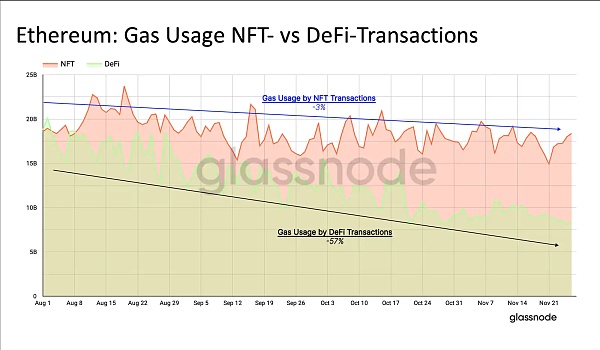

在檢查過去四個月主要推動以太坊網絡採用的兩個領域後,可以明顯看到,NFT 交易和 DeFi 交易在過去的四個月中都貢獻相對較少,分別下降了-3% 和-57%。這兩個領域的採用率都在下降,並且對鏈上最新活動的貢獻很小。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。