來源: RWA觀察

隨着DeFi的發展,有沒有可能在加密行業中誕生新的貝萊德或者先鋒基金呢?

截至2022年,全球管理的資產約爲126萬億美元(AUM)。由於在金融市場上的全球財富爲329.1萬億美元,約38.3%的所有財富是由全球資產管理行業管理的。

但是加密資產目前的管理規模,才幾百億美金。

可能就佔了加密資產規模的3%左右吧?

傳統資管深度依賴信任

資管這個行業,和很多其他金融的細分行業一樣,信任是核心基礎。

所謂資管,就是投資者把錢,給到專業的資產管理公司,然後這些公司代表投資者管理錢,可以投資股票/房產/債券等,然後收取管理費和業績分成。

在傳統的資管業務中,投資者要把錢轉給資管公司,會經歷一系列復雜的合同、合規審核等措施,這些措施至少從形式上給了客戶比較大的安全感:錢是安全的,仍在控制之下。

在傳統資管行業中,歷史悠久的大牌資管公司,在募資和品牌形象上,總是比新興公司有很大優勢。

但市場上也曾經爆出來過麥道夫這樣掉眼鏡的大案子,但總體上貝萊德、橋水(前幾天又有傳聞)這種巨頭,還是很被投資者信任的。

加密資管劣跡斑斑

資管這么大的行業,加密圈當然不會放過。

前幾年風聲水起的Yearn,聲稱客戶可獲得高達1200%的年化收益。

投資者可以進行收益挖掘/流動性挖坑/質押等各種行爲,還可以搞各種合約槓杆,這些全部可以通過智能合約自動執行...

然而大部分還是變成了看誰跑得快的遊戲。

不僅僅是資管行業缺乏信任,加密圈的各行各業都缺乏信任。

從上古時期的門頭溝MtGox,到這兩年年驚天動地的FTX和Terra可以看到,目前加密行業還是魚龍混雜。

Defi的初心是打造一個擺脫中介機構的金融格局,利用區塊鏈智能合約的力量,賦予用戶對其資產的完全控制權。

但本來以”技術保障信任“的加密圈,實際上充滿了不信任,外人看來甚至可以和“詐騙集團”掛上“≈”約等號。

在圈內,“不是你的私鑰,就不是你的幣”(“not your keys, not your coins”)更是被很多專業投資者奉爲投資箴言。

除了極少數技術漏洞導致的資產損失外,絕大部分的損失,其實還是中心化機構打着defi(去中心化金融)的幌子挖出來的坑。

傳統與加密正加速融合

在過去的幾年裏,DeFi的資產管理其實已經經歷了重大的轉變。

最初的重點是最大化單個資產的回報,現在的重點已經轉向創建穩健的和抗風險的資產池,以滿足傳統用戶的需求。

以貝萊德爲首的傳統資管大鱷們,也在紛紛布局加密行業,灰度更是早早上线了比特幣信托基金。

如無意外,在比特幣現貨ETF獲批之後,還有有大量其他代幣的ETF也會陸續獲批。屆時借助傳統金融機構的渠道能力,加密資產將會有大量份額被資管機構掌握。

但這些傳統機構推出的ETF也還是中心化的金融產品,但是投資者在審查這些ETF的底層資產的時候,肯定更相信托管地址的記錄,而不是所謂專業機構的審計報告。

但是要實現真正的融合,還必須要在結算端有所突破。

區塊鏈交易與傳統交易最大的區別就是:

鏈上交易是實時結算的,傳統交易要通過權威機構完成結算。

權威機構也正在加緊採用分布式账本技術,補齊技術上的短板。如果結算端也可以通過鏈上方式確認,且存在大量代幣化資產,那未來傳統資管和鏈上和加密資管的界限可能會十分模糊。

加密圈有自己的文化特色

目前加密圈充滿了一夜暴富的故事,與其他市場相比,加密貨幣投資者有着不同的心態和文化。

巴菲特作爲傳統投資大佬,平均年化百分之十幾就被稱爲”股神“,但加密貨幣投資者和狂熱者至少只有在投資翻倍時才會感到滿意。

投資者之間對高收益的偏好使事情變得更加復雜,因爲這與對資產管理至關重要的長期參與相衝突。

由於各種智能合約、自動化的收益策略、還有層出不窮的各種新生態玩法,加密圈實際上建立了一個比華爾街更好玩的賭場。除了利潤和新奇感,人們被加密圈吸引,因爲它有趣,它有自己的文化。

如果有大佬入場參與,更是會觸發加密圈集體的狂歡,儼然要成爲反抗金融霸權的力量。

在某種程度上:

美國國債的發行模式,和流動性質押沒什么本質區別;

現代銀行的運營模式,遠沒有穩定幣發行機構透明可靠;

主權貨幣的印鈔機制,已經被比特幣大佬鄙視好多年了。。。

用類似狗狗幣這種方式,一开始是個玩笑,玩的人多了就成了文化信仰。

連狗狗的創始人都沒想到會發展到這種局面。

可以認爲是“佔領華爾街”的去中心化版本吧。

非托管、無許可、的DeFi資管,貌似比較符合加密圈的調性。

如果是由聲譽不錯的KOL執掌,可能會引領下一個向金融市場民主化的範式轉變。(這說的好像是MakerDao?)

這一轉變將使全球廣泛的投資者接觸到全球的金融市場。

Yearn這個項目目前管理規模3億美金左右,在發行基金上還是採取了需要許可的原則,也許在短期這才是Web3資管的發展方向。

“非托管基金”是未來破局關鍵?

非托管是指在交易或服務期間的任何時候,平台或第三方沒有托管或擁有該資金或資產的服務。整個過程通常是通過智能合約發生的。

這與保管服務相反,保管服務佔有用戶的資金或資產以進行保管、管理等。

托管服務目前在恢復和安全方面具有優勢,允許信譽良好的集中服務在用戶發生盜竊或惡意活動時更好地幫助用戶,因爲他們中的大多數都是有保險的。

非托管服務具有智能合約風險,其中可以利用漏洞或容易出錯的代碼來盜竊資金。此外,如果用戶失去了私鑰或進入账戶權限,他們通常幾乎無法取回他們的資金。

如果資產管理公司可以通過技術方式管理用戶的資金,而無需托管它們,其實可以解決許多監管問題。

例如,智能合約可以通過預言機或者其他預設邏輯實現投資策略,並保證爲遵循資產管理公司策略的儲戶所產生的利潤將自動適當地分配給雙方。

隨着自我主權身份(ssi)在監管機構的普及,成熟的管理者甚至可以創建只有現有客戶才能訪問的本地策略;通過這種方式,他們可以從加密貨幣的所有好處中獲益,而不會增加監管風險敞口。

實際上去中心化交易所1inch and Uniswap,借貸服務如Maker and Compound,還有前面提到的yearn和知名項目solv都採用的是非托管方案。

但在資管行業,目前非托管方案最大的阻力還是來自於監管:

1940 年代,美國通過《投資公司法》,規定基金管理者不能自行托管,必須尋求滿足 SEC 規定的第三方合格托管人。

最後的破局方式,既有可能是由SEC認可的托管機構推出非托管方案,也有可能是按照某種標准認可非托管技術。

不過和監管博弈這種事,還是先交給美帝的科技巨頭吧~

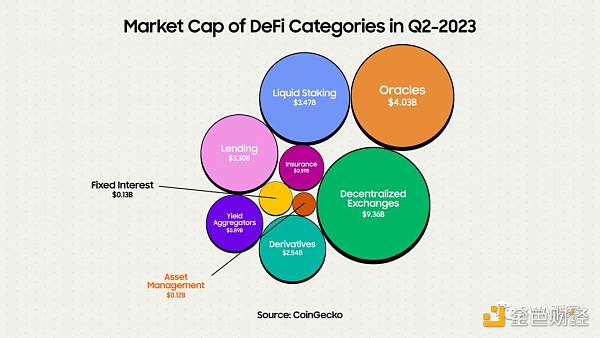

可能是受此影響,加密資管(Asset Management)現在是這個樣子:

對比傳統資管的規模,是不是當前市場規模越小,未來越有機會(坑)呢?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。