作者:Jack Inabinet,Bankless;編譯:松雪,金色財經

加密貨幣市場的參與者就像充滿了彩虹糖和激浪的蜘蛛猴一樣被炒作。

他們知道加密貨幣最大資產(ETH 和 BTC)的現貨 ETF 即將獲得批准,並希望外部投資者只是在等待开始部署資本。

傳奇加密投資公司Galaxy的分析師預測,比特幣現貨ETF的批准將轉化爲144億美元的需求,並應在第一年推動比特幣價格上漲74.1%,這表明了更廣泛的市場對現貨加密ETF批准的看漲預期!

今天,我們降低了其中的一些預期,強調了爲什么證據不能支持當前的說法,即現貨加密ETF的批准將帶來這種大規模的資金流入。

一、加拿大人的失望

在美國推出現貨加密 ETF 遠非一項革命性的壯舉; 加拿大已經有兩年多了!

如果現貨加密 ETF 獲得批准後美國將釋放出前所未有的需求,那么加拿大現貨比特幣工具的持有量預計將會增長。 相反,自 2022 年 7 月以來,它們幾乎保持不變。

加拿大投資者面臨着與美國人完全相同的投資敘述。 他們對現貨比特幣產品的需求缺乏表明了美國的潛在需求,並表明比特幣作爲對衝通脹和貶值的手段的敘述不足以在當前市場體制下爲非加密貨幣投資者創造資產流入。

二、形式並不重要

ETF專家可能讓你相信,推出較好的投資工具將導致數十億美元的資金流入,追隨你的投資組合,但支持這一說法的證據不足。

他們聲稱,投資者只是不想要加密貨幣期貨 ETF,因爲與現貨產品相比,它們是跟蹤資產價格的次優方式 —— 因爲滾動到期的期貨合約會讓投資者面臨正價差和現貨溢價效應(即下個月的合約價格可能會分別高於或低於到期合約)。

然而事實是,如果敘述足夠有力,投資者根本不關心他們所投資的工具的形式。 無論產品多么糟糕,提供流行敘事的投資工具都會吸引資金流入!

證明這一事實的一個典型例子是 Grayscale Solana Trust (GSOL) 所經歷的爆炸式運行,該信托目前的溢價高達 869%,可笑。

來源: Grayscale

Grayscale 的信托產品,如 GSOL 和 GBTC,可以說是比現有的加密貨幣期貨 ETF 差得多的產品,因爲沒有贖回機制,這意味着您購买的資產的市場價值實際上可以以低於基礎信托持有量的折扣進行交易。

盡管 GSOL 存在缺陷,但投資者仍然設法發現 Solana 的敘述足以令人信服,從而以巨額溢價模仿該工具,導致市場價格進一步混亂,因爲私募(即創建股票的途徑)目前已關閉, 這意味着供給無法滿足市場的需求。

三、比特幣期貨需求停滯

如果現貨加密 ETF 的批准實際上會導致該資產類別大量資金流入,那么我們預計將會看到資金持續流入期貨產品。

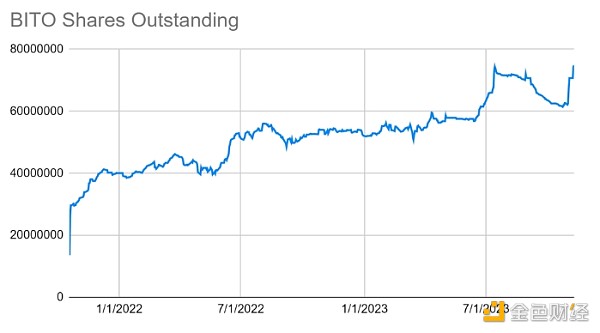

相反,最大的 BTC 期貨 ETF BITO 的流通股自 2022 年 7 月以來基本沒有變化,與 2023 年 6 月(貝萊德首次申請現貨 BTC ETF 的月份)和 2023 年 11 月初表現出的趨勢存在偏差。 一周後,加密貨幣市場开始定價現貨比特幣即將獲得批准。

BITO 股票已發行

BITO 股票已發行

外部資本正在使用BITO提前推測現貨比特幣ETF的推出,而流通股份的增加可以作爲市場對現貨比特幣ETF獲批的看法的一種替代指標,但實際上似乎並不存在對比特幣期貨產品的實際外部需求,特別是考慮到在最近的現貨ETF批准炒作浪潮之前,流通股份數量已經下降到6000萬以下。

四、總結

雖然搶先批准現貨加密 ETF 的愿景在 2023 年下半年影響了價格,但現貨 BTC ETF 即將上市,市場的需求理論將被付諸實踐。

幾周前,交易員們因未能對現貨 BTC ETF 的潛在影響進行定價而措手不及,但當批准到來時,他們可能會再次陷入錯誤的交易,而由此帶來的資金流入令人失望。

在宏觀經濟環境不確定的情況下,面對有限的外部資本愿意購买加密資產的證據,這迫使潛在买家關注他們在不斷增長的債務擔憂中的財務穩定,而不是追逐下一個100倍的投機項目,因此,在增加加密曝光之前觀察現貨ETF是否能真正實現期望是沒有害處的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。