作者:CryptoVizArt, Glassnode 翻譯:火火/白話區塊鏈

通過觀察鏈上鯨魚(持有1k+ BTC)的余額變化,我們發現他們是近期與交易所互動的主要群體,流入交易所的量佔總量的41%,其中超過82%的鯨魚流入是流向幣安交易所,同時許多活躍鯨魚被認爲是短期持有者,在當地市場高峰/低谷附近有顯着的活動。因此,我們开發了一套指標來監控他們的鏈上行爲,以發現巨額利潤或虧損事件的時期。

執行摘要

1.通過觀察各種鏈上實體的余額變化,我們將巨鯨(持有1k+ BTC)視爲最近幾周與交易平台互動的主要群體之一。

2.巨鯨流入交易平台的量佔據主導地位,佔總量的 41%。其中,超過 82% 的巨鯨份額流入流向業內最大的交易平台幣安。

3.我們還可以發現,許多活躍的巨鯨實體被歸類爲短期持有者,在當地市場高峰/低谷附近有顯着的活動。

4.由此,我們开發了一套指標來幫助監控他們的鏈上行爲,試圖發現巨額利潤或虧損事件的時期。

1、巨鯨動態一覽

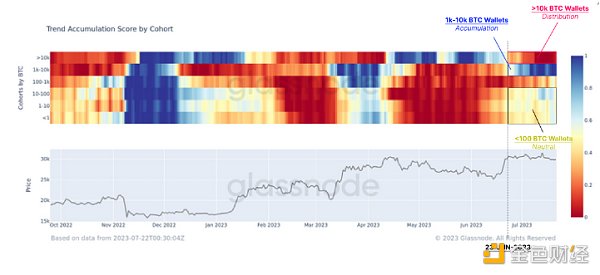

當市場在 4 月中旬首次嘗試突破 3 萬美元時,大多數錢包規模群體的余額進入了一種持續到 6 月中旬的分配狀態。這種模式在 6 月底第二次上漲至 3 萬美元期間开始發生轉變。

下面按群組劃分的趨勢累積分數顯示,最小的實體(<100 BTC)在上個月已經放緩了支出。另一方面,鯨魚細分(>1k BTC)表現出不同的行爲,>10k BTC 鯨魚以明顯更高的速度進行分配和 1k-10k 積累。

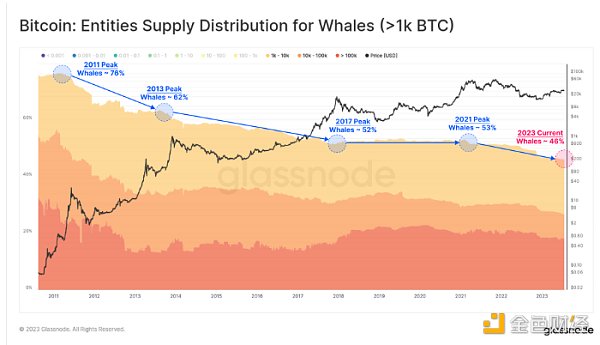

我們在最近題爲 The Shrimp Supply Sink的報告中探討了鯨魚的長期行爲。在這篇文章中,我們證明了巨鯨實體的總余額在比特幣歷史上一直在下降。下圖證明了這一點,巨鯨實體佔總供應量的 46%,低於 2021 年初的 63%。

需要注意的是,這裏的巨鯨實體將包括交易平台,以及ETF產品、GBTC、WBTC等大型集中持股,以及Microstrategy等企業持股。

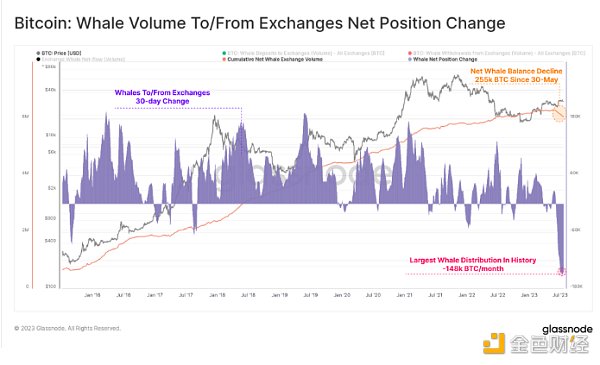

要從數據集中刪除交易平台,我們可以僅隔離巨鯨實體和交易平台之間流動的代幣。下圖顯示,自 5 月 30 日以來,巨鯨的總余額已減少 25.5 萬 BTC。

這是歷史上最大的月度余額跌幅,達到-14.8萬BTC/月。這表明比特幣巨鯨群體中正在發生值得注意的變化,值得深入研究。

2、巨鯨洗牌

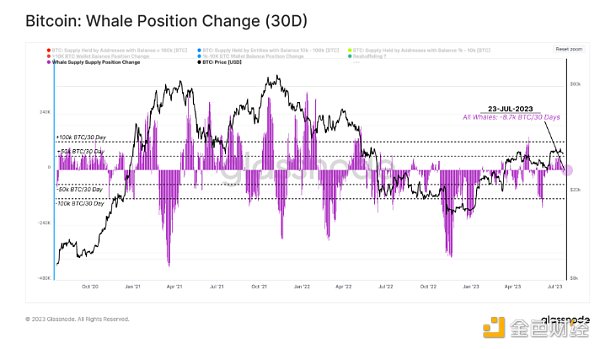

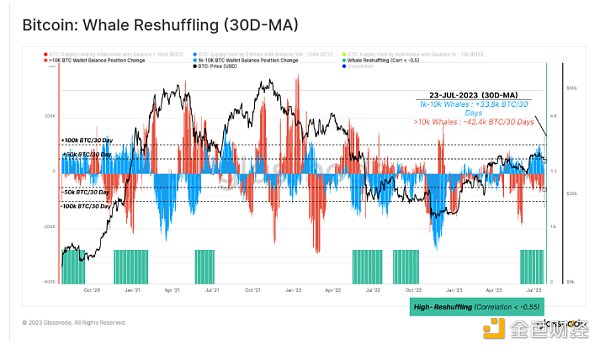

爲了探索巨鯨群體內部的差異,我們可以觀察過去 30 天內每個子群體擁有的供應量的變化:

1)? 擁有 >10萬 BTC 的巨鯨的余額增加了 +0.66萬 BTC。

2)? 擁有 0.1萬-10萬 BTC 的巨鯨已減少了 -4.9萬 BTC 的余額。

3)? 0.1萬-10萬 巨鯨的余額增加了約 +3.38萬 BTC。

在所有巨鯨群體(包括交易平台)中,我們可以看到上個月淨減少了-0.87萬 BTC。盡管趨勢累積分數顯示出極端值,但巨鯨實體近幾個月來一直保持中性。

我們有一個案例:

1)巨鯨流入交易平台的資金量達到歷史最高水平,有 25.5 萬 BTC 從巨鯨流入交易平台。

2)在內部,巨鯨子群體的余額大小在 -4.9萬 到 +3.38萬 BTC 之間變化。

3)總的來說,巨鯨集團的淨流出量僅爲-8700 BTC。

由於總余額變化相對平穩,但內部和通過外匯流動發生了重大變化,因此這些巨鯨實體很可能在內部轉移資金。我們將其稱爲“巨鯨重組”。

爲了檢驗巨鯨重組假設,我們可以研究鯨魚細分的 30 天頭寸變化(>10K BTC ? 和 1k-10k BTC ?)。我們的目標是找到一組看到余額增加而另一組看到類似規模減少的時期。

在下圖中,我們突出顯示了可以識別 -0.55 或更低的強逆相關性的時期。我們可以看到,這個區間與近期市場飆升至 3 萬美元區間的時間一致。

因此,這表明巨鯨最近確實表現出了相對中性的平衡變化,它們最近的大部分活動都是通過交易平台進行重組的。

3、巨鯨和交易平台

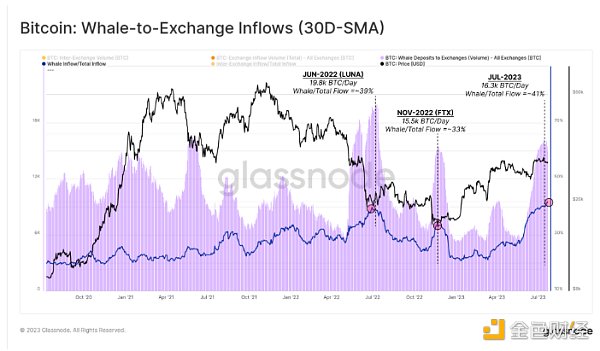

考慮到巨鯨的行爲,我們現在可以嘗試觀察對市場的影響,重點是交易平台。下圖可以通過兩條軌跡來分析巨鯨實體和交易平台之間的關系:

1)? 巨鯨帶來的以 BTC 計價的交易流入

2)? 巨鯨佔所有流入量的百分比。

在最近的反彈中,巨鯨流入交易平台的數量顯着增加,達到每天+1.63萬 BTC。這是佔所有交易平台流入量 41% 的巨鯨主導地位,與 LUNA 崩潰 (39%) 和 FTX 失敗 (33%) 相當。

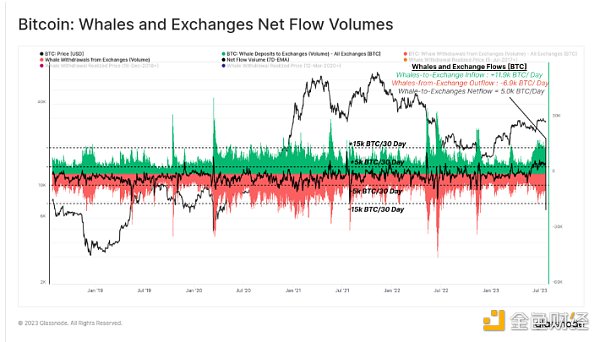

對交易平台的巨鯨淨流量的分析可以作爲其對供需平衡影響的代理。在過去的五年裏,巨鯨到交易平台的淨流量往往在每天±5k BTC 之間波動。

然而,今年整個 6 月和 7 月,巨鯨流入量持續偏高,每天 4000 至 6500 BTC。

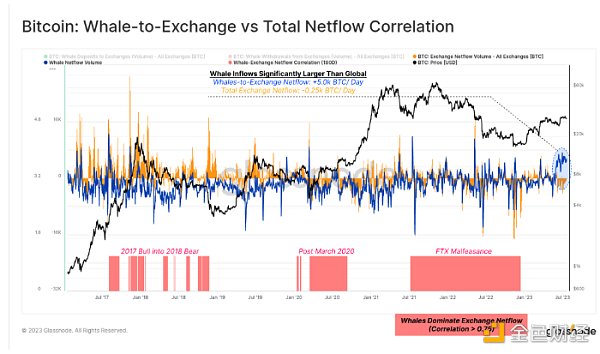

我們將回到一個簡單的相關工具來確定巨鯨在全球交易平台淨流量中佔主導地位的時期。下圖顯示了巨鯨淨流量與全球交易平台淨流量?(表明巨鯨佔主導地位)之間具有高度相關性(0.75 或更高)的時期,其中三個關鍵時期可見:

1)2017年的牛市進入2018年的熊市(市場轉型和成熟)。

2)2020 年 3 月後時期(GBTC 的機構採用和擴展)。

3)2021 年底至 2022 年(FTX/Alameda 實體不幸的瀆職行爲)。

從這個角度來看,我們可以再次看到巨鯨行爲(強流入偏差)與市場其他部分(適度流出偏差)有很大不同。

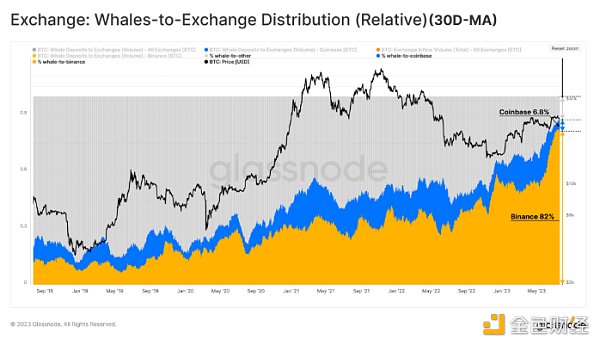

可以說,這個故事中最有趣的部分是巨鯨幣的目的地。如果我們細分鯨魚流入量,我們可以看到大約 82% 的鯨魚到交易平台的流量流向 Binance ?,而 Coinbase ? 佔 6.8%,所有其他交易平台佔 11.2%。

這意味着 7 月上漲期間近 34% 的鯨魚資金流入幣安,過去 12 個月幣安的主導地位明顯上升。這也說明了我們在前幾周觀察到的一些地區差異(WoC 26)。

4、短期巨鯨

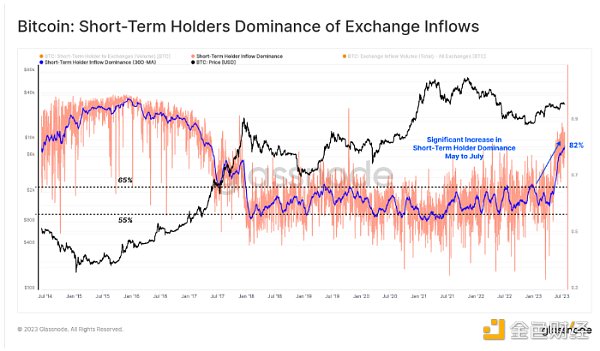

確定巨鯨實體目前在交易平台活動中佔主導地位後,我們可以將這些觀察結果與上周的報告聯系起來,我們在報告中指出,大多數交易平台活動都與短期持有者有關(WoC 29 )。

短期持有者在交易平台流入中的主導地位已飆升至 82%,目前大大高於過去五年的長期範圍(通常爲 55% 至 65%)。由此,我們可以證明近期的大部分交易活動都是由 2023 年市場中活躍的巨鯨驅動的(因此被歸類爲 STH)。

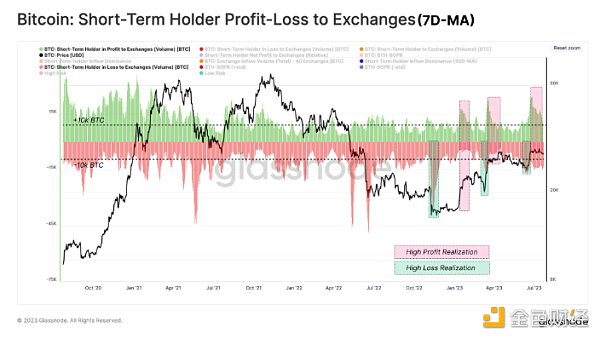

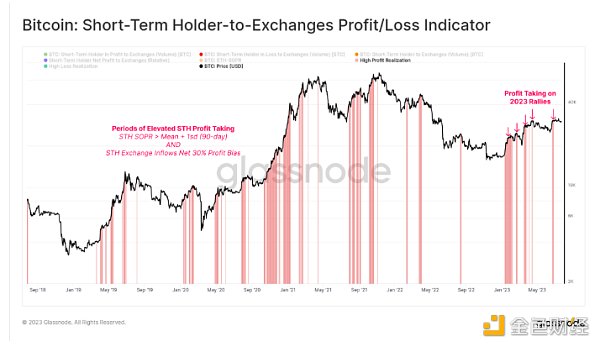

如果我們觀察流入交易平台的短期持有者數量所實現的利潤/損失程度,就會發現這些新投資者顯然正在交易當地市場狀況。自 FTX 事件影響以來,每次反彈和調整都會導致 STH 的利潤或損失分別增加 1萬 BTC 以上。

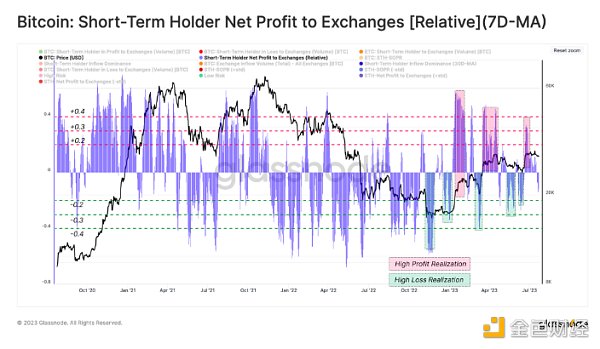

通過查看 STH 隊列發送到交易平台的代幣的淨利潤/虧損偏差,我們可以更清楚地看到這種行爲。在這裏,我們可以看到當地市場的極端情況,即 STH 鎖定了高水平的利潤 ? 或損失 ?,由該指標交易分別高於或低於 ±0.3 表示。

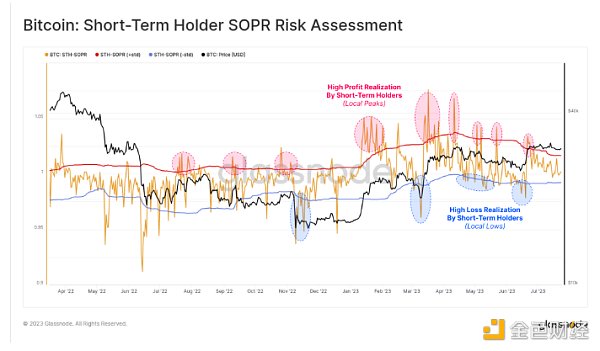

短期持有者 SOPR ? 是另一個強大的工具,可以爲現貨市場的本地交易行爲提供匯合。SOPR 跟蹤短期持有者代幣的平均支出價格(處置)與收購價格之間的比率。

下圖採用一個標准差範圍(90 天)來表示超額利潤或虧損的實現時期。我們可以看到在 2023 年當地市場極值前後這些定價範圍被突破的幾個例子。

最後,我們可以使用 Workbench 結合這些觀察結果來开發一個工具,該工具會突出顯示何時滿足這兩個條件:1)STH SOPR 的交易價格高於平均值 + 1 標准帶(90 天)。

2)交易平台的相對淨利潤/虧損偏差超過 0.3。

該工具可以幫助確定 STH 群體何時鎖定了相對於近期歷史的大量利潤。2023 年全年發生了多起此類事件,其中許多事件創造了當地市場的峰值。

5、總結和結論

比特幣的巨鯨實體經常被認爲是對市場價格走勢的關鍵影響。雖然跟蹤和監控這些實體相當具有挑战性,但它們最近幾個月似乎越來越活躍。特別是,42% 的交易平台流入與鯨魚實體有關,其中絕大多數流向幣安。

我們還可以推斷,大多數活躍的巨鯨實體都被歸類爲短期持有者。通過結合這些觀察結果,我們可以开發一套工具來跟蹤該群體實現強勁盈利和虧損的時期。由此,我們可以开發一套工具,利用鏈上數據幫助應對當地市場的極端情況。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。