作者:Michael Nadeau,The DeFi Report;編譯:陶朱,金色財經

加密貨幣市場正處於一個轉折點。

正如許多市場參與者在 22 年初沒有充分認識到加息對風險資產的影響一樣,我們認爲市場可能低估了 24/25 年降息的影響。

今年大部分時間,我們的觀點是,市場將繼續攀升至擔憂之牆,然後在 25 年達到頂峰。

在本周的報告中,我們分享了我們對這種情況可能如何發展以及您如何在風險環境中定位自己的看法。

ETH/BTC 已經觸底嗎?

我們認爲 ETH/BTC 可能已經觸及周期底部。

6 個原因:

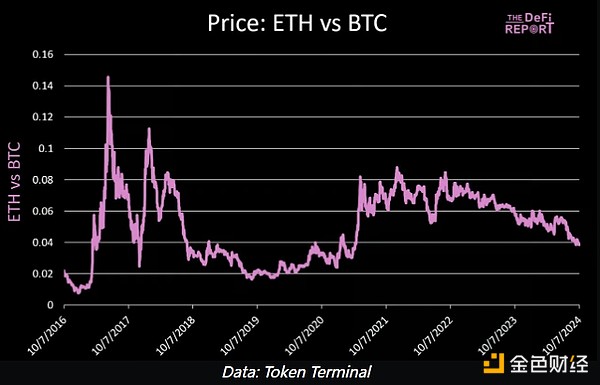

自 2016 年以來,ETH/BTC 一直創下更高的低點。該比率在 2017 年初觸底,略低於 0.01。2019 年末,該比率觸底,略低於 0.02,然後在 2020 年 3 月崩盤期間再次觸底。快進到 2024 年 9 月,ETH 剛剛跌破 0.04。

對我來說,這表明隨着時間的推移,市場對 ETH 的信心正在增強。我們看看它是否能維持在 0.04。

在之前的周期中,當 ETH/BTC 屈服時,它會在此後不久創下低點。在過去幾個月中,該比率似乎已經屈服,從 0.057 降至 0.038。

在過去的周期中,ETH 在降息後觸底。美聯儲幾周前开始降息。

美聯儲資產負債表也是如此——上個周期我們從淨緊縮轉向淨擴張,ETH/BTC 觸底。隨着流動性條件的改善,我們預計本周期會出現類似的動態。

從歷史上看,隨着流動性條件的改善,比特幣的主導地位會下降。目前爲 57%(接近周期高點)。

從情緒角度來看,ETH 剛剛經歷了一段我們很久沒有見過的幻滅期(由於 EIP4844 導致費用下降,“路线圖一團糟”)。這是市場心理和加密 Twitter 的不耐煩。現實情況是,以太坊繼續執行其路线圖。 Kyle Samani 在 Token2049 上發表的“SOL 爲何會翻轉 ETH”演講似乎標志着 ETH/BTC 的底部。

如果我們正確認爲 ETH/BTC 已經觸底,則意味着山寨幣季節已經正式开始。

催化劑

觀察過去幾個月加密 Twitter 上的情緒非常有趣。似乎加密原生者試圖通過跳到風險曲线的最遠端(模因幣)來領先流動性周期。

我敢肯定,許多人在 10 月至 3 月期間表現很好,但大多數人都晚了,同時又早早進入了山寨幣季節。畢竟,歷史上山寨幣季節是在降息之後开始的。所以我的感覺是,大多數市場在 2023 年第四季度/2024 年第一季度回吐了漲幅。隨着市場下跌,許多人拋售了。其他人正在重新分配。

“散戶永遠不會回來。”

這正是我們從情緒角度需要看到的。現在美聯儲已經开始降息周期,有幾個催化劑指向市場的另一個爆發頂峰:

允許寬松。美聯儲降息實際上是允許世界上所有其他央行降息。我們已經看到中國由此產生的連鎖反應——中國目前正在大力刺激經濟。看來他們在等待美聯儲的綠燈。需要明確的是,當美聯儲降息時,美元就會貶值,從而降低中國資本流向美元的風險——這讓中國在保持本國貨幣穩定的同時,擁有更大的靈活性來降低利率。這種動態可以應用於全球所有央行。

政治。我討厭談論政治。但我們必須解決這個問題,因爲它確實很重要。至少在短期內是如此。這裏的關鍵點是,我相信民主黨人已經意識到加密貨幣不會消失。看看 23 年發生的事情就知道了。這一年以“扼殺點行動”开始——這是拜登政府試圖切斷加密貨幣企業進入銀行的違憲嘗試。它失敗了。而比特幣在這一年上漲了 187%。

如果我們選出一位支持加密貨幣的總統,會發生什么?如果允許銀行保管加密貨幣,會發生什么?如果我們獲得穩定幣法案,會發生什么?如果 CFTC 成爲數字商品加密資產的主要監管機構,會發生什么?

市場是否已經消化了這一因素?可能還沒有。即使特朗普輸了,我們也希望看到這些方面取得進展。

ETF。這是您的普通 TradFi 朋友投降並購买一些 BTC/ETH 的周期嗎?我們認爲這是可能的。我記得在 2020 年與我的好友進行了一次交談,他們堅決反對比特幣。我記得告訴他們要保持开放的心態,並補充說,我認爲在不久的將來不持有任何比特幣實際上可能會變得有風險。

當時這聽起來似乎很荒謬。但我的問題是:在投降之前,人們需要觀察多少個應對周期?如果你認爲自己是一個認真的投資者,那么你已經看到 BTC/加密貨幣在 2013 年、2017 年、2021 年以及現在的 2024 年(進入 2025 年?)上漲。

創新。雖然加密貨幣原生者爭論 Solana“擴展”是否是 L2,以及我們是否應該將 L2 納入到 Solana 的以太坊版本中,但如果你放眼望去,就會發現很多很酷的事情正在發生。

比特幣开始變得更像以太坊,DeFi 和 L2 生態系統顯示出一些希望。

以太坊正在擴展並執行其路线圖。貝萊德擁有鏈上貨幣市場基金,Visa 剛剛宣布在以太坊上推出代幣化平台。

Solana 的 Firedancer 現已進入測試網。花旗集團和富蘭克林鄧普頓宣布計劃在 Breakpoint 上對 Solana 上的資產進行代幣化。Paypal 和法國興業銀行已在 Solana 上推出了穩定幣。

說到穩定幣——發行人現在是美國國債的第 16 大持有者。我們現在擁有無需許可、可產生收益的穩定幣。

情緒。8 月初,情緒轉爲極度恐懼。這正是我們在下一次大動作之前需要看到的,我們認爲這場大動作正在進行中。

山寨幣季節?

如前所述,我們認爲 ETH/BTC 可能已經觸底。這意味着山寨幣季節可能已經正式开始——當長尾風險資產表現優於主要資產時。

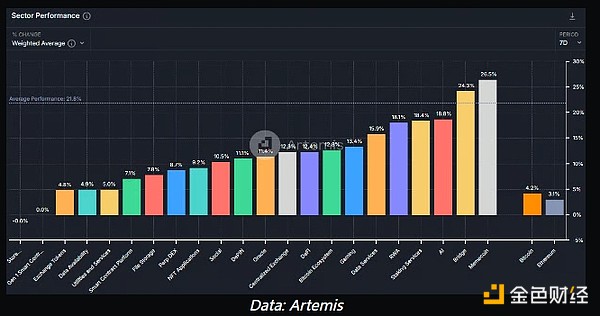

市場已經展現出實力。以下是 Artemis 提供的 7 天行業表現,其中 memecoins 領先。

關於周期如何發展的一些想法和/或預測:

ETH 的表現明顯優於 BTC,BTC 的主導地位遠低於 50%。

SOL 的表現明顯優於 ETH,SOL 基礎設施的表現優於 ETH 基礎設施 + Solana memecoins 的表現優於以太坊 memecoins。

TIA 和 SUI 成爲目前市場上表現最好的“新 L1”(密切關注 Berrachain 和 Monad——預計將於今年晚些時候推出)。

超過 10 個 memecoins 將達到 100 億美元以上的估值(今天有 2 個)。事實上,我們可能會在這個周期看到 1000 億美元以上的 memecoin。 *我將在 11 月分享我對 memecoins 的全面深入看法。

AI Coins 和 DePIN 的表現可能與上一個周期的 NFT 一樣。

穩定幣的供應量增長到 5000 億美元(今天爲 1600 億美元)。

不用多說,但我還是要說:我沒有水晶球。我只是作爲一個觀察這些市場一段時間的人使用模式識別。風險开啓 = 央行放松 = 美元流入風險資產。如果發生這種情況,那么表現優異的應該是風險曲线(加密貨幣)的最遠端。其他一切都是本能,用於識別行業、團隊、社區、周期動態、風險等。

結論

市場是否有可能偏離了我們再次陷入類似 21 年那樣的狂熱的想法?

這是我現在一直在問自己的問題。爲什么?因爲加密貨幣確實是一種獨特的資產類別,牛市的波動性可能與大幅下跌一樣大。

熊市往往會給市場參與者留下心理陰影。因此,很容易忘記潛在的牛市可能會有多大的波動性。

當然,也有很多熊市。他們呼籲經濟衰退。但我們在數據中看不到這一點。信貸利差很低。銀行在放貸。央行正在放松政策。通貨膨脹正在下降。財政部正在支出。上個月失業率下降了。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。