數字黃金vs全球計算機 比特幣與以太坊現貨ETF對比

TechubNews

個人專欄

剛剛

TechubNews

個人專欄

剛剛

撰文:Andrew Kang;編譯:J1N,Techub News

比特幣現貨 ETF 的通過爲許多新买家打开了進入加密貨幣市場的大門,讓他們可以在投資組合中配置比特幣。但以太坊現貨 ETF 的通過,其影響則不那么明顯。

當貝萊德比特幣現貨 ETF 申請提交時,我就對比特幣的價格強烈看漲,當時比特幣價格爲 2.5 萬美元,到了現在,比特幣回報率爲 2.6 倍,以太坊回報率爲 2.1 倍。從周期底部开始,比特幣回報率爲 4 倍,以太坊回報率也爲 4 倍。那么以太坊 ETF 能提供多少上行空間?我認爲除非以太坊开拓出新的模式來改善其經濟狀況,否則不會有太大的上行空間。

我在 2023 年 6 月 19 日時表示:貝萊德申請比特幣現貨 ETF 的批准率高達 99.8%,這是我們最近聽到的最積極的消息,可能爲數百億美元的資金流動打开閘門。然而,比特幣價格僅上漲 6%,價格的表現未達到預期。

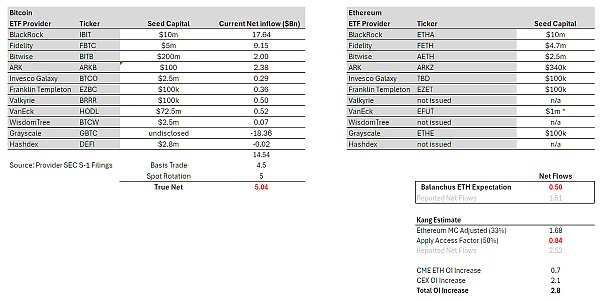

流量分析

總體而言,雖然比特幣現貨 ETF 已積累了 500 億美元的資產管理規模。但是,當通過排除預先存在的 GBTC 資產管理規模和置換(賣出期貨或現貨买入現貨 ETF)來細分自推出以來的淨流入量時,您會得到 145 億美元的淨流入量。然而,這些並不是真正的流入,因爲有許多需要考慮的 delta 中性流量,即基差交易(賣出期貨,买入現貨 ETF)和賣出現貨买入現貨 ETF。通過查看 CME 數據和對 ETF 持有者的分析,我估計大約 45 億美元的淨流量可以歸因於基差交易。ETF 專家表示,BlockOne 等大型持有者也將大量現貨比特幣轉換爲現貨 ETF,大約估計爲 50 億美元。扣除這些流量,我們得出比特幣現貨 ETF 的真實淨購买量爲 50 億美元

通過這種方式我們可以簡單地推斷以太坊的資金流量會是什么情況。彭博社 ETF 分析師 @EricBalchunas 估計以太坊流量可能是比特幣的 10%。這使得 6 個月內真正的淨購买流量爲 5 億美元,報告的淨流量爲 15 億美元。盡管 @EricBalchunas 預測的准確率不高,但我相信他代表了一衆傳統金融機構的態度。

就我個人而言,我認爲以太坊流量可能是比特幣的 15%。從比特幣 50 億美元的真實淨購买量(上文提到)开始計算,通過調整以太坊市值(佔比特幣的 33%)和 0.5 的⎡訪問系數⎦,我們可以得出 8.4 億美元的真實淨購买量和 25.2 億美元的報告淨購买量。有一些合理的論據表明,ETHE (灰度以太坊期貨 ETF)的溢價比 GBTC 要少,所以我認爲樂觀的情況是 15 億美元的真實淨購买量和 45 億美元的報告淨購买量。這大約佔比特幣流量的 30%。

無論哪種情況,預估的以太坊現貨 ETF 的 15 億美元真實淨購买量都遠低目前以太坊衍生品 28 億的資金流入量,這還不包括現貨的搶先交易(指市場預期看漲,提前买入現貨)。這意味着在以太坊現貨 ETF 上市前的資金流入量就超出預估的以太坊現貨 ETF 資金流入量,因此以太坊現貨 ETF 的價格在很大程度上已經被市場定價。

訪問系數:根據 ETF 實現的流動性進行調整,考慮到不同的持有者基礎,比特幣明顯比以太坊受益更多。例如,比特幣是一種宏觀資產,對存在准入問題的機構(宏觀基金、養老金、捐贈基金、主權財富基金)更具吸引力。而以太坊則更像是一種技術資產,對 VC、加密貨幣基金、技術專家、散戶等在加密貨幣准入方面沒有那么嚴格限制的機構更有吸引力。50% 是通過比較以太坊與比特幣的 CME OI (Open Interest,衍生品未平倉量)與市值比率得出的。

查看 CME 數據,在以太坊現貨 ETF 推出之前,以太坊的 OI 明顯低於比特幣。OI 佔供應量的約 0.3%,而比特幣佔供應量的 0.6%。起初,我認爲這是早期的標志,但人們也可以說,這掩蓋了傳統金融資金對以太坊 ETF 缺乏興趣的事實。華爾街交易員更偏向於交易比特幣現貨 ETF,他們往往掌握着一线的信息,因此如果他們沒有在以太坊上使用同種交易方式,那么這一定是有充分理由的,可能意味着關於以太坊流動性的信息不足。

50 億美元是如何將比特幣從 4 萬美元推高至 6.5 萬美元的?

最明確直接的答案就是,單靠 50 億美元是做不到的。因爲現貨市場上還有許多其他买家。比特幣是一種真正在全球範圍內被認可爲關鍵投資組合資產的資產,並且擁有許多大機構長期持有 Saylor、泰達公司、家族辦公室、高淨值個人投資者等。雖然以太坊也有大機構持有,但我認爲其數量級低於比特幣。

請記住,在比特幣現貨 ETF 出現之前,比特幣的最高價就已經達到 6.9 萬美元,超 1.2 萬億美元以上市值。市場參與者、機構擁有大量現貨加密貨幣。Coinbase 托管着 1930 億美元,其中 1000 億美元來自其它機構。 2021 年,Bitgo 報告 AUC 爲 600 億美元,幣安托管 1000 多億美元。6 個月後,比特幣現貨 ETF 托管了比特幣總供應量的 4%。

我在 2 月 12 日發布了推文,關於加密貨幣市場的規模發表了觀點:我估計,今年長期的比特幣需求量爲 400-1300 億美元以上。加密貨幣投資者最常見的大忌之一是低估世界上的財富、人們的收入、資金的流動性及其對加密貨幣的影響。我們經常聽到有關黃金、股票、房地產市值的統計數據,以至於加密貨幣可能被許多人忽視。許多加密貨幣從業者都陷入了自己的局限思維中,但你旅行越多,結識的其他企業主、高淨值人士等越多,你就越能意識到這個世界上的美元數量有多么難以想象,其中有多少可以進入比特幣或其他加密貨幣。

讓我通過粗略的需求規模練習來解釋這一點。美國家庭平均收入爲 10.5 萬。美國有 1.24 億個美國家庭,這意味着美國個人的年總收入爲 13 萬億美元。美國佔 GDP 的 25%,因此全球總收入約爲 52 萬億美元。全球加密貨幣平均擁有率爲 10%。在美國,這一比例約爲 15%,在阿聯酋則高達 25-30%。假設加密貨幣所有者每年只分配 1% 的收入,那么每年購买 BTC 的費用爲 520 億美元,每天爲 1.5 億美元。

在比特幣現貨 ETF 推出時 MSTR (Microstrategy)和 Tether 購买了數十億美元的比特幣,以及當時進場的投資者,他們的持倉成本也屬於低位。那時候人們普遍認爲比特幣現貨 ETF 的通過是出貨的信號。因此,數十億美元的短期、中期和長期倉位已被出售,需要回購。最重要的是,一旦比特幣現貨 ETF 流量形成可觀的上漲趨勢,空頭就需要回購。在比特幣現貨 ETF 推出之前,未平倉合約實際上有所下降,這很瘋狂。

以太坊現貨 ETF 的定位非常不同。以太坊價格現在是較現貨 ETF 推出前低點的 4 倍,而比特幣是 2.75 倍。加密貨幣原生 CEX OI 增加了 21 億美元,使 OI 接近 ATH (歷史最高價)水平。市場是有效的。當然,許多加密貨幣原生者看到了比特幣現貨 ETF 的成功,他們也對以太坊抱有同樣的期望,並據此進行了定位。

就我個人而言,我認爲加密貨幣原生用戶的期望被誇大了,與傳統金融市場的真實偏好脫節。就會導致那些深陷加密領域的人對以太坊的心理份額和購买量相對較高。實際上,對於許多大型非加密原生資本集團來說,以太坊作爲關鍵投資組合配置的購买量要少得多。

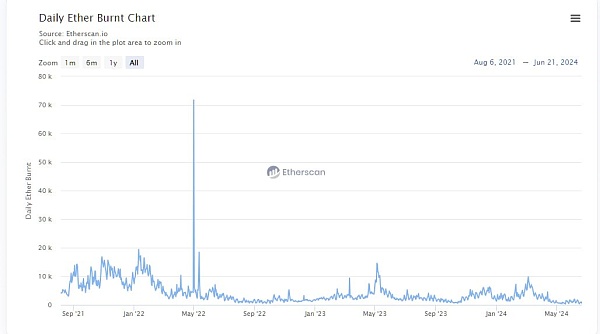

傳統金融最常見的宣傳之一是以太坊是一種科技資產。全球計算機、Web3 應用商店、去中心化金融結算層等。這是一個不錯的宣傳,我在上一個周期中也买過它,但當你看實際收益時,很難接受。

在上一個周期中,你可以指出費用的增長率,並指出 DeFi 和 NFT 會產生更多的費用、現金流等,並以與科技股類似的視角將其作爲一項技術投資提出令人信服的理由。但在這個周期,費用的量化是適得其反的。大多數圖表都會顯示持平或負增長。以太坊是一台提款機, 根據其年化率,只用 30 天的收入就爲 15 億美元,市盈率爲 300 倍,扣除通貨膨脹因素後的市盈率爲負,分析師將如何向他們的家族辦公室或宏觀基金老板證明這一價格合理?

我甚至預計,前幾周的 fugazi(通常指的是看起來大額交易量並不是由實際的資金流入引起)流量會較低,原因有二。首先,以太坊現貨 ETF 的批准令人意外,發行人沒有太多時間說服大額持有者將其以太坊轉換爲現貨 ETF 形式。其次,持有者轉換的吸引力較小,因爲他們需要放棄質押或在 DeFi 中以太坊的收益。但請注意,目前以太坊質押率只有 25%。

這是否意味着以太坊將歸零?當然不是,在某個價格下,它會被認爲是物有所值的,當比特幣未來上漲時,以太坊不一定會跟漲。在現貨 ETF 推出之前,我預計以太坊的交易價格將在 3000 美元至 3800 美元之間。 現貨 ETF 推出後,我的預期是 2400 至 3000 美元。但是,如果比特幣在 2024 年 Q4 或者 2025 年 Q1 升至 10 萬美元,那么這可能會將以太坊的價格突破 ATH,但以太坊比特幣之後會走低。從長遠來看,有一些發展值得期待,你必須相信貝萊德和 Fink 正在做大量相關工作,在區塊鏈上建立一些金融基礎設施,並將更多資產代幣化。這對以太坊來說能帶來多少價值,以及具體時間尚不確定。

我預計以太坊比特幣將繼續呈下降趨勢,未來一年的比率將在 0.035 至 0.06 之間。盡管我們的樣本量很小,但我們確實看到以太坊比特幣每個周期都會創下更低的高點,所以這應該不足爲奇。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。