讀懂四大再質押協議 誰是最終勝出者?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:David C,Bankless;編譯:白水,金色財經

EigenLayer 最近的 EIGEN“質押下降”並不是許多人所期待的行業狂喜時刻。

雖然一些新穎的設計功能贏得了贊譽,但整體情緒似乎偏向負面。EIGEN 最初的不可轉讓性、以 VC 爲中心的代幣分配以及對推動 EigenLayer 大量參與的關鍵 DeFi 協議缺乏直接獎勵,讓許多人感到被邊緣化。

雖然替代的再質押協議已經开發了一段時間,但對 EigenLayer 代幣下降的這種褒貶不一的反應已經將一些興趣轉移到其他參與者、以太坊上的競爭對手以及在其他網絡上开闢道路的協議上。

BounceBit、Symbiotic、Solayer 和 Karak Network 等項目是一些更顯著的例子,這些熱門協議採取了自己的再質押方法,無論是通過多樣化可存入的資產還是它們所來自的生態系統。

在本文中,我們將探討這些新協議的主要特性,以確定它們可以爲再質押市場帶來什么。

Karak Network

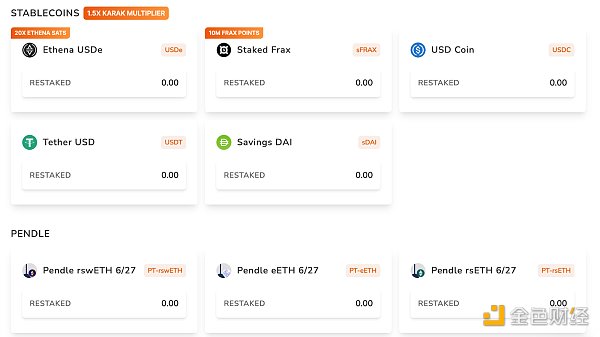

Karak 是一個通用的再質押層,已經兼容多種資產,包括 LST、USDe 和 sDAI 等穩定幣以及 Pendle PT 頭寸。

在 Coinbase Ventures、Pantera Capital 和 DCG 等基金的支持下,Karak 支持 Mantle 和 Arbitrum 等多條鏈上的資產,擴大了其可以吸引資本的市場份額。此外,Karak 的方法還利用了另外兩種機制來脫穎而出:

通用安全:通過標准化資本要求,Karak 使新協議從一开始就更容易通過其協議使用安全信任網絡。這種通用方法簡化了开發人員的引導過程,同時還增強了網絡互兼容性。

驗證者市場:Karak 創建了一個市場,开發人員可以激勵驗證者使用再質押的資產來保護他們的服務。這消除了他們創建新的、高通脹代幣的需要,使獎勵更加一致,同時降低了成本,使 Karak 更加高效和可擴展。

雖然 Karak 的規模仍遠不及 EigenLayer,但過去一個月,其增長近 4 倍,無論是由於對 EigenLayer 下跌感到失望,還是市場只是在尋求更多回報。

無論如何,Karak 廣泛的資產支持(甚至已經支持 DeFi 頭寸)使其從 EigenLayer 中脫穎而出。它能否克服 EigenLayer 已經建立的資本護城河則完全是另一個問題。

Symbiotic

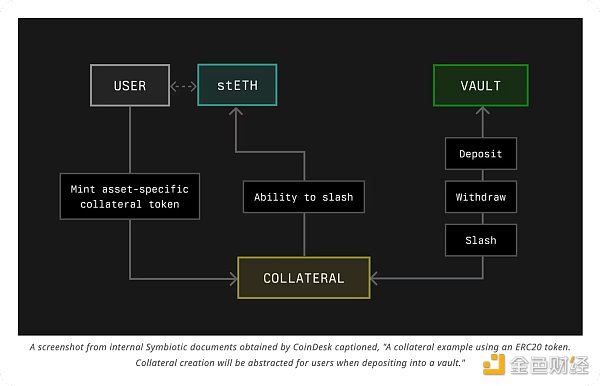

Symbiotic 由 Lido 聯合創始人和風險投資公司 Paradigm 資助,旨在通過允許在以太坊上再質押任何 ERC-20 代幣來與 EigenLayer 直接競爭。

目前對 Symbiotic 知之甚少,除了該協議將接受任何 ERC-20 代幣之外,這大大擴大了再質押的總可尋址市場,並增強了其在 DeFi 中廣泛整合的潛力。

不過,它並沒有止步於 ERC-20。Symbiotic 表示,它還將接受其他形式的質押品,包括 ETH 驗證者的提款憑證和 LP 頭寸等鏈上資產,無論它們在哪個區塊鏈上。換句話說,再質押您的 PEPE/MOG Uni V3 頭寸。

Symbiotic 的一個關鍵競爭優勢可能來自於它與 Lido 創始人的一致。最近,Lido 宣布了他們的 Lido Alliance 框架,重點是尋找讓 stETH 成爲再質押中心的途徑。鑑於 Lido 作爲以太坊領先協議的地位、stETH 作爲核心 DeFi 組件的主要地位以及創始人對 Symbiotic 的投資,這可以爲該項目的啓動和整合提供堅實的基礎。

據報道,Symbiotic 將於今年年底推出,它有潛力接受各種 ERC-20 代幣和其他形式的質押品,這可能使其成爲 EigenLayer 的強大競爭對手。

Solayer

最近軟啓動的 Solana 再質押提供商 Solayer 打算將一個應用鏈網絡引入流行的 L1,以擴展經濟安全性和執行能力。

我們已經开始看到 Solana L2 的一些早期开發;Solayer 可以擴展這種需求,利用 Solana 的架構爲應用程序开發人員提供更高程度的共識和區塊空間定制。

從供應方面來看,Solayer 肯定有需求,其對 SOL 和 LST 的存款在 45 分鐘內就達到了 2000 萬美元的上限。雖然 Solayer 可能有一個強勁的(軟)啓動,但遊戲肯定還沒有結束。它正在與 Cambrian、Picasso 和潛在的 Jito 競爭,長期以來一直有傳言稱 Jito 正在建立再質押遊戲。考慮到 Jito 在生態系統中的地位,Solayer 的工作可能已經做好了准備。

BounceBit

BounceBit 爲比特幣帶來再質押功能,使 BTC 持有者能夠賺取收益,同時擴大網絡上新應用的機會。

該協議的工作原理是允許用戶將來自各種網絡(原生比特幣、BNBChain 上的 BTCB 和 WBTC)的比特幣存入 Mainnet Digital 和 Ceffu 的受監管托管中,其中會發生兩件事。

受監管托管的比特幣被鎖定,允許用戶在 BounceBit 鏈上鑄造等價的鏡像代幣 BBTC,將其委托給節點運營商,並接收 stBBTC 作爲憑證。然後可以將這個 stBBTC 再質押到共享安全客戶端 (SSC) — BounceBit 的 AVS — 如橋梁、預言機和側鏈,以賺取更多質押獎勵或用於 DeFi 收益。

與此同時,托管的原始比特幣繼續通過套利賺取收益,提供持續收入。

由於 BounceBit 也兼容 EVM,它可以將現有的 DeFi 流動性帶入比特幣生態系統,幫助加速 DeFi 應用程序在網絡中的採用,並擴大其用例和實用性。

總之,BounceBit 的方法允許比特幣持有者通過受監管的套利和再質押機會最大限度地發揮其收益潛力,同時利用這種資本安全性來擴大比特幣上可能存在的可能性。

誰是勝出者?

最近,人們對 EigenLayer 的 EIGEN 代幣拋售感到不滿,這爲競爭性的再質押協議打开了大門,讓它們加入進來,吸引不滿意用戶的興趣。

BounceBit、Symbiotic、Solayer 和 Karak 都爲市場帶來了新的視角,擴大並增強了整體的再質押格局。

無論哪些項目在各自的網絡領域獲得了早期的關注,有一件事是肯定的——EigenLayer 爲再質押格局設定了一些相當大的期望,這是許多投資者和建設者渴望獲得的潛在回報。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。