爲什么資產通證化是不可避免的?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:L1 的機構業務主管Mehdi Brahimi, Miguel Kudry,CoinDesk;編譯:陶朱,金色財經

隨着代幣化的出現,金融市場正在經歷一場變革。 這一運動不僅僅是科技愛好者的投機趨勢,而且是全球資產管理和交易方式的根本性轉變。

現實世界資產的代幣化(RWA)不僅是一種新興趨勢,而且是一種新興趨勢。 它正在爲資產管理的新時代奠定基礎。

加密原生代幣和代幣化 RWA 之間的區別至關重要。 加密貨幣原生代幣,例如比特幣和以太坊,是純數字的,既可以作爲投機投資、價值儲存,也可以作爲其自身生態系統中的實用工具。 另一方面,代幣化的 RWA 連接了數字和傳統金融世界,有效地帶來了流動性和分散化,以提高以前“流動性較差”的資產的可及性。

3 月 20 日,貝萊德推出首支代幣化基金 BUIDL(私募短期國債基金),標志着代幣化的一個重要裏程碑。 BUIDL 不僅在第一個月就吸引了近 3 億美元的資產,而且最大的資產管理公司貝萊德也表示代幣化將成爲“市場的下一代”。 代幣化政府國庫券已經是一個價值 12 億美元的賽道,其中包括富蘭克林鄧普頓 (Franklin Templeton) 發行的 BENJI、貝萊德 (BlackRock) 的 BUIDL 和 Ondo Finance 的 USDY 等產品,自去年 1 月以來,該產品已實現 10 倍的快速增長。

目前,鏈上 RWA 代表着 75 億美元的市場。 雖然相對於傳統管理的價值數十萬億美元的資產來說,這似乎微不足道,但增長速度和代幣化資產範圍的不斷擴大(包括國債、大宗商品、私募股權、房地產、私人信貸等)表明 一個轉折點。 波士頓咨詢集團 2022 年的一份報告估計,到 2030 年,代幣化資產市場可能增長到 16 萬億美元,這將極大地促進迎合這些資產的 DeFi 協議在借貸、流動性池、期貨和衍生品以及其他市場上开發全新的金融生態系統 。

鏈上創造了數萬億美元的新財富。 這是一個新的投資者群體,他們希望通過自己的錢包訪問金融產品和服務並與之互動。 這些加密貨幣原生投資者受益於24x7運行的生態系統,其進入門檻比傳統金融、圍牆花園和營業時間更低,有時甚至領先於傳統市場。

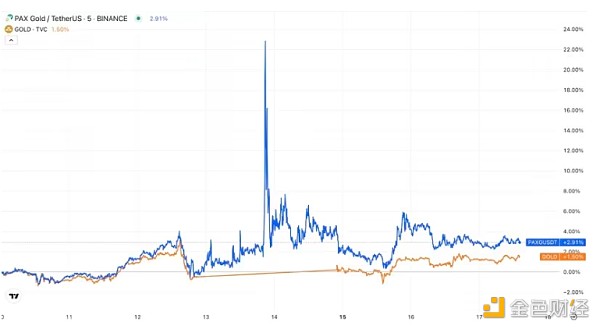

X 用戶 @kaledora 於 2024 年 4 月 13 日分析了最近的一個例子,隨着伊朗和以色列之間的地緣政治緊張局勢加劇,PAXG(一種代幣化黃金)的交易價格較 4 月 12 日的收盤價溢價 20%,其成交量 4 月 14 日星期日收盤時達到頂峰。這與黃金市場於美國東部時間下午 5 點开盤一致,這表明對傳統市場至關重要的資產安全基本原則也適用於數字資產。

L1 機構業務主管 Mehdi Brahimi 表示,鏈上現實世界資產和錢包基礎設施的集成將取代中介機構,並成爲現代資產管理生命周期的標准。

“自帶錢包”(BYOW)的概念概括了區塊鏈爲個人投資者帶來的自主權和權力轉移。 BYOW消除了對資產托管中介機構的依賴,使投資者能夠不受傳統中介機構的限制和延遲結算的影響來管理和訪問其資產。

隨着越來越多的資產進入鏈上,資產管理公司可能會採取一些策略,使他們能夠利用新的流動性來源,並在鏈上和鏈下市場之間進行套利。 這種演變將熟悉的領域帶入鏈上,爲資產管理者提供了他們習慣的傳統框架,使他們能夠應用基本的投資組合構建原則並在數字資產環境中管理投資策略,從而爲加密貨幣原生投資者提供分配機會。

展望未來,資產類別的代幣化和加密原生投資原則的整合可能會成爲現代資產管理生命周期的標准。 這種轉變不僅是不可避免的,而且是不可避免的。 這顯然正在進行中。 接受這一變革的資產管理者和配置者將建立與新一代投資者保持一致的新一代公司。 這一代人自帶錢包。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。