Grayscale:我們正處於牛市的哪個時期?兩大關鍵驅動因素是什么?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Michael Zhao,Grayscale;編譯:白水,金色財經

比特幣歷來表現出周期性,具有明顯的“牛市”和“熊市”階段。

當前比特幣的牛市周期似乎是由多種技術驅動因素推動的,例如現貨比特幣 ETF 流入,以及穩定幣積極流入和 DeFi 應用中鎖定總價值 (TVL) 增加等強大的基本面因素。

比特幣的周期性指標表明,我們目前正處於牛市中期(用棒球比喻,可能在第五局左右),根據當前趨勢,還有持續增長的空間。

考慮到一系列積極的基本面發展,牛市可能會持續下去。 然而,投資者可能希望通過監控現貨比特幣 ETF 流量和宏觀經濟指標來保持警惕,以發現市場變化的跡象。

我們正處於牛市嗎?

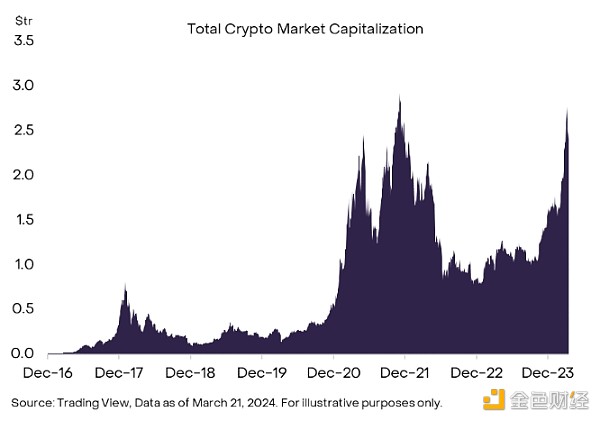

比特幣價格迅速飆升,在美國突破了多個歷史新高。 過去一個月,比特幣從 2023 年的低點迅速反彈。在 30 多種貨幣對中,比特幣甚至更早達到了歷史新高。 這種復蘇引起了新聞媒體的關注,每天都有關於比特幣價格走勢的報道。 但這似乎並不止於此:傳統投資經理甚至开始在他們的研究筆記中分析模因幣——歷史上這是主流對加密貨幣興趣日益增長的明顯跡象。 隨着整體加密貨幣市值接近歷史最高點(圖表 1),我們必須問自己:我們是否正在見證新一輪牛市的开始?

圖表 1:加密貨幣總市值接近歷史新高

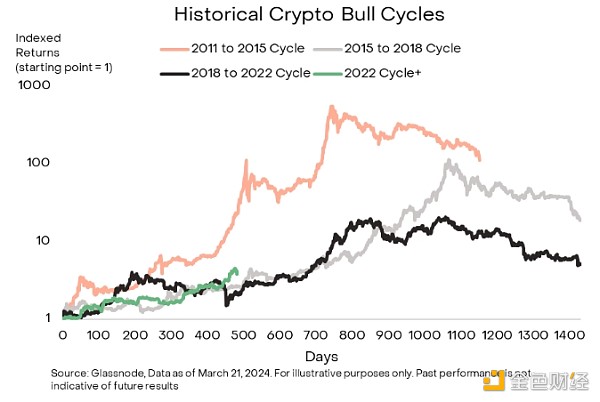

首先,讓我們澄清一下牛市的含義。 盡管確切的定義可能很困難,但一種實用的方法是將牛市視爲從先前周期的最低價格點开始的大約三到四年的周期(圖表2)。 通常,這些周期的特點是價格逐漸上升,在周期高點達到頂峰,然後是一段穩定或小幅下降的時期。

圖表 2:加密貨幣牛市周期可視化

識別牛市的要素可能具有挑战性:是什么因素促使我們走到這一步? 在持續時間和可持續性方面我們可以期待什么?

前提:比特幣的主導地位日益增強

從歷史上看,加密貨幣牛市的开始往往以比特幣“主導地位”的飆升爲標志,比特幣“主導地位”是衡量比特幣相對於整個加密貨幣市場價值的指標。 這一趨勢強調了比特幣作爲更廣泛的加密市場領先指標的作用。 通常情況下,比特幣的上漲先於山寨幣的更廣泛上漲。 投資者在受到比特幣利潤的鼓舞後,可能會冒險進入風險較高的加密貨幣以尋求更大的回報。 這種動態在 2021 年至 2022 年牛市期間可以觀察到,在此期間,比特幣的上漲很快導致山寨幣估值大幅上漲(圖表 3)。

圖表 3:比特幣的上漲往往先於山寨幣的上漲

雖然當前周期展現了比特幣日益增強的主導地位的熟悉模式,爲山寨幣反彈鋪平了道路,但本周期的顯著因素在於其獨特的催化劑。 正如我們之前所探討的,比特幣 ETF 現貨流入和鏈上流動性增強等關鍵驅動因素不僅有助於當前牛市的勢頭,而且還標志着與之前周期中觀察到的傳統動態的背離。

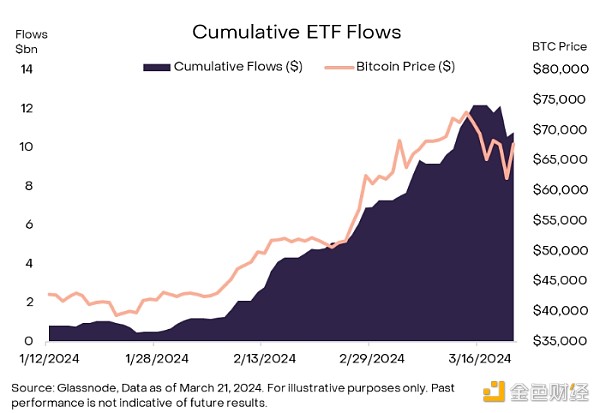

催化劑#1:現貨比特幣 ETF 流量

與之前的牛市相比,本次牛市的第一個關鍵區別是積極市場動態的快速變化,這在很大程度上受到現貨比特幣 ETF 流入的影響。 自 1 月份 ETF 獲批以來,截至 3 月中旬,這些流入量一直超過比特幣發行量的 3 倍以上,這給價格帶來了上行壓力(圖表 4)。

圖表 4:現貨比特幣 ETF 的累計流入推高了比特幣的價格

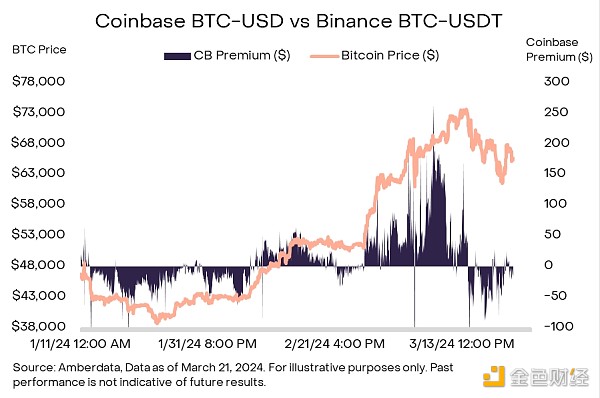

從較高層面來看,當現貨比特幣 ETF 的新股創建時,ETF 需要從現貨市場採購比特幣並將比特幣交付給基金。 換句話說,創造導致需要購买比特幣以匹配基金資產的增加。 簡而言之,現金需要根據一級市場的創建轉換爲比特幣。 在分析 Coinbase BTC-USD 與 Binance BTC-USDT 的每小時溢價時,這種動態很明顯(圖表 5)。 Coinbase 較高的溢價表明美國投資者的現貨購买壓力增加,這是 ETF 在市場動態中存在的一個指標。

圖表 5:Coinbase (CB) BTC-USD 相對於 Binance BTC-USDT 存在溢價,表明美國的購买壓力

催化劑#2:健康的鏈上基礎指標

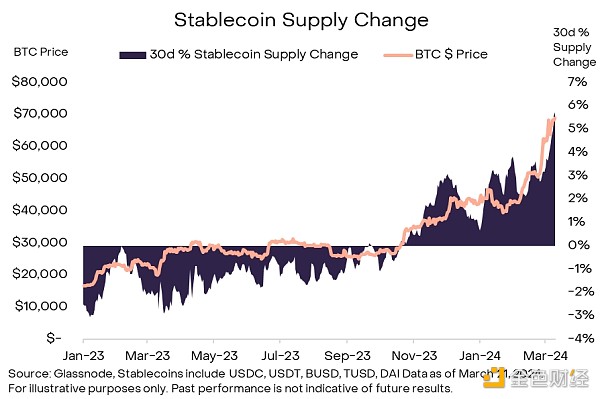

鏈上指標也表明流動性不斷增加。 鏈上數據的一個關鍵指標是穩定幣流入的積極轉變。 穩定幣是與美元等穩定資產掛鉤的數字貨幣,在加密貨幣生態系統中發揮着至關重要的作用。 它們旨在提供穩定的交易媒介,並作爲在大多數中心化和去中心化交易所進行交易的主要基礎對。

穩定幣流動性的增加意味着有更多的資金可用於交易,無論是購买還是出售加密貨幣。 正如交易所穩定幣儲備不斷增加所表明的那樣,穩定幣資本的湧入通常會推動牛市的勢頭(圖表 6)。

圖表 6:穩定幣流入與 BTC 價格相關

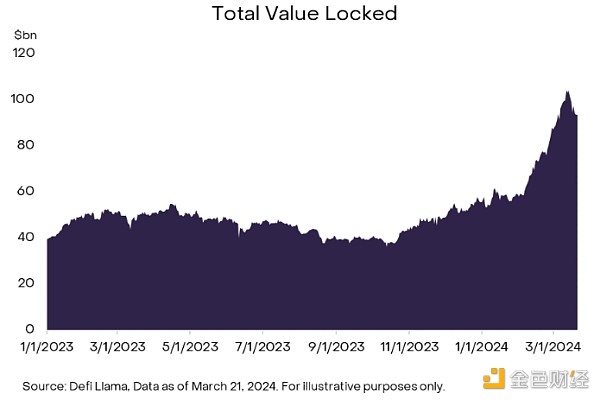

與此相關的是,鏈上流動性似乎也在大幅增長,去中心化金融 (DeFi) 應用程序中的總鎖定價值 (TVL) 就證明了這一點(圖表 7)。 TVL 匯總了各種 DeFi 協議中存放的資產的總價值,並作爲評估生態系統流動性的另一個指標。 TVL 的增加不僅意味着 DeFi 平台內流動性的增強,還表明用戶對生態系統的參與度不斷提高。 流動性的增加對於 DeFi 的活力至關重要,有助於促進更順暢的交易和更廣泛的金融活動。 考慮到基本的鏈上活動,值得注意的是,自 2023 年初以來,去中心化應用程序的 TVL 已經增加了一倍多,當時的 TVL 約爲 400 億美元,到 2024 年 3 月中旬達到約 1000 億美元。

圖表 7:自 2023 年以來,DeFi 鎖定的總價值增加了一倍多

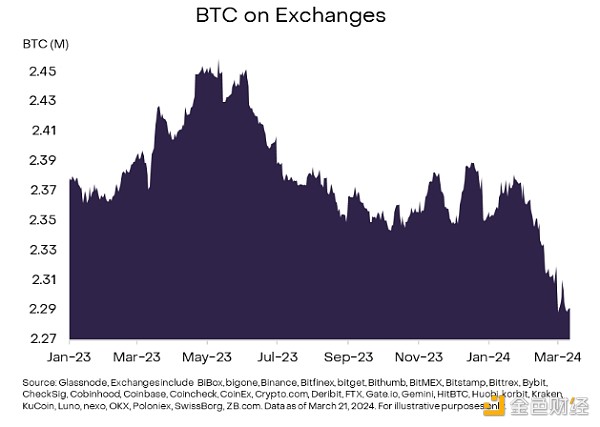

此外,交易所持有的比特幣明顯減少,自 2023 年 5 月比特幣供應本地峰值以來減少了 7%,這表明供應緊張,部分原因是現貨比特幣 ETF 將 BTC 轉移到托管冷錢包進行長期存儲(圖表 8)。 根據 Glassnode 的研究,交易所持有的 BTC 總量佔比已縮減至流通供應量的 12% 左右,創下五年來的最低水平。 這種遠離交易所的情況傳統上被視爲看漲指標,表明人們更傾向於持有而不是出售,以及投資者對比特幣價值的信心。 隨着交易所的需求逐漸超過供應,隨之而來的流動性緊縮不僅凸顯了這些現貨比特幣 ETF 的影響力,也強化了市場對加密貨幣市場的看漲前景。

圖表 8:交易所的比特幣供應量下降

進入牛市中期

既然我們已經確定了牛市的驅動因素,我們需要評估我們的立場。 盡管每個周期都有其固有的獨特性,但已建立的鏈上模式和情緒數據使我們相信,我們目前正處於當前牛市周期的“中期”或“第五局”。 盡管已經取得了進展,但我們相信仍有空間。

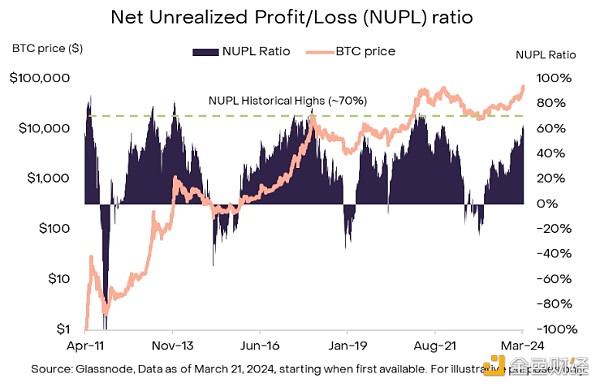

市場價值/已實現價值 + 未實現淨損益

市場價值/已實現價值(MVRV)指標將比特幣的市場價值與“已實現價值”或上次易手時所有比特幣的價格進行比較。 利用這一差異,未實現淨損益 (NUPL) 通過將市場價值與已實現價值的差值除以市值來計算損益百分比。 隨着比特幣價格上漲,並且以較低成本买入的投資者仍然持有比特幣,NUPL 比率上升。 截至 2024 年 3 月中旬,NUPL 約爲 60%,歷史峰值出現在利潤率高於 70% 的情況下,看來我們可能正在接近這一指標的周期高點(圖表 9)。

圖表 9:NUPL 達到歷史周期高點

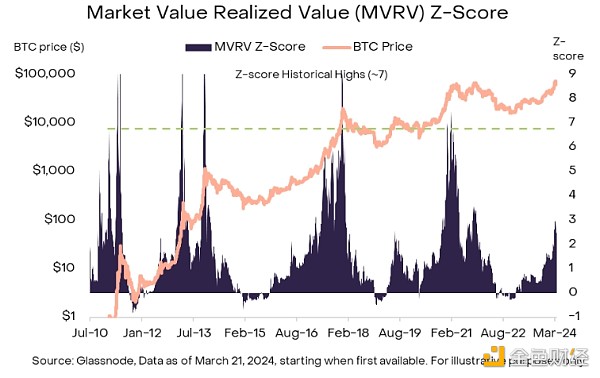

MVRV Z-Score

相反,MVRV Z Score 提供了不同的視角,表明了進一步增長的潛力。 該指標計算市值與已實現上限之間的差異,並根據市值的滾動標准差調整波動性。 從歷史上看,高 Z 分數反映了市場價值和實現價值之間的巨大差距,標志着周期的峰值。 目前,Z 得分約爲 3,遠低於之前周期峰值的水平,似乎還有很大的上升空間(圖表 10)。

圖表 10:MVRV Z 得分表明我們尚未接近牛市的頂峰

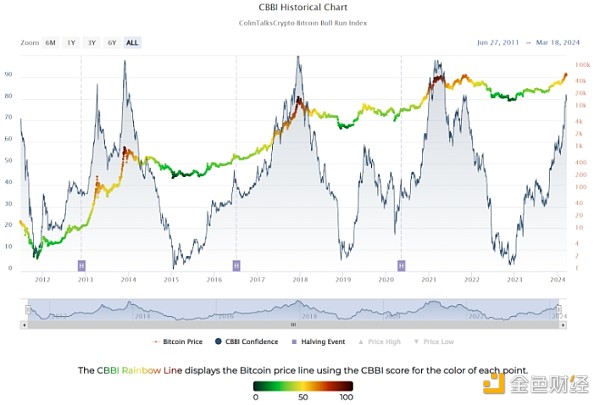

ColinTalksCrypto 比特幣牛市指數

從更廣泛的角度來看,ColinTalksCrypto 比特幣牛市指數 (CBBI) 通過將九個不同比率合成爲一個衡量牛市階段進展的單一數字,提供了全面的觀點(圖表 11)。 這些比率涵蓋各種價值,包括比特幣相對於其歷史表現的價格、表明投資者行爲的鏈上指標以及更廣泛的市場情緒指標。 通過整合 MVRV Z 得分、Puell 倍數和 RHODL 比率等來源的數據,CBBI 旨在提供廣泛市場狀況的快照。 截至 2024 年 3 月中旬,CBBI 爲 79(滿分 100),這表明我們正在接近周期的峰值,盡管市場仍具有進一步上漲的潛力。

圖表 11:CBBI 表明我們更接近周期峰值

散戶市場情緒

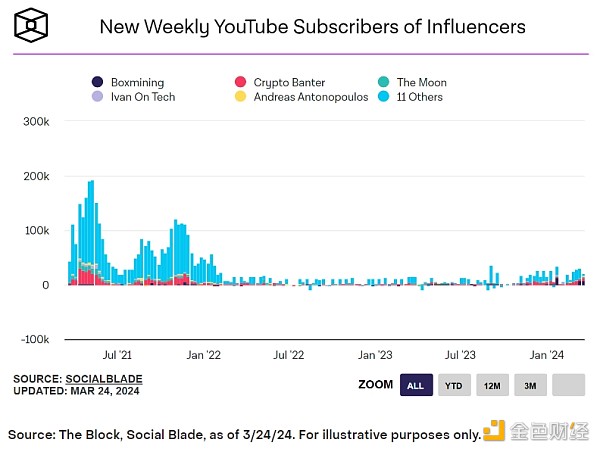

然而,情緒數據卻呈現出截然不同的景象。 加密貨幣相關的 YouTube 頻道的訂閱率可以作爲散戶投資者興趣的指標,但其訂閱率明顯低於 2020-2021 年牛市期間的熱情。 然而,最近訂戶增長率的上升表明散戶投資者的興趣正在緩慢增長(圖表 12)。

圖表 12:加密貨幣 Youtube 訂閱量仍然低迷

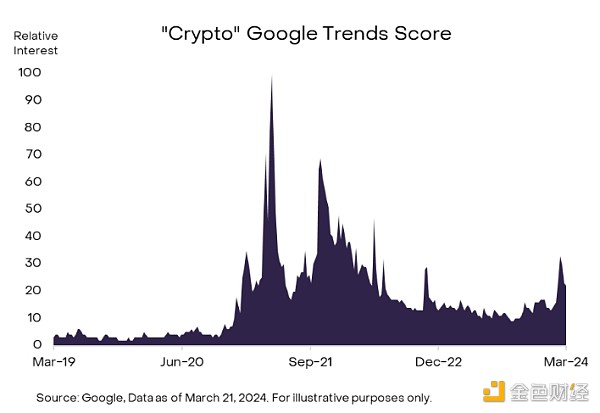

同樣,目前谷歌趨勢上“加密貨幣”一詞的搜索興趣水平明顯低於 2021 年的峰值,這表明更廣泛的公衆對加密貨幣的好奇心可能尚未完全反彈(圖表 13)。 Google 趨勢通過給搜索詞提供從 1 到 100 的分數(Y 軸)來顯示搜索詞的流行程度。 該分數基於 Google 搜索樣本,隨機選擇且無偏見。 得分 100 表示某個術語在所選時間和地點處於最高流行度。 這種差異引發了人們對散戶參與當前周期的質疑。

圖表 13:與上一周期相比,“加密貨幣”搜索熱度有所下降

通過 Coinbase 應用程序下載量衡量的移動參與度似乎表明潛在投資者的興趣不斷增長,並在 3 月 5 日左右進入前 100 名時達到頂峰(圖表 14)。 然而,其排名隨後下降表明市場參與者使用的平台可能會降溫或發生轉變。

圖表 14:Coinbase 應用排名徘徊在 300 名左右

爲了協調不斷上漲的價格/鏈上指標與低迷的散戶情緒,可以認爲推動上一周期的散戶投資者尚未完全重新進入市場。 在我們的研究中,這一周期的動力可能是由不同類型的投資者推動的——在 Twitter 或 YouTube 等社交媒體平台上不太明顯的投資者。 現貨比特幣 ETF 的批准可能吸引了對傳統投資工具更加放心的投資者。 這種轉變表明比特幣得到了更廣泛的接受,可能會將其吸引力擴展到典型的加密貨幣愛好者之外,包括那些喜歡成熟金融產品的人。

牛市的未來催化劑

牛市的結果尚未確定。 盡管如此,我們仍持謹慎樂觀的看法,受到散戶和機構參與增加等潛在催化劑的提振,這可能有助於推動周期的發展勢頭。

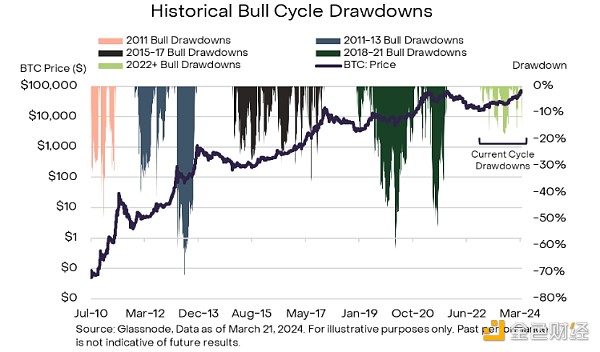

我們謹慎的一件事是新的比特幣 ETF 現貨买家的行爲。 從歷史上看,比特幣確實在每個牛市周期都會經歷回撤,因此我們不確定這些新买家在面臨回撤時會如何反應。 令人鼓舞的是,該周期迄今爲止經歷了相對較小的回撤(圖表 15); 與過去的周期相比,回撤金額最少。

圖表 15:當前牛市周期的回撤金額最少

另一方面,我們認識到存在未开發的需求。 除了前面提到的尚未重返市場的散戶投資者之外,一些機構投資者(例如電信公司和財富管理公司)仍處於觀望狀態。 然而,一個特定的組織已經开始批准將現貨比特幣 ETF 納入顧問管理的投資組合中。 這種謹慎但充滿希望的認可標志着巨大但尚未开發的投資潛力,我們相信這種潛力可以維持或加速市場的上升軌跡。

總結

現貨比特幣 ETF 流量和宏觀經濟指標目前是決定比特幣牛市周期近期方向的主要力量,就像蹺蹺板的兩側一樣,其影響力隨着時間的推移而波動。 在某些時刻,現貨比特幣 ETF 流量佔據主導地位,而在其他時刻,宏觀經濟因素佔據上風。 這種不斷變化的動態確保我們的注意力始終集中在這些元素上,因爲它們很可能繼續主導比特幣市場行爲的敘述。

展望未來,我們對比特幣作爲一種資產類別的表現的信念依然堅定不移。 在有利的市場條件及其作爲價值儲存和硬通貨的既定角色的支持下,我們相信比特幣將繼續取得成功。 盡管市場在 2024 年初強勁上漲,但投資者必須記住加密貨幣固有的波動性,其特點是牛市中的周期性回撤。 然而,通過保持長遠的眼光,我們相信比特幣顯然處於強勢地位。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。