Glassnode:投資者風險偏好增強 投機跡象愈發明顯

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Glassnode, UkuriaOC;編譯:鄧通,金色財經

摘要

隨着資本繼續湧入該資產類別,比特幣的復蘇已接近完成,將已實現上限推至 4600億美元,僅比其 ATH 低 3%。

交易所流入量接近歷史最高水平,短期持有者主導了資金流。 這表明投機和交易活動的需求相對強勁。

期貨和期權市場的未平倉合約也接近歷史高位,定向賣空者繼續押注上漲趨勢,導致過去 30 天內的清算量超過 4.65 億美元。

資本流動

比特幣價格繼續在 5.2 萬美元下方盤整,並保持了 2 月中旬以來的大部分漲幅。 支持這一業績的是資本穩定健康地流入該資產,今年迄今已實現上限攀升超過 300 億美元。 這使得已實現上限的總估值達到4600億美元,僅比之前的 ATH 低 3%。

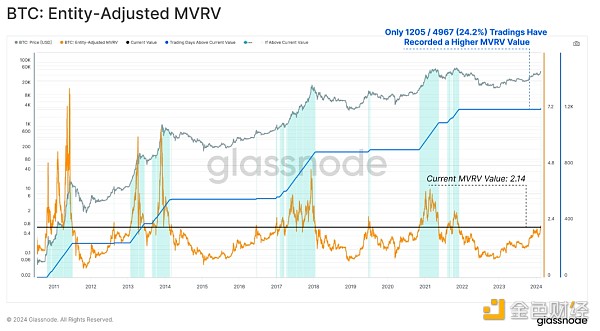

由於這種強勁的表現,比特幣投資者的盈利能力顯著提高,平均投資者現在每枚比特幣持有+120%的未實現利潤。

MVRV 比率使我們能夠衡量這一點,在之前牛市的早期階段經常會看到這種幅度的數值。 MVRV 在 4965 個交易日中約有 1126 個交易日(22.7%)記錄了較大的未實現利潤。 市場上空的空氣確實變得越來越稀薄,但這絕不是未知的。

由於市場很大程度上處於未實現利潤的狀態,因此評估參與者的反應變得謹慎。 爲此,我們可以採用一套 SOPR 指標,用於評估按群體實現的利潤或損失的平均幅度。

市場平均 SOPR:1.13(+13% 利潤)(橘色);

長期持有者 SOPR:2.07(+107% 利潤)(藍色);

短期持有者 SOPR:1.02(+2% 利潤)(紅色)。

目前,所有群體都在鎖定實現有意義的利潤,這是上升趨勢市場的典型特徵。 我們還標記了過去所有三個 SOPR 變體都超過其當前值的時間段。 我們可以看到這些與 2017 年和 2021 年牛市最樂觀的階段一致,與上面的 MVRV 觀察類似。

交易

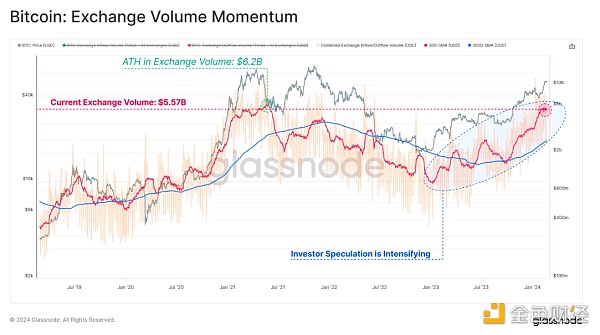

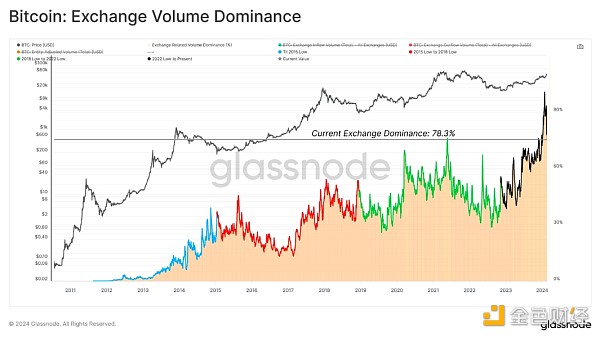

隨着市場勢頭增強,投資者持有自 2022 年 11 月 ATH 以來最大的未實現收益,我們可以將流入主要交易所的資金作爲衡量交易活動和投機的指標。

存款和取款總量持續擴大,每日進出交易所的交易量達到驚人的55.7億美元,與 2022 年 11 月市場 ATH 期間出現的競爭活動相同。

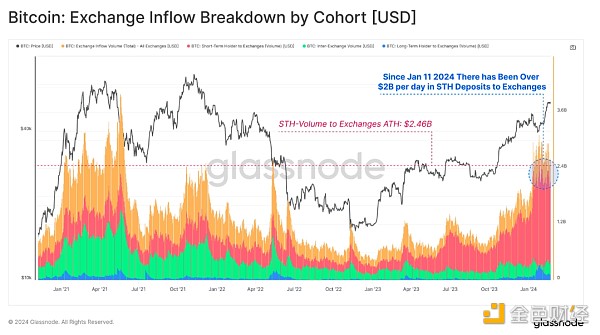

我們可以通過按鏈上群組分離流入交易所的資金來增加上述觀察的粒度,從而使我們能夠描述存款的來源。 交易所充值總額明細如下:

短期持有者+ 21億美元(紅色);

長期持有者+ 1.2億美元(藍色);

外匯交易量+ 3.54億美元(綠色)。

自 1 月中旬以來,STH 隊列每天的存款量持續超過20億美元,同時總存款量也創下了新的 ATH 爲 24.6億美元。 這凸顯了當前市場結構中的高度投機興趣。

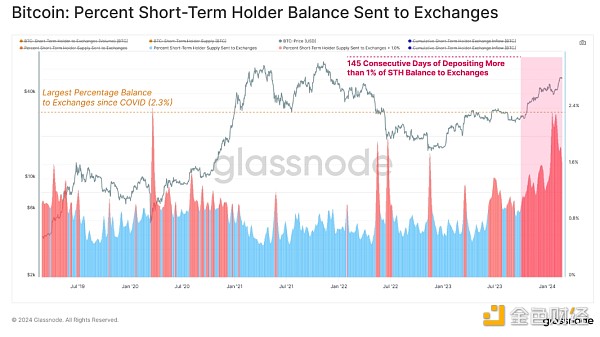

通過評估發送到交易所的 STH 總余額的百分比可以發現更多信息。 自 2023 年 10 月以來,STH 群體每天的存款量已超過其供應量的 1%,在最近 ETF 主導的投機期間,其價值達到峰值 2.36%。 這是自 2020 年 3 月拋售以來最大的相對存款。

當前市場的投機程度也可以從交易所相關的流入/流出相對於所有鏈上交易量的極高主導地位看出。 目前,所有鏈上經濟交易量的 78.3% 被直接傳入/傳出交易所,這是一個新的 ATH。

請注意,經濟交易量被定義爲我們實體調整的鏈上交易量,它過濾掉內部轉账、錢包管理和自我支出以達到我們的最佳估計。

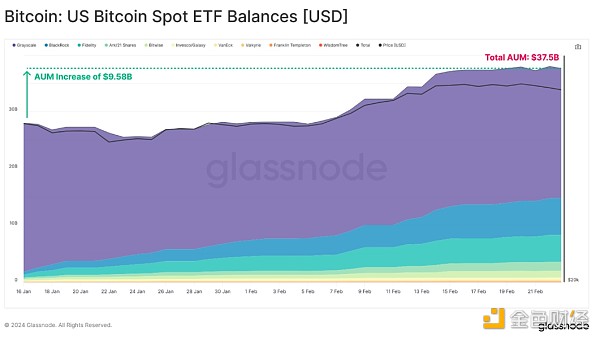

新的現貨比特幣 ETF 產品也爲 BTC 創造了新的需求來源,令人難以置信的是,超過 9 萬個 BTC 的淨流量流入了 ETF。 這些流入金額達到驚人的57億美元,並使 ETF 的總 AUM 達到近380億美元。

這些 ETF 產品首次允許機構投資者通過傳統渠道獲得 BTC 資產的投資,爲需求和投機开闢了新的自由度。

衍生品概述

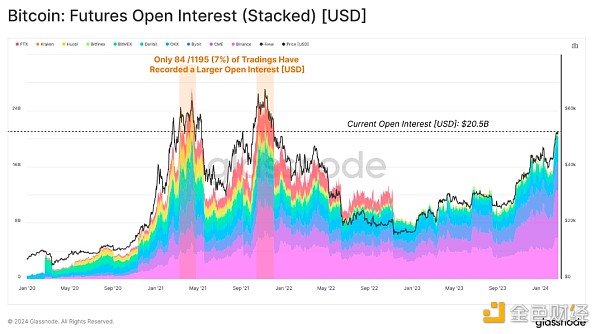

除了鏈上流動中可見的投機活動增加之外,我們還可以看到衍生品市場也做出了類似的反應。 期貨市場的未平倉合約總額已升至210億美元的數值,1195 個交易日中只有 84 個交易日 (7%) 記錄了更高的值。

以美元計價的未平倉期貨合約價值正在接近 2021 年最樂觀時期的高位。

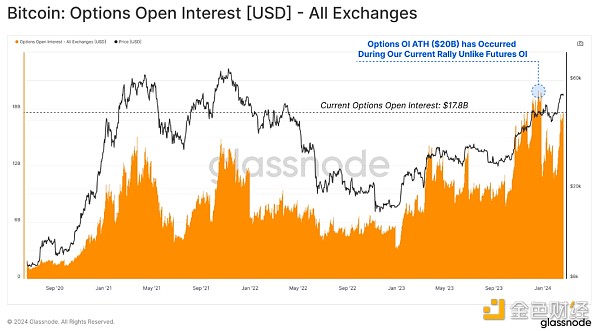

期權市場也經歷了顯著增長,未平倉合約達到175億美元。 這與期貨市場的210億美元相比,這是 2023 年以來相對較新的發展。

期權市場的增長表明比特幣衍生品市場正變得越來越成熟,投資者、交易員和礦工現在擁有更深入、更具流動性的期權來對衝和管理風險。

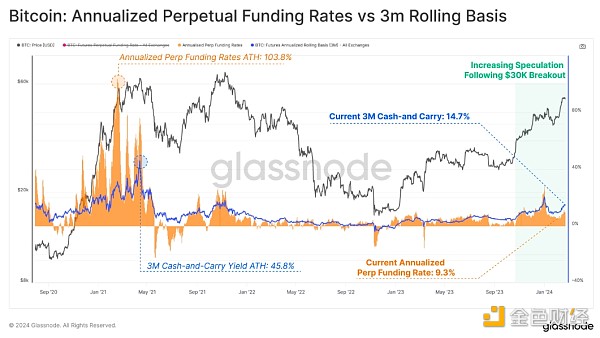

去年 10 月比特幣 3 萬美元的決定性突破是一個關鍵的關注點,比特幣市場的許多部分都發生了顯著的變化。

在這次反彈之前,期貨市場通過現金套利策略獲得的收益率持續略高於3%,低於美國國債的無風險利率。 然而,自此之後,現金持有收益率已升至 14.7%,這提供了一些跡象:

交易者愿意支付更高的利率來持有槓杆多頭頭寸。

空方現在能夠獲得短期美國國債“無風險”利率的 2 至 3 倍。

期貨市場的收益率可能會开始吸引做市商重返數字資產領域,從而加深市場流動性。

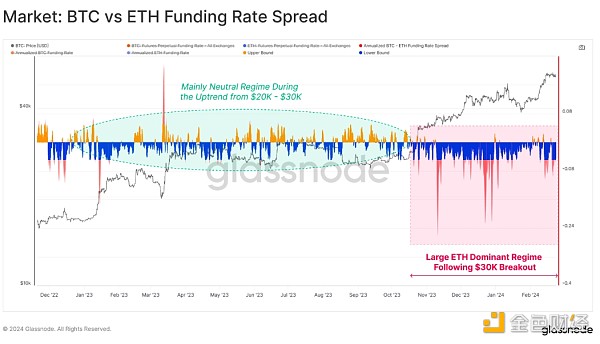

BTC 和 ETH 資金費率之間的差距也在擴大。 2023 年 10 月之前,可以觀察到相對中性的狀態,利差在正值和負值狀態之間振蕩。

然而,自 10 月份上漲以來,ETH 的融資利率一直高於 BTC,這表明交易者進一步推測風險曲线的興趣增加。

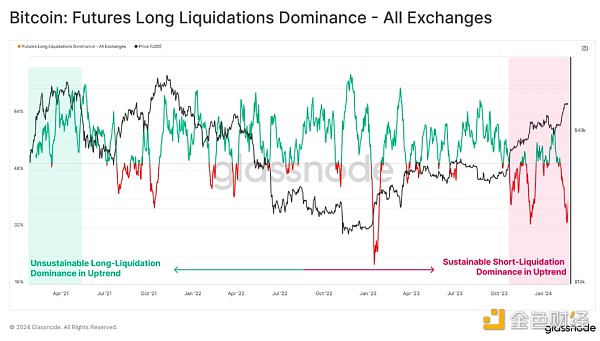

在 ETF 批准的反彈過程中,我們還看到了空頭清算佔主導地位的情況。 盡管市場中性的現貨套利交易者被空頭所吸引,但市場上定向賣空者的清算率仍然高於多頭。

值得注意的是,在 2021 年的兩個 ATH 峰值中,多頭交易者主導了清算量,因爲槓杆頭寸在盤中波動中被強制平倉。 因此,看到定向空頭交易者如此強大的主導地位被清算,表明許多交易者自 10 月份以來一直在押注當前的上升趨勢。

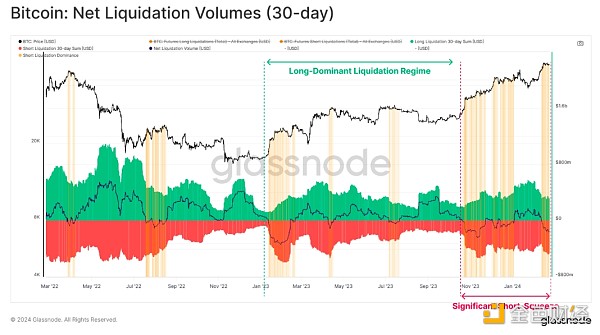

這導致過去 30 天內空方清算總額大幅增長,平倉頭寸超過 4.65 億美元。 下圖突出顯示了空頭清算超過多頭清算的時期,其中許多時期與空頭擠壓推動的強勁上升趨勢一致。

總結

市場參與者的風險偏好已經恢復,而非 2021 年 12 月以來的最高現貨價格。 資本流入加速以及短期持有者群體活動的增加凸顯了這一點,他們每天向交易所存入超過 20 億美元的交易量。

衍生工具中也存在投機活動,期權和期貨的未平倉合約均略低於 ATH。 由於永久融資利率現在提供的收益率超過美國國債無風險利率的 2 倍至 3 倍,流動性和空方利息有所增加。 然而,這在很大程度上似乎是方向性的,因爲許多交易者繼續押注當前的上升趨勢(因此被清算)。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。