作者:Terry,白話區塊鏈

昨夜Microstrategy創始人Michael Saylor又雙叒叕發推表示,Microstrategy 在 2 月 15 日至 2 月 25 日期間再度以約 1.554 億美元的價格購买了約 3000 枚比特幣,每枚比特幣的均價約爲 51813 美元。

與此同時,比特幣一路突破 53000 USDT、54000 USDT,55000 USDT,最高甚至超過 56000 USDT,創下 2021 年 12 月以來新高,市場氛圍似乎也逐步回到了牛市。

在這背後,面臨着新一輪減半周期走向尾聲,對 2024 年的比特幣而言,市場、技術等各維度究竟又有哪些新的值得期待的催化因素?又是否會推動比特幣更上一層樓?

01 加密世界的新“貔貅”們

作爲比特幣的老屯家,MicroStrategy 對比特幣的买买买早已是大手筆的明牌策略,它公开买入比特幣的消息,最早可以追溯到 2020 年 8 月 11 日。

而截至目前,Microstrategy 已以約 60.9 億美元的價購买了 19.3 萬枚比特幣,平均每枚比特幣的價格爲 31544 美元。

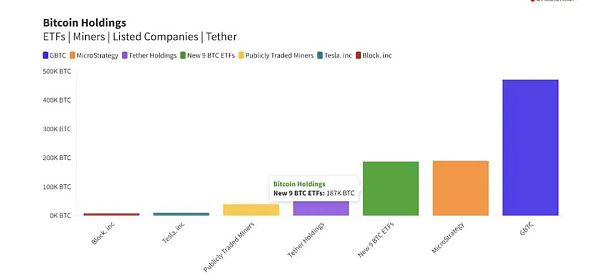

拋开作爲托管方的交易平台,當前持有比特幣數量超過 10 萬枚的公司主體,除了 Block.one 和早已倒閉的 Mt.Gox,排名第三位的就是 MicroStrategy 了。

從某種程度上來說,MicroStrategy 已經成爲接過 2020 年以來灰度的接力棒,成爲新的加密貨幣“貔貅”:目前 MicroStrategy 的 19 萬枚 BTC 穩居上市公司 BTC 持倉第一,總價值當下已超過 100 億美元。

而在上市企業中,除了 MicroStrategy 其次便是龍頭上市礦企 Marathon,持有 13286 枚 BTC,佔比特幣發行量的 0.063%,當前價值約 7 億美元;而特斯拉仍持有 9720 枚比特幣,價值約 2.75 億美元,連續第六個季度沒有改變其比特幣持倉數量。

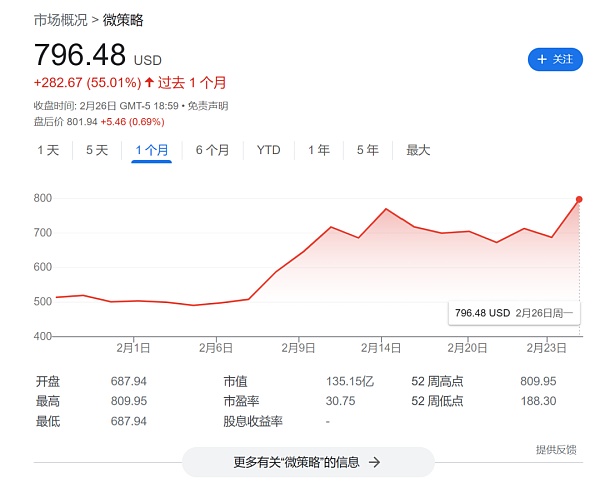

有意思的是,MicroStrategy 的總市值目前爲 135 億美元,所以其持有的 BTC 的公允價值已佔市值的約 80%,意味着 80% 的淨資產可以理解爲比特幣的價值,這也就導致不少投資者將 MicroStrategy 作爲“准比特幣 ETF”進行配置。

甚至往前推半個月,此輪股價大漲之前,MicroStrategy 的總市值也不過 70 億美元,一度出現持有的 BTC 價值高於總市值的現象,妥妥“市淨率”小於 1 的“優質資產”。

當然,自從 1 月 10 日現貨比特幣 ETF 批准之後,一股新崛起的、勢頭更猛的加密貨幣“貔貅”也逐漸浮出水面——只用一個月,9 支新現貨比特幣 ETF(GBTC 除外)的 BTC 持倉量,就完成了對 MicroStrategy 的翻轉.

比特幣持有排名

比特幣持有排名

目前比特幣現貨 ETF 總資產淨值爲 376.7 億美元,ETF 淨資產比率(市值較比特幣總市值佔比)達 3.76%,歷史累計淨流入已達 56.3 億美元。

總的來看,一輪行情有一輪行情的加密“貔貅”,如今回頭看,在 2020 年到 2022 年的輪回中,是灰度买入、Tether 增發被當作拉動場外增量資金的“牛市發動機”,而 2024 年以來,現貨比特幣 ETF 和 MicroStrategy 則成功補位,接過了推動行情的歷史任務。

02 比特幣 L2 大潮方興未艾

從以太坊及公鏈生態出現之後,無論是 2017 年的 ICO 的狂潮,抑或是 2020 年 的 DeFi 盛夏,以及隨後的 NFT 熱潮,歷年來幾乎每一次的業內狂歡都不再由比特幣主導,甚至漸漸有撇下比特幣單獨起舞的趨勢,直到 2023 年以來的 Ordinals 熱潮,BTC 才終於不再缺席。

而伴隨着比特幣生態的井噴式發展,2024 年比特幣 Layer2 的發展,幾乎已經成爲板上釘釘的主流敘事。

畢竟 BTC 作爲圈內最優質資產,借助銘文引流誕生的新資產形式,也注定會催生新的需求,雖然直接實現 DeFi 等智能合約場景尚存在底層缺陷,但像 Stacks、RSK等一系列泛 BTC L2 未嘗不是一個突破的機遇,甚至和以太坊的耦合也是選項之一(一如當年的 renBTC、WBTC 的橋接以太坊生態)。

因此不少人都預言,下一輪牛市中,市值前 100 的項目排名中,至少要有 10-15 個 BTC L2 相關標的,且會有進入前 10 的項目。

從這個角度,目前已經達到萬億美元市值的比特幣,已然是加密世界最大的待挖掘「沉睡資金池」,這也使得比特幣的可編程性,尤其是承載更大資金與更豐富用例的 L2——譬如創建 Swap、借代、流動性挖礦等一系列應用,逐漸變得不再遙不可及,以至於漸有成爲剛需之勢。

Pantera 合夥人 Franklin Bi 就明確指出:如果 DeFi 在比特幣上達到與以太坊上相同的比例,預計比特幣上 DeFi 應用的總價值將達到 2250 億美元(比特幣市值的 25%),隨着時間的推移,其規模可能在 720 億美元到 4500 億美元之間波動(比特幣市值的8% ~ 50%)。

03 比特幣技術演進的潛在變量

2012 年的染色幣,2017 年的 SegWit,都曾給予了比特幣不同限度的拓展和新可能,並通過慢慢變成現實促進了一波生態繁榮。

不過自從 2021 年的 Tarpoot 升級爲比特幣帶來性能、隱私乃至智能合約方面的全新組合和可能性後,近三年來比特幣反倒鮮有能被廣泛關注的技術創新浪潮。

直到 2023 年的 Ordinals 協議催生了新一波的比特幣上新資產發行的浪潮,又吸引市場把目光投向比特幣的擴容賽道,尤其是比特幣技術層面的討論聲量也开始重新加大。

而 2024 年开年至今,如果說最近比特幣技術層面有什么值得關注的新動向,無疑就是 RGB 以及底層閃電網絡維度的發展創新。

作爲 2018 年就提出初始概念的 RGB 探索方案,其正式可用版本預計今年 4 月才正式上线,其本質上是一個適用於比特幣和閃電網絡的可擴展且具備隱私性的智能合約系統,旨在將比特幣網絡的安全性、閃電網絡的效率和自身的擴展性都融合起來,給予了它們最大限度的拓展。

簡單理解的話,就是要將比特幣“電子貨幣”的初心發揚光大,允許 2 個人像進行紙幣交易一樣,純粹地實現 P2P 的加密隱私轉账。

當然它的體驗一般,只能兩個有交易意向的人才能進行轉账(以保證匿名性)——也就是說要給其他人轉账,甚至要先得到對方的同意和確認,雙方基本要同時在线;其次由於合約狀態無法全局可見,RGB 也無法承載那些涉及多人的用例場景。

前不久 Nervos 基於原始 RGB 協議推出 RGB++ 方案,它嘗試將 RGB 的資產狀態、合約發布與交易驗證,委托給 CKB 公鏈來進行,CKB 充當了第三方的數據托管與計算平台,不再需要用戶自己運行 RGB 客戶端。

總的來看,目前閃電網絡的生態已經逐步發展起來,OmniBOLT、Taproot 和 RGB 都已經蓬勃發展或即將落地,無論是新資產發行維度還是擴容維度都有不少值得關注的新變量出現,且大都沉澱良久,因此 2024 年很可能又是比特幣的一個“技術演化大年”。

04 小結

目前據第四次比特幣減半的時間已剩余不足 2 個月,預計爲 2024 年 4 月 21 日,屆時區塊獎勵將從 6.25 BTC 降至 3.125 BTC。

來源:https://history.btc123.fans/half/

來源:https://history.btc123.fans/half/

從這個角度看,目前 ETF 持續資金流入、MicroStrategy 买买买、RGB 等技術生態不斷演進,疊加減半事件,至少接下來兩個月,比特幣有可能會在多重利好下有多層“安全墊”的保障,即便會重演減半前後先大幅回調的可能,也可以起到一定的對衝作用。

不過,此次減半的腳步聲雖然越來越近,但比特幣的各維度擴張明顯幾乎都迎來了全新的變量,甚至一度壓過了減半的關注度,至於這些新變量們最終會把比特幣導向何處,頗值得期待。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。