Grayscale:以太坊進入成熟期—Dencun升級和ETH 2.0

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Will Ogden Moore,Grayscale;編譯:鄧通,金色財經

摘要

由於美國現貨比特幣 ETF 的批准以及 4 月份即將到來的減半,所有的目光都集中在比特幣上。 隨着美國證券交易委員會 (SEC) 對現貨以太坊 ETF 做出決定的最後期限即將到來,即 2024 年 5 月,我們可能會看到第二大加密資產:以太坊成爲焦點。

以太坊的 Dencun 升級計劃於 2024 年 3 月 13 日進行,這是向前邁出的一大步,可以幫助以太坊在可擴展性方面與智能合約平台加密領域中更快的鏈(例如 Solana)進行競爭。

Grayscale Research 認爲 ETH 的有利因素包括:(1) 即將升級,(2) 淨通貨緊縮供應,(3) 網絡創收(2023 年 20 億美元),(4) SEC 5 月份關於現貨以太坊 ETF 的決定,以及( 5)增加出租以太坊網絡安全功能的用例。

2009年,比特幣催生了加密行業,並創建了第一個公共區塊鏈。 2015年,以太坊將公共區塊鏈的概念應用於智能合約,本質上在加密資產類別中創建了一個全新的類別,其用例與比特幣完全不同——智能合約平台加密領域。 以太坊可以被視爲蘋果應用商店的去中心化版本,因爲它爲各種應用程序提供了底層平台。 這些去中心化應用程序(稱爲“dApps”)的範圍從遊戲或身份協議到數字藝術品以及穩定幣和金融資產的代幣化[1]。

如今,以太坊在市值和許多基本指標方面都是領先的智能合約平台。 也就是說,以太坊正面臨着日益激烈的競爭。 2023 年,以太坊的表現 (+90%) 落後於更廣泛的智能合約平台加密行業 (+110%)[2],並且表現落後於某些行業競爭對手,例如 Solana (+916%) 和 AVAX (+255%)。 [3] 灰度研究認爲,這表明以太坊正在經歷衆所周知的“青春期階段”。 隨着以太坊計劃於 3 月份進行 Dencun[4] 升級,以太坊正處於“成長”的風口浪尖,通過旨在解決其可擴展性挑战的關鍵轉型。 我們認爲,近期的價格表現反映了市場對此次升級的預期,因爲自 2024 年 1 月 1 日以來,以太坊(年初至今上漲 26%)的表現優於更廣泛的智能合約平台行業(年初至今上漲 3%)。[5]

在本文中,我們將詳細分析 1) 以太坊目前的狀況及其在智能合約平台加密貨幣領域的競爭地位,2) 以太坊的前瞻性愿景和應對挑战的關鍵催化劑,以及 3) 順風、機遇和未來的其他挑战。

競爭定位:以太坊受益於網絡效應和價值累積

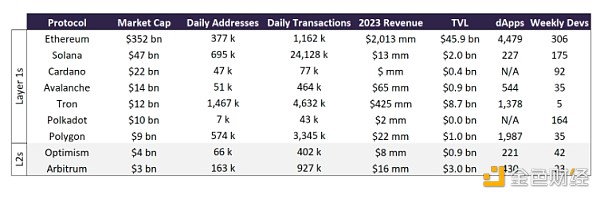

圖 1:以太坊在費用和鎖定總價值 (TVL) 方面佔據主導地位,但交易數量滯後

來源:Artemis 和 Dapp Radar,數據截至 2024 年 2 月 1 日。 每日地址和交易數據爲 2024 年 1 月以來的平均值。

以太坊受益於其先發優勢。 在大多數基本指標方面,以太坊領先於智能合約平台加密貨幣領域的所有其他指標。

以太坊受益於顯著的網絡效應。 如圖 1 所示,以太坊在开發人員數量(每周 306 名)和應用程序總數(dApp 總數 4,400 個)方面處於領先地位,這爲應用程序互操作性和創新提供了強大的環境。 以太坊以 459 億美元的 TVL(生態系統流動性的關鍵指標)佔據主導地位,是第二大競爭對手的 5 倍多。 網絡效應和流動性的優勢使以太坊特別有利於吸引新的金融應用程序和开發商。

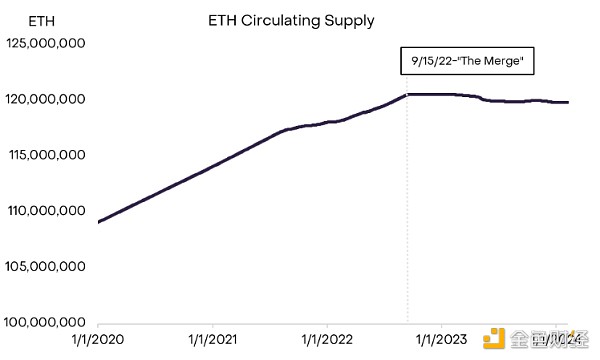

與此同時,以太坊可以說是加密資產類別中爲數不多的能夠實現價值增值的協議之一。 以太坊網絡的設計費用很高,這就是它能夠在 2023 年產生略高於 20 億美元網絡收入的原因。相比之下,Solana 在同一時期僅產生 12 億美元的收入(圖 1)。 以太坊網絡收入由兩部分組成:小費和基本費用。 向幫助保護網絡安全的利益相關者提供小費作爲獎勵。 與此同時,基本費用被“燒毀”,有效地消除了網絡的供應(以及潛在的拋售壓力)。 由於這種銷毀機制,自 2022 年底的“合並”以來,ETH 供應一直處於淨通縮狀態(圖 2)。 通過這種方式,以太坊網絡的使用及其高額費用產生了一個飛輪,既推動了 ETH 的價值,又激勵了更高水平的網絡安全。 迄今爲止,這個飛輪已經幫助鞏固了以太坊作爲最安全[6]和最值得信賴的智能合約平台以及最大市值的地位。

圖2:自“合並”以來,以太坊供應處於淨通縮狀態; ETH 增值

以太坊的收入、安全性、流動性和網絡效應有助於該資產在其行業內的獨特定位。

這就引出了一個問題:如果以太坊在如此多的不同指標上都表現良好,那么爲什么它在 2023 年的價格表現卻被競爭對手超越了呢?

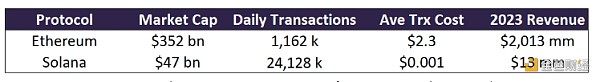

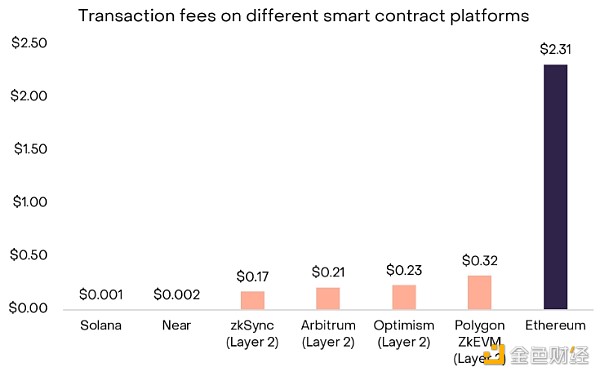

在灰度研究中,我們認爲這種差異很大程度上是由於以太坊仍處於“青春期”。 目前,以太坊的性能受到交易速度慢、吞吐量低和用戶成本高的阻礙。 截至 2 月 22 日,以太坊的平均交易費用爲 2.3 美元,與 Solana 等替代品相比,其價格要貴得多。 這可能會將最終用戶趕到其他鏈上(參見下圖 3)。 然而,以太坊社區有一個計劃。 核心开發人員正在努力實現“以太坊2.0”,通過一系列升級來解決這些用戶成本和可擴展性問題。 隨着每一次升級,以太坊都在有效地“成長”,並繼續縮小其吞吐量和成本差距。

圖 3:以太坊和 Solana 提供了根本不同的模型和不同的權衡,並且兩者都在不斷發展

資料來源:Artemis, Messari。 每日交易量爲 2024 年 1 月的平均值。市值和交易成本數據截至 2024 年 2 月 20 日。

簡要概述:通過 ETH 2.0 愿景解決可擴展性挑战

既然我們已經了解了以太坊的競爭定位,那么值得探索其未來的愿景。

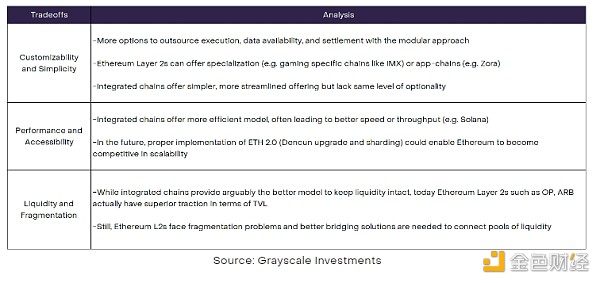

以太坊旨在成爲其網絡上構建的 dApp 最安全、可擴展的結算層。 “以太坊2.0”制定了通過將網絡劃分爲專門部分來解決可擴展性挑战的計劃,例如處理交易、存儲交易數據或確保所有交易有效。 這種“模塊化”方法允許在以太坊網絡的一個區域進行有針對性的創新和更新,而不會破壞整個網絡,從而使網絡能夠解決其可擴展性挑战,同時保持網絡安全。

這種將網絡“分解”成專門部分的決定催生了一系列獨立項目,包括 Optimism (OP) 和 Arbitrum (ARB) 等Layer 2,以及 Celestia 等數據可用性解決方案(稍後會詳細介紹) 。 這些獨立產品可以刺激更大的競爭和創新,有可能解決可擴展性難題並增強更大的以太坊生態系統。 以太坊的“模塊化”模型與 Solana 等競爭對手使用的“集成”模型形成鮮明對比,後者將網絡操作的所有方面(交易處理、數據存儲和共識機制)整合到一個簡化的層(即“Layer 1”)中。 ”)。

在多步驟的以太坊 2.0 路线圖中,以太坊已經在 2022 年 9 月通過其名爲“合並”(The Merge)的升級技術壯舉轉向“權益證明”(proof-of-stake)。它在 2023 年看到了 Layer 2 擴展解決方案成功的早期跡象。該路线圖中的下一個裏程碑是 Dencun 升級(也稱爲 EIP-4844),這將使以太坊 Layer 2 交易變得更便宜,並使以太坊離其最終目標更近了一步。

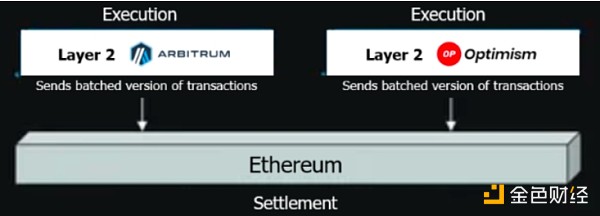

Layer 2 的進展爲以太坊的方法提供了早期驗證

Layer 2 的引入是提高以太坊可擴展性的過程中向前邁出的實質性一步。 以太坊向“模塊化”模型的轉變將其交易執行與交易結算分开,這使得活動可以在“鏈外”或以太坊主網之外的 Layer 2進行。 這些Layer 2處理交易,將它們“批處理”在一起,然後將壓縮版本發送回主網絡以太坊進行結算(參見圖 4 的直觀表示)。 由於這種批處理過程,Layer 2可以爲用戶提供比主鏈上執行的交易顯著更高的吞吐量和更低的成本,同時仍然依賴以太坊及其網絡安全的強度。

圖 4:以太坊架構圖

基於Delphi Digital Graphic。

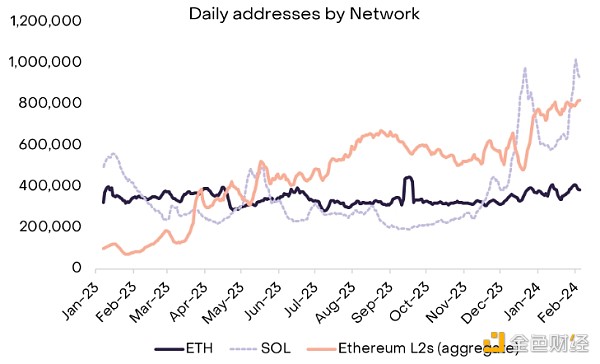

初步進展令人鼓舞。 如今,以太坊 Layer 2 吸引的流動性可與以太坊一些最大的 Layer 1 競爭對手相媲美。 截至 2024 年 2 月 20 日,僅 Arbitrum 就以 30 億美元的 TVL 領先大多數 Layer 1,包括 Solana、Avalanche 和 Polygon(圖 1)。 此外,Layer 2還幫助新用戶進入以太坊生態系統。 如下圖 5 所示,雖然 2023 年以太坊主網的每日用戶數保持平穩,但以太坊Layer 2(例如 zkSync、Arbitrum、Optimism 和 Coinbase 的 BASE)的每日用戶數持續增長。

我們相信,以太坊 Layer 2的持續吸引力可能是一個順風車。 隨着生態系統中的新用戶轉向更快、更便宜的擴展解決方案, Layer 2的增長爲其擴展方法提供了早期驗證。 我們相信 ZK Rollups(一種利用零知識證明的新型 Layer 2)的开發可以特別促進提高吞吐量的努力。 盡管如此,競爭對手的區塊鏈並沒有消失,正如 Solana 在 12 月底新用戶數量激增所表明的那樣(圖 5)。

圖 5:以太坊 Layer 2 每日地址不斷增長說明了擴展模型

下一步:以太坊“成長”,即將進行Dencun升級

但Layer 2只是一個起點。 雖然通過以太坊主網之外的交易幫助用戶將交易費用降低了 10 倍(圖 6),但 Layer 2 的成本仍然比 Solana 和 Near 等以太坊競爭對手高得多(圖 6)。 這主要是由於數據費用,因爲 Layer 2 交易成本的 80% 來自將交易數據(稱爲 calldata)發布到以太坊主網。 [7] 與此同時,像 Celestia 這樣的數據可用性解決方案提供了大幅削減 Layer 2 成本的潛力(估計約爲數據成本的 99%[8]),有可能奪走以太坊的價值增值。

這就是即將於 3 月份進行的 Dencun 升級的用武之地。此升級將爲 Layer 2 擴展解決方案提供以太坊上的指定存儲空間,降低其數據成本,從而提高利潤。 雖然尚不清楚實施後這將在多大程度上降低 Layer 2 最終用戶的交易成本,但一些人估計它會降低 20 倍以上。 [9] 如果一切按計劃進行,此升級可能有助於進一步縮小 Optimism(0.23 美元)和 Arbitrum(0.21 美元)與 Solana(0.001 美元)等 Layer 2 之間的差距,並可能使 Layer 2 運營利潤增加三倍[10],也許會減輕對 Layer 2 的擔憂可能會在其他地方尋找數據可用性服務(圖 6)。

圖 6:替代 Layer 1 提供比以太坊及其 L2 更便宜的交易成本

未來的機遇和挑战

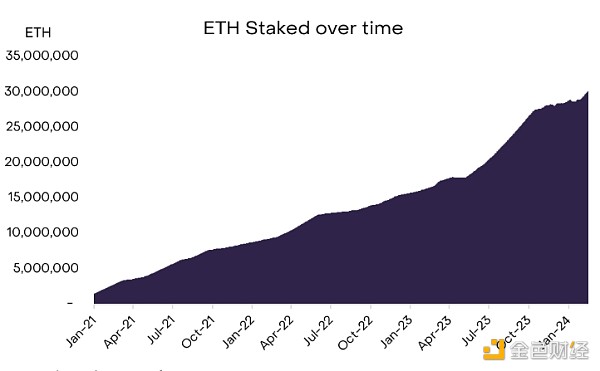

雖然以太坊長期路线圖的技術改進主要集中在改善其相對弱點,但以太坊加倍發揮其優勢也很重要。 以太坊已被視爲最安全的智能合約結算網絡[11],到 2023 年,質押 ETH 總量已增長 83%。[12] 這增強了其對潛在網絡攻擊的抵抗能力,並將其“安全預算”增加至總計 820 億美元(圖 7)。 我們認爲,這主要是由於對 ETH 質押獎勵形式的被動收入的需求以及流動性質押衍生品的增長推動的。 然而,以太坊將需要解決流動質押提供商 Lido 中質押 ETH 的中心化問題(截至 2 月 20 日,質押 ETH 佔總質押 ETH 的 35%)。[13]

未來,以太坊的“安全即服務”模型可以通過將其強大的安全性擴展到其他網絡(例如橋接器或預言機網絡)來顯著增強區塊鏈生態系統。 像 EigenLayer 這樣的創新引入了重新抵押的概念,可能會在促進這一愿景方面發揮關鍵作用。 EigenLayer 通過使其實用性多樣化並加強其作爲更廣泛的加密生態系統的基礎安全層的地位,爲以太坊增加了價值。 截至 2 月 20 日,EigenLayer 已吸引 76 億美元的 ETH 重新質押。 [14]

圖 7:2023 年,以太坊網絡安全因質押 ETH 和 ETH 價格的增加而經歷了復合效應。

我們相信,以太坊將繼續面臨來自智能合約平台等領域更廣泛的日益激烈的競爭。 在某種程度上,這似乎是不可避免的,因爲加密貨幣激勵解決了冷啓動問題[15]並鼓勵新的創新和設計選擇。 在某種程度上,這是結構性的,因爲以太坊的模塊化設計提供了與 Solana 等其他集成鏈根本不同的模型。 這些結果爲开發人員和用戶帶來了值得考慮的不同權衡(下圖 8)。

待以太坊成熟時,智能合約平台加密貨幣行業可能不會是一個贏家通喫的市場。 如果以太坊能夠保持其作爲最值得信賴的鏈的地位,也許它不需要超越,而只需在可擴展性方面與更快的鏈競爭。 如果以太坊能夠在吞吐量和成本方面變得更具競爭力,它就可以將自己定位於捕獲需要高水平安全性和審查阻力的智能合約應用程序,例如穩定幣或代幣化金融資產,即使成本較低的鏈捕獲了更多散戶友好的用例,例如不可替代代幣(NFT)。

圖 8:模塊化鏈與集成鏈的權衡分析

結論

以太坊正處於一個關鍵時刻,即將走出青春期,進入成熟期。 此次升級與更廣泛的以太坊 2.0 計劃一起,標志着以太坊在成爲更具可擴展性、更高效和用戶友好的平台的過程中的一個重要裏程碑。 盡管與競爭對手的衝突日益增多,以太坊仍面臨着許多不利因素,包括網絡效應和數十億美元的網絡收入、Dencun 升級、蓬勃發展的Layer 2生態系統以及不斷增加的安全預算用例。 此外,以太坊 ETF 現貨的潛力可能會讓 ETH 這一資產進一步進入機構和廣大公衆的意識。

我們相信以太坊正在進入一個新時代。 憑借其“模塊化”的設計決策,以太坊不再向內,而是向外开放,歡迎外來者提供新的產品理念和專業知識,表達其協作、競爭和創新的價值觀。 最後,“以太坊2.0”體現了一種樂觀的前景,即今天的技術挑战也可能代表明天的機遇。 盡管未來仍然不確定,但我們相信以太坊生態系統仍然處於有利地位,可以鞏固其作爲卓越智能合約平台的地位。

參考資料

[1] 指將資產的權利轉換爲區塊鏈上的數字代幣的過程,以安全、透明的方式促進其所有權、轉讓和交易。

[2] 基於富時灰度加密行業指數系列的表現。

[3] Artemis 和 Bloomberg。

[4] Dencun 是 Deneb(以太坊共識層的升級)和 Cancun(執行層的升級)的合成詞。

[5] 基於富時灰度加密行業指數系列的表現。 Artemis 和 Bloomberg,2024 年 1 月 1 日至 2024 年 2 月 13 日的數據。

[6] 最安全,因爲它需要最多的貨幣資源來嘗試控制網絡(請參閱本文後面的質押 ETH 部分)。

[8] Celestia.org。

[9] oplabs.co。

[10] Artemis。

[11] 由於權益證明智能合約平台中押注的原生貨幣數量最多,以太坊將花費最多的資金來嘗試破壞網絡的運營。

[12] Glassnode。

[13] Glassnode。

[14] Defi Llama。

[15] 初創公司的冷啓動問題是指在沒有現有客戶或數據的情況下獲得吸引力並建立用戶群或市場存在的初始挑战。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。