爲什么說以太坊的短期價格走勢會讓交易者感到驚訝?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Marcel Pechman,Cointelegraph;編譯:鄧通,金色財經

過去 15 天,ETH 價格未能收於 2,350 美元上方,但一些交易員仍然希望 2 月 6 日的反彈能給趨勢帶來更徹底的改變。

交易員正在關注 Solana 的網絡中斷和上周交易所大量以太坊流出是否對價格產生影響。 交易員還質疑以太坊能否再上漲 10%,收復 1 月 12 日最後觀察到的 2,650 美元水平。

以太坊仍然是 DApp 存款領域的領先者

2 月 6 日,Solana 網絡出現了 5 小時的中斷,導致區塊生產中斷,並促使多家交易所暫停用戶對 SOL 和基於 Solana 的代幣的充值和提現。 分析師強調了以太坊競爭對手在需求高峰期間維持正常運行時間方面面臨的持續挑战,這加強了以太坊在去中心化應用程序(DApp)中的主導地位。

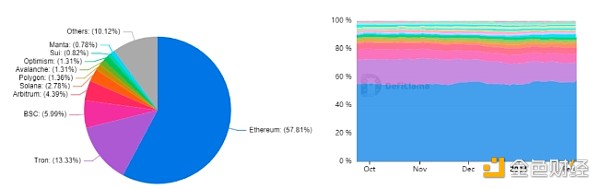

用戶@tytaninc在X社交網絡上分享了他的論文,駁斥了對以太坊擁堵和高費用的批評。 就 DApp 存款或鎖定總價值 (TVL) 而言,以太坊以 348 億美元佔據了 57.8% 的市場份額。 根據 DefiLlama 的數據,如果包括 Polygon、Optimism 和 Arbitrum 等 Layer2 解決方案,以太坊的主導地位將擴大到 67.4%。

按 TVL 市場份額劃分的區塊鏈排名。 來源:DefiLlama

有人可能會說,以太坊上的平均 DApp 用戶可能不愿意承擔網絡平均 5.85 美元的巨額交易費用。 然而,數據顯示,僅過去一周,以太坊就有 382,490 個活躍地址與其 DApp 進行交互,其中以 Uniswap、0x Protocol、Metamask Swap、OpenSea 和 1inch Network 爲首。 值得注意的是,根據 DappRadar 數據,當聚合生態系統的第 2 層可擴展性替代方案時,活躍地址激增至 200 萬以上。

以太坊的交易和質押量有利於看漲勢頭

無論 DApp 指標如何,資產流動仍然是價格的最終決定因素。 例如,最近的 Solana 中斷對網絡存款或 SOL 代幣價格沒有明顯影響。 這強調了監控交易所存款和質押指標的重要性。 立即可用的代幣越少,需求激增時對價格的影響就越大。

最近的以太坊交易淨流量顯示,儲備量暴跌至一年多來的最低水平。 自 4 月份以來,淨提款額達到 700 萬枚 ETH,這表明持有者出售代幣的需求較低。 爲了進一步了解 ETH 持有者對出售的反應,我們應該分析以太坊的質押流程。

質押是以太坊網絡中的一個基本過程,參與者鎖定代幣以使用權益證明共識來驗證交易。 簡而言之,質押總存款的增加被認爲有利於 ETH 的價格。 StakeRewards 的數據顯示,目前鎖定的 ETH 數量創歷史新高,達到 2960 萬枚,高於一個月前的 2890 萬枚。

ETH衍生品顯示多頭和空頭需求平衡

要了解以太坊投資者是否轉而看漲,應該分析 BTC 期貨溢價,也稱爲基差率。 在中性市場中,固定月份合約應以 5% 至 10% 的溢價交易,以考慮其較長的結算期。

以太坊期貨 1 個月溢價。 資料來源:Laevitas

數據顯示,2月6日,ETH期貨溢價穩定在7%,仍低於中性閾值,但較前兩天略有改善。 本質上,過去一周槓杆多頭(买入)和空頭(賣出)的需求保持平衡。

爲了排除可能僅影響以太坊期貨的外部因素,我們應該分析以太坊期權市場。 25% Delta 偏度指標比較類似的看漲(买入)和看跌(賣出)期權,當恐懼普遍存在時,該指標將轉爲正值。

以太坊 30 天期權 25% Delta 偏差。 資料來源:Laevitas

如上所示,自 2 月 2 日以來,Delta 偏度一直保持中性,落在 -7% 至 +7% 的中性範圍內。 一方面,多頭慶祝 2 月 6 日上漲 3.9%,突破 2,350 美元,但對保護性看跌期權的需求卻沒有增加。 然而,根據以太坊期貨和期權指標,沒有任何樂觀跡象,表明人們對當前價格水平存在適度的不信任。 最終,如果以太坊的看漲勢頭持續下去,專業交易者將會大喫一驚。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。