流動性再質押代幣(LRT):探索Restake帶來的機遇與挑战

金色精選

金色官方

剛剛

金色精選

金色官方

剛剛

作者:Hamster;來源:作者博客

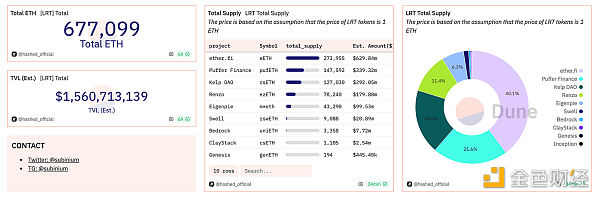

近期市場掀起 Restaking 潮,不少協議开啓質押活動,LRT(Liquid Restaked Token,流動性再質押代幣)的 TVL 也呈現顯著增長,達到了 15 億美元水平。LRT 與 Restaking 之間的關系,其優勢和風險,以及市面上可參與的 LRT 協議,都是值得深入探討的話題。

背景

Restaking 指在初始質押後再次質押資產。這個策略主要是基於以太坊的安全框架,旨在提升整個加密貨幣生態系統中的資金使用效率。通過 Restaking,質押者不僅能夠支持一個網絡的安全性,還能夠同時爲多個網絡提供驗證服務,從而獲得額外的獎勵,這對於提高資產的收益率是非常有利的。簡而言之,Restaking 爲質押者开啓了一種賺取額外收益的新途徑,同時也加強了多個網絡的安全性和穩定性。

與此同時,Restaking 面臨的一個主要問題是流動性。與 PoS 質押相同,Restaking 之後,資產在節點中「鎖定」,從而失去流動性。爲了解決這個問題,引入了 Liquid Restaked Token(LRT)。LRT 是一個爲 Restaked ETH、ETHx 或其他 LST 發行的合成代幣。它不僅解決了前面提到的問題,還同時允許輕松訪問 Restaking 和 DeFi。

LRT 相對於 LST 來說,在技術和經濟上更加復雜。對於 LST,所有底層代幣只爲一個任務而質押,即確保 PoS 鏈的安全。然而,對於 LRT,將有多個 AVS(主動驗證服務),即使用 Restaking 來確保安全的應用和網絡,需要選擇用於 Restaking,這將導致分配多種不同類型的額外獎勵。

因此,LRT 與 Restaking 的關系可以總結爲:LRT 是爲解決 Restaking 中資產流動性問題而設計的合成代幣,它使得質押的資產能夠在多個服務中提供安全支持,同時爲質押者帶來額外的獎勵和回報。

概念

流動性再質押代幣(LRT)是一種加密貨幣市場的流動性新原語,旨在提高資產的資金效率。在傳統的流動性挖礦活動中,用戶將其加密資產存入流動性池中以賺取獎勵,但這些資產在質押期間通常無法進一步使用。LRT 通過允許用戶對已經質押的資產再次進行質押,從而實現更高的資本效率,增加了資產的流動性和使用靈活性。

優勢

1.資金效率提升:通過 Restaking 機制,用戶可以在不撤出原有質押資產的情況下,進一步參與其他質押項目或借貸活動,這樣做無需使用原生代幣直接建立安全性,已經質押的 ETH 可以同時保障以太坊網絡和 AVS 的安全,從而提高資金效率。

2.收益最大化:LRT 允許用戶從同一筆資產中獲得多重收益,質押者可以從支持多個服務的驗證活動中賺取獎勵,而無需佔用額外資金,這不僅改善了他們的資金效率,還增加了與驗證服務相關的獎勵收入。基本獎勵包括 ETH 質押獎勵、AVS 再質押獎勵以及額外的 LRT 利用獎勵。

3.流動性增強:LRT 協議通過將存入的 ETH 在各種運營商中重新質押,解決了流動性困境,標准化了獎勵和風險配置,並爲用戶提供了代表其再質押的 ETH 和獎勵的代幣化表示,允許他們在其他 DeFi 協議中進一步利用這些代幣以獲得額外的好處。這種機制的引入有助於增加市場流動性,使得資產更加活躍,有利於整個加密貨幣生態系統的繁榮發展。

風險

1.復雜性增加:Restaking 增加了投資者需要理解和管理的復雜性,需要理解的不僅僅是基本的質押和收益機制,還包括了如何在多個網絡上有效再質押資產以獲得最大化的收益,這對於新手投資者來說是一個挑战。此外,LRT 的引入還涉及到了對多個不同的 AVS 的選擇和評估,以及如何在它們之間分配質押資產以獲取最優化的獎勵結構。

2.智能合約風險:LRT 的實現依賴於多層智能合約的互相交互,每增加一層智能合約,理論上都可能引入新的安全漏洞或缺陷,這可能會導致資產被盜或丟失。智能合約的復雜性和互動性使得全面審計和驗證變得更加困難,增加了投資者面臨的技術風險。

3.流動性風險:盡管 LRT 旨在通過爲再質押的資產提供代表性代幣來提高流動性,但在極端市場條件下(如劇烈波動或恐慌性拋售),這些資產的流動性仍可能受到嚴重影響。大多數 LRT 協議,易進難出。在這些情況下,再質押的資產可能難以快速轉換爲流動性,從而增加了面臨的清算風險。

4.治理風險:由於 LRT 協議在技術和經濟層面上的復雜性,其治理結構和決策過程也相對復雜。這種復雜性可能導致治理效率低下,或使少數利益集團能夠操縱協議決策以謀求私利,從而損害廣大持有人的利益。此外,由於需要爲多個 AVS 進行重新質押選擇,這進一步增加了治理的復雜性和難度,可能導致治理決策的不透明和參與門檻的提高。

總之,LRT 作爲一種金融創新,在提高資本效率和增加收益潛力的同時,也帶來了更高的風險和管理復雜性。投資者在參與之前需要仔細評估自己的風險承受能力和投資策略,確保充分了解相關機制和潛在風險。

項目盤點:

1.Eigenlayer:賽道龍頭項目,建立在以太坊上,引入了加密經濟安全中的一個新原語--restaking。這個原語允許在共識層上重用 ETH。原生質押 ETH 或使用 LST 質押 ETH 的用戶可以選擇加入 EigenLayer 智能合約來重新質押他們的 ETH 或 LST,並將加密經濟安全擴展到網絡上的其他應用,以獲得額外的獎勵。

2.Kelp DAO:多鏈流動性質押平台,Kelp DAO 由 Stader Labs 團隊的前成員發起,目前專注於在 EigenLayer 上構建 LRT 解決方案 rsETH,旨在爲存入 EigenLayer 等再質押平台的非流動性資產提供流動性。目前,Kelp DAO 不對 LST 存款收取任何費用。這意味着用戶目前可以自由地在 Kelp dApp 上存入 ETHx、sfrxETH 和 stETH,而不會產生任何費用。

3.Restake Finance:是首個在 EigenLayer 上推出模塊化流動性質押的協議,提出了一種去中心化的收益率再抵押方法,允許用戶在不鎖定資產或維護質押基礎設施的情況下獲得以太坊質押獎勵和 EigenLayer 原生獎勵。Restake Finance 將由 Restake Finance DAO 提供支持,這將確保該項目忠實於其去中心化的本質,並確保其發展符合利益相關者的利益。該 DAO 將使用 RSTK 代幣進行管理,核心目標是通過治理和產生收益,爲代幣持有者創造價值。

4.Renzo Protocol:首個在 EigenLayer 主網上推出的原生再質押協議。提供了在 EigenLayer 上再質押的接口,從而消除技術障礙、資源分配和風險管理。反過來還能爲 AVS 應用程序創建新的基元和設計考慮因素,促進开放式創新,靈活構建开放式分布式系統。

5.Puffer Finance:Eigenlayer 上的第一個原生流動性質押協議,它使 Eigenlayer 上的原生再質押變得更容易訪問,允許任何人運行以太坊 PoS 驗證器,同時增加他們的獎勵。質押者和節點運營商共同創造了一種飛輪效應,使 Puffer 的增長速度超過了傳統的流動性質押協議。然而,爲了確保 Puffer 永遠不會對以太坊的可信中立性構成威脅,突發閾值(Burst Threshold)將 Puffer 的上限設定爲驗證器集的 22%。

6.etherFi:去中心化的、非托管的委托質押協議,帶有流動性質押衍生代幣。ether.fi 的一個顯着特徵是質押者控制他們的私鑰。ether.fi 機制還允許創建一個節點服務市場,質押者和節點運營商可以注冊節點以提供基礎設施服務,這些服務的收入與質押者和節點運營商分享。

7.Swell Network:非托管質押協議,推出了 rswETH,借助 Swell,用戶可以通過質押或重新質押 ETH 來賺取被動收入,以獲得區塊鏈獎勵和重新獲得的 AVS 獎勵,作爲回報,用戶可以獲得有收益的流動性代幣(LST 或 LRT)來持有或參與更廣泛的 DeFi 生態系統以賺取額外收益。

8.Stakestone:全鏈 LST 協議,旨在以去中心化的方式將原生質押收益和流動性帶到 L2。憑借其高度可擴展的架構,StakeStone 不僅支持領先的質押池,而且還與即將到來的再質押兼容。同時,它建立了一個基於 STONE 的多鏈流動性市場。StakeStone 通過一種名爲 OPAP 的創新機制,开創了首個去中心化的流動質押解決方案。與依賴 MPC 錢包的傳統方法不同,StakeStone 提供完全透明的基礎資產和收益率。同時,OPAP 允許對 STONE 的基礎資產進行優化,確保 STONE 持有者能夠自動、輕松地獲得優化的質押收益。

9.Babylon:「BTC 生態的 Eigenlayer」,Babylon 正在徹底改變我們擴展比特幣的方式,其並不依賴於在比特幣之上添加新的層或構建新的生態系統。相反,它從比特幣鏈中提取安全性,並與各種 PoS 鏈共享。Babylon 正在开發一種比特幣質押協議,允許比特幣持有者將他們的 BTC 質押在 PoS 鏈上,並賺取質押(和再質押)他們的 BTC 的收益,以確保 PoS 鏈、應用和應用鏈的安全。與現有方法不同,Babylon 的這種創新協議消除了對質押比特幣進行橋接、封裝、掛鉤或托管的需要。

10.Picasso:旨在將 Restaking 概念引入 Solana 區塊鏈,通過類似 EigenLayer 的流動性再質押方法,允許質押者在 Solana 以及其他網絡上重復利用其資產進行質押,以獲得額外的收益。該協議特別注重利用加密經濟安全性,爲不同的去中心化應用和服務提供額外的保障。通過這種方式,Picasso 不僅增加了資產的流動性,還通過共享安全機制,促進了網絡的整體安全和穩定。

這些項目展示了 LRT 領域的多樣性和創新,同時也指出了再質押市場的潛力和發展方向。在選擇參與這些項目時,建議詳細研究各自的特點、風險和潛在收益,以做出明智的投資決策。

總結

LRT 的引入標志着加密資產質押領域的一次創新飛躍,通過解鎖被質押資產的流動性,LRT 允許這些資產在多個網絡和服務中重新質押以獲得額外收益,提升了資本效率和收益潛力。

然而,與所有創新一樣,LRT 也伴隨着風險,包括技術復雜性增加、智能合約潛在安全漏洞以及市場波動帶來的影響。投資者在參與之前需要深入了解這些風險,並制定相應的風險管理策略,確保在追求收益的同時,也能有效控制潛在損失。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。