數據回顧2023全球代幣化市場:金融產品演變 Tokenization時代來臨

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:金色財經Jason,部分內容翻譯自21.co

隨着比特幣在今年底的強勢反彈,加密貨幣市場得到了進一步蓬勃發展,全球最大的加密貨幣交易所交易產品 (ETP) 發行商之一21Shares母公司21.co近日發布了《2023年度代幣金融化狀態報告》,回顧過去一年加密和區塊鏈代幣化市場狀況,金色財經翻譯整理如下。

四個數據概況當前全球代幣化市場

加密貨幣與傳統資產類別(包括法定貨幣、股票、政府債券和房地產)之間的融合正在經歷前所未有的增長,當前全球化代幣市場可用以下四組數據概況:

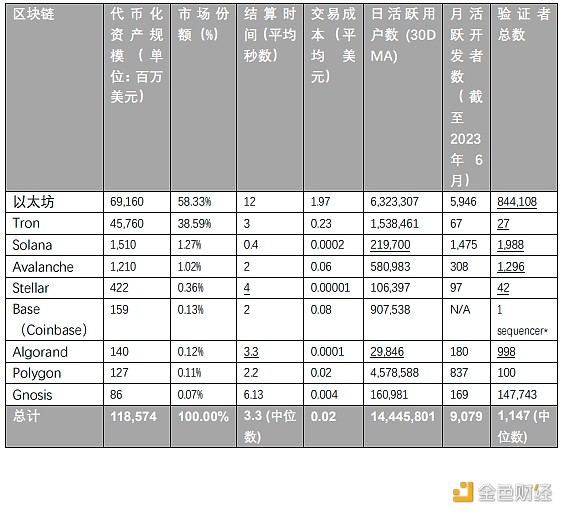

1、1186億美元:全球公鏈加密資產價值已達到約1186億美元,其中以太坊佔所有代幣化資產的58%以上,即691.6億美元,擁有最具活力的加密生態系統,日活躍用戶超過600萬,每月活躍开發者近6,000名;Tron以超過450億美元的代幣化資產排名第二,而Solana排名第三。

2、9類資產類別:數字美元或美元穩定幣是第一個成功的金融化實施方案,其市值約佔加密貨幣總市場價值的10%,包括美國國債、非金融企業債務、房地產基金、私募股權、證券抵押品、貿易融資和公共債務證券在內的其他資產類別共計9種,在數十年高利率的支撐下今年表現出了顯着增長(>450%)。 然而,除了美元穩定幣之外,由於監管限制和社會經濟環境(包括新興地區互聯網普及率較低),目前大多數代幣化解決方案仍然無法在全球範圍內使用。

3、4.31億:全球加密用戶量已達到4.31億個,約佔世界人口的5.36%,這一數字相當於2000年互聯網的採用水平,當時互聯網用戶數量達到3.61億,佔當時世界人口的5.91%。

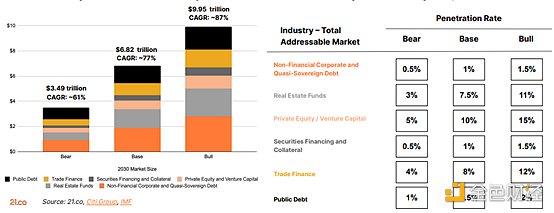

4、3.5-10萬億美元:預計到2030年,全球代幣化資產的市值規模將在熊市情況下的3.5萬億美元和牛市情況下的10萬億美元之間。該市場價值是根據各種資產類別的總可尋址市場的估計滲透率得出的。

公共區塊鏈:代幣化資產在哪裏構建?

代幣化示例:加密原生 & 傳統金融

2023年,代幣化美國國債增長超過 450%,資產總額達到 6.5 億美元。 鏈上美國國債的崛起可歸因於當前的高利率環境,發行人不僅包括Ondo和Backed Finance等加密貨幣原生企業,還有富蘭克林鄧普頓 (Franklin Templeton) 等成熟的傳統金融公司。

穩定幣是最早期的代幣化資產,產品市場契合度相對較好,在以太坊兼容網絡中佔據了近97%(691.3億美元)的代幣化市場份額,其次是代幣化黃金等大宗商品、以及代幣化美國國債等政府證券。值得注意的是,法定貨幣抵押的穩定幣,就像美元一樣,這些產品的發行人(例如Circle和Tether)基本維持了目標資產的鏈外儲備,主要以短期美國國債和現金的形式,其比率取決於發行人的資產負債管理。

代幣化:數萬億美元的市場

截至2023年第二季度末,全球受監管开放式基金的資產約爲70萬億美元,假設代幣化佔據全球資產淨規模的約10%,那么到2030年,代幣化資產的市場價值將在熊市情景下的3.5萬億美元和牛市情景下的10萬億美元之間,下圖展示了代幣化資產規模,以及牛市和熊市行業資產比例情況。

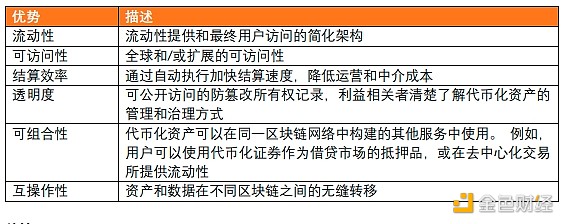

爲什么傳統企業或投資者希望將資產上鏈?

總結

穩定幣等用例已證明了代幣化潛力,但我們仍處於這項創新的實驗階段。 隨着數字資產領域的成熟,勢必會和傳統金融體系更加融合,類似於互聯網,代幣化最終將整合到金融體系之中。

我們期望加密貨幣能夠與現有的金融軟件無縫集成,並搭建通往現實世界的橋梁,使代幣化能夠發展成爲一個價值數萬億美元的行業,影響全球數十億人。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。