作者:Jake,Jay;來源:Antalpha Labs

以太坊歷史:從以太坊 1.0 的 PoW 升級到以太坊 2.0 的 PoS

自以太坊白皮書發布以來,以太坊完成了很多工作,如开發通用型智能合約平台,擴大社區及生態等。但以太坊的發展不可能一蹴而就,因此制定了多步發展的路线圖。根據以太坊發展路线圖,以太坊有四步战略方針:前沿(Frontier)、家園(Homestead)、大都會(Metropolis)和寧靜(Serenity)。

前沿 Frontier:爲以太坊最初的狀態,可用性較差,但同時由於提供了中心化的保護措施,以太坊的網絡安全受到了很好的保護。在提供了挖礦獎勵的背景下,以太坊在早期激勵了礦工社區,並提高了對抗黑客攻擊的能力。

家園 Homestead:爲以太坊第一次硬分叉計劃,此時以太坊取消了金絲雀合約,一定程度上提高了去中心化的機制,並引入了 Mist 錢包,允許用戶交易與持有 ETH。此時,以太坊不僅僅是技術人員與开發者的工具,普通用戶也可以參與到以太坊的生態建設中。

大都會 Metropolis:大都會通過兩次硬分叉實現升級,主要分爲分爲拜佔庭(Byzantium)和君士坦丁堡(Constantinople)。拜佔庭計劃中,以太坊調整了區塊難度評估的共識,提高了挖礦的難度,降低了挖礦的獎勵收益。並且,爲了將以太坊順利從“PoW”機制過渡至“PoS”機制,延遲難度炸彈。而在君士坦丁堡計劃中,以太坊主要降低了 Gas 費用,減少區塊獎勵,並允許智能合約驗證其他智能合約的哈希值,提高了驗證智能合約的效率。

寧靜 Serenity:伊斯坦布爾硬分叉降低預編碼、代碼價格、 Gas 費等各類开發的成本,並將以太坊的 TPS 提高至 3,000;而柏林升級主要優化以太坊的主網性能,優化合約,涵蓋 Gas 效率、以太坊虛擬機 (EVM) 讀取代碼方式的更新,以及防止拒絕服務 (DDOS) 攻擊等。

以太坊信標鏈與原以太坊工作量證明鏈合並後,其中最重要的一點更新就是:從“PoW”機制轉爲“PoS”機制。

權益證明 Proof or Stake:一種驗證和確認加密貨幣交易的方法,與比特幣等採用的工作量證明不同。PoS 機制是它基於持有加密貨幣的數量(即“權益”),而不是依賴計算能力。

在 PoS 系統中,網絡的安全性和共識是通過持有者質押來保證的。持有者質押一定數量的代幣,以便成爲區塊驗證者和生成者。通過選擇有效的驗證節點,他們有資格獲得代幣獎勵作爲激勵。如果驗證者惡意行爲,他們會失去一部分或全部抵押的代幣作爲懲罰。

以太坊的質押機制(Proof of Stake)

在以太坊網絡上,質押是存入 32 個以太坊以激活驗證者軟件的行爲。驗證者將負責存儲數據、處理交易以及向區塊鏈添加新區塊。此過程將證以太坊的安全,並在此過程中驗證者賺取新的以太坊獎勵。信標鏈爲以太坊生態系統引入了權益證明。信標鏈於 2022 年 9 月與原有的以太坊工作量證明鏈合並。信標鏈引入的共識邏輯和區塊廣播協議目前保護着以太坊。

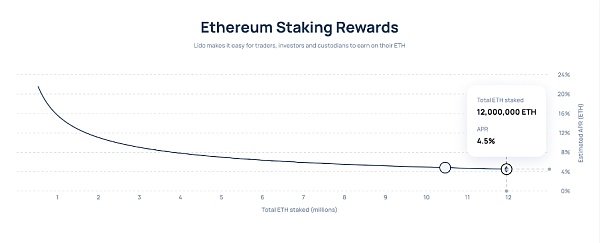

質押者通過質押以太坊,可以從驗證的層面上保護以太坊的網絡安全。以太坊網絡也會同時給予質押者相應的質押獎勵。以太坊的質押獎勵遵從着收益遞減的法則。當質押的以太坊較少時,則以太坊的質押收益會較高。隨着質押的以太坊逐步增高,以太坊的質押收益會逐步降低。例如,當合計質押的以太坊達到 1,200 萬枚時,則質押的年華收益率則會降低至 4.5% 的水平。從更廣泛的意義上講,質押是一種加密經濟模型,通過懲罰和獎勵來激勵網絡參與者的正確行爲,以增強其底層安全性。

在以太坊網絡中,對於不同類型的主體,在質押以太坊時,會有多方面的收益:

對於以太坊網絡來講,隨着越來越多以太幣被質押,網絡會越來越強大。爲了攻擊網絡,攻擊者需要控制大多數驗證者,意味着黑客需要控制系統中的大部分以太坊。因此,去中心化的以太坊質押有助於提高以太坊網絡的安全水平;

對於機構與用戶來講,有機會獲得質押獎勵。在以太坊網絡中,達成共識的行爲將被給予獎勵。只要運行將交易正確打包爲新區塊並檢查其他驗證者工作的軟件,便會獲得獎勵。

同時,需要注意的是,在質押以太坊的過程中,並不是 100% 完全安全無風險的。在質押以太坊的過程中,仍然會存在以下多方面的風險:

成爲驗證者後,運行自己的驗證節點,必須保證長時間在线,網絡狀態一定要健康。如果停運驗證器,則會有罰沒風險,導致一定的資金損失;

在不同的質押解決方案中,質押還存在代碼風險。客戶端和所有新軟件一樣,可能會遇到各種 BUG。用戶或機構需要承擔因 BUG 導致的離线,收益降低等問題。

總體而言,質押是一種幫助保護權益證明區塊鏈網絡(如以太坊)的方法。網絡參與者可以通過將代幣“置於危險之中”來運行驗證器節點,如果該節點犯下任何惡意行爲或不可靠,則可以“削減”代幣(作爲懲罰而拿走)。需要注意的是,罰金是直接在質押的 32 枚 ETH 中提取,並且驗證人也不能說通過補全或者換掉原先質押的 ETH 來重置整個驗證人節點,如果質押的 32 枚 ETH 被扣到 16 枚以下時,該驗證人節點就會被自動踢掉。

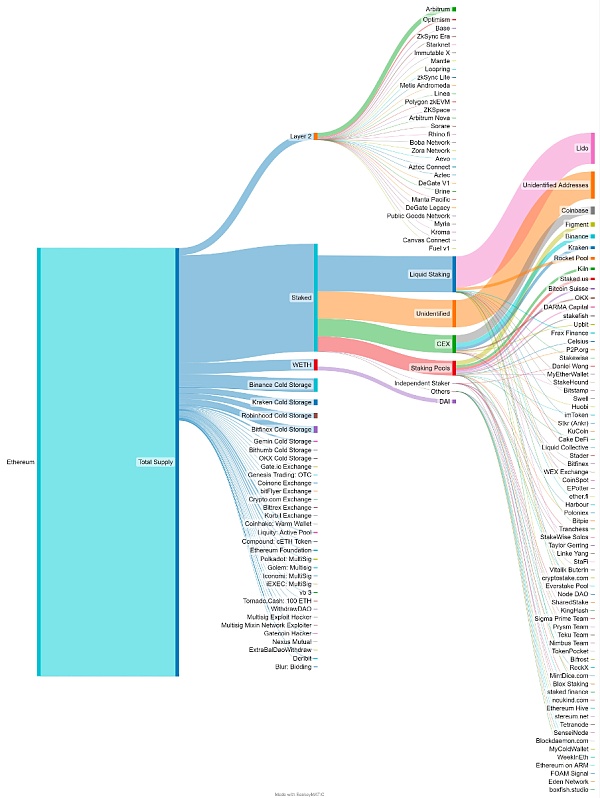

縱觀 ETH 在 PoS 機制下的流通情況,截止 2023 年 9 月,以太坊質押數量佔比近 30%,其佔比遠高於 Layer 2 方向上的佔比(不足 2%);在所有質押的解決方案中,用戶或機構對 Lido 青睞有加,選擇 Lido 對 ETH 的質押佔所有以太坊流通量的 7.2551%,此佔比超過了其他流通性質押服務提供商,如 Rocket Pool、Frax 及 StakeWise 等。另外,根據下面以太坊的流通圖,從用戶與機構角度而言,流動性質押的需求高於其他的質押需求,如中心化交易所質押、質押池質押等。詳情可以參考下圖。

以太坊質押解決方案對比

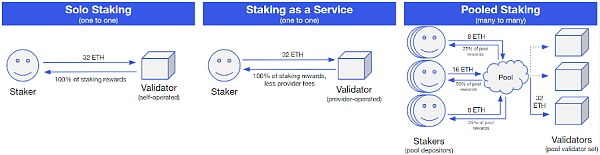

每種以太坊質押的解決方案均有各自的特點,機構或用戶可以選擇適合的質押解決方案。部分用戶會選擇中心化交易所的質押解決方案來質押以太坊,而部分機構用戶則會選擇其他方案,如單獨質押、聯合質押等解決方案。質押可以回退,讓機構或用戶只需極少的時間和精力即可從以太坊的持倉中賺取收益。中心化交易所的以太坊質押方案原理是將大量的以太坊匯集成資金池,以此來運行大量的驗證者。下圖是以太坊的單獨質押/質押即服務(SaaS)/聯合質押方案對比圖示。

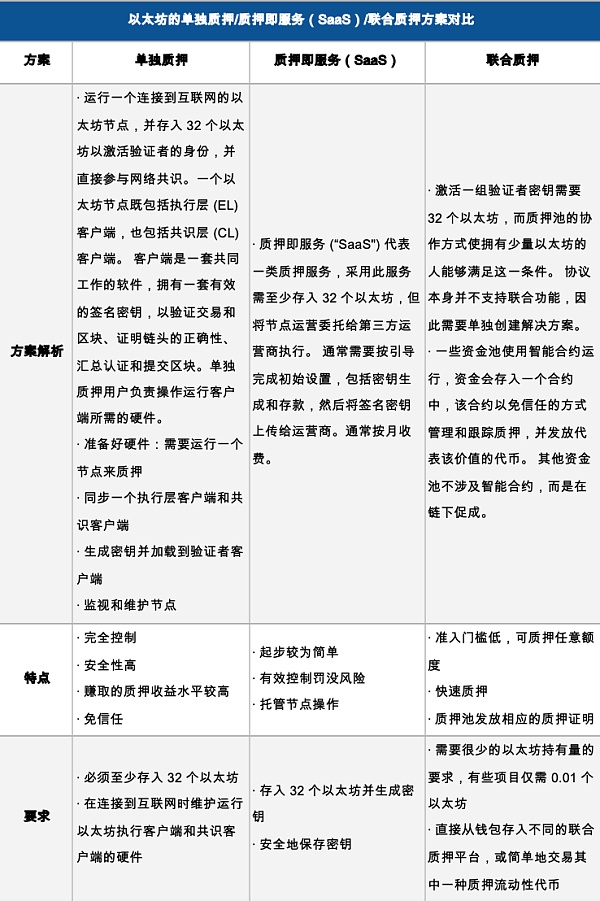

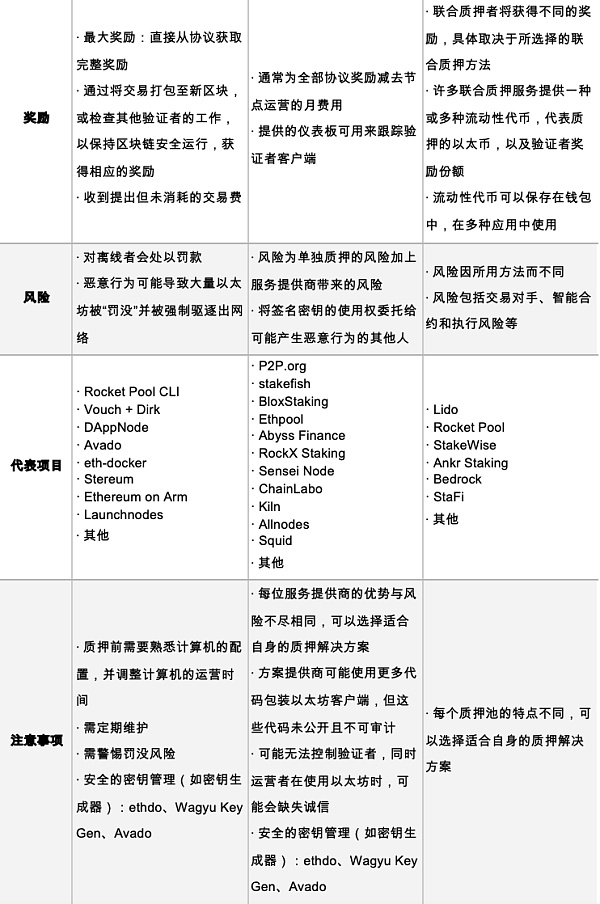

針對以上三種質押解決方案的展示,下表列舉了單獨質押/質押即服務(SaaS)/聯合質押方案質押方案,並對三種方案對比分析不同方案的特點、要求、獎勵與風險等。

信息來源:公开市場信息

流動性質押

流動性質押提供商吸收用戶存款,代表用戶質押代幣,並向用戶提供新代幣形式的收據,該收據可以兌換質押的代幣(加上或減去一部分獎勵和罰款)。此新代幣還可以在 DeFi 協議中進行交易或用作抵押品,從而釋放質押資產的流動性。流動質押服務提供商通過鑄造新代幣(代表對基礎質押資產的索取權)來解決這一流動性問題,之後可以在 DeFi 協議中進行交易或存入。例如,用戶可以將 ETH 存入 Lido 質押池並獲得 stETH(質押 ETH)代幣作爲資產憑證,然後將 stETH 存入 Aave 以作爲抵押物。本質上,流動性質押建立在現有質押系統的基礎上,通過釋放質押代幣的流動性。

流動質押的好處

釋放流動性:質押在以太坊等網絡中的代幣被鎖定,不能進行交易或用作抵押品。流動質押代幣釋放了質押代幣所持有的內在價值,並能夠在 DeFi 協議中進行交易和用作抵押品。

DeFi 中的可組合性:通過將質押資產的收據表示爲代幣,可以在 DeFi 生態系統中的各種協議中使用,例如借貸協議和去中心化交易平台。

獎勵機會:傳統質押爲用戶提供了通過驗證交易獲得獎勵的機會。流動質押使用戶能夠繼續獲得這些獎勵,同時還可以通過各種 DeFi 協議獲得額外收益。

外包基礎設施要求:流動性質押提供商使任何人都可以分享質押的回報,而無需維護復雜的質押基礎設施。例如,即使用戶沒有成爲以太坊網絡中獨立驗證者所需的最低 32 ETH,流動性質押仍然使用戶能夠分享區塊獎勵。

流動性質押的風險和局限性

罰沒風險:流動質押服務的用戶本質上是外包運行驗證器節點的維護工作。如果服務提供商採取惡意或不可靠的行爲,資金將完全面臨被削減的風險。

私鑰泄漏:如果節點運營商的私鑰被泄露或者協議存在任何導致被利用的智能合約漏洞,則將代幣存入流動性質押服務提供商會使這些資金面臨風險。

二級市場波動:流動性質押代幣的價格並不與它們所代表的標的資產掛鉤。雖然它們在大多數時候可能以相同的價格或非常輕微的折扣進行交易,但在流動性緊縮或發生意外事件時,可能會跌破基礎資產的價格。由於質押代幣的交易量通常低於基礎資產的交易量,因此市場衝擊也會對質押代幣的波動性產生巨大影響。

質押生態與現狀

生態參與者:圍繞以太坊協議,可以將質押生態細分爲:以太坊協議、客戶端軟件、MEV、質押服務商及托管質押等多個角色。各個角色和身份均在以太坊的質押生態中發揮着作用,但各角色發揮的作用不盡相同。下表對以太坊質押生態中各角色簡要梳理:

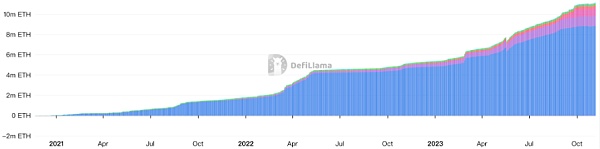

根據 DefiLlama 的數據,共有 217.88 億美元(11.52m ETH)的資金在質押中,流動性質押服務提供商按照 TVL 的前三名分別是 Lido、Rocket Pool 和 Binance。其中,在 Lido 中,共有 超 890 萬枚 ETH 被質押中,市場份額佔比 77.28%,遠遠高於其他的競爭對手。在過去 30 天中,Stader 和 Liquid Collective 的增長最快,分別增長 85.31% 和 43.17%;在過去 30 天的時間裏,僅有兩家流動性質押服務提供商的 TVL 處於下跌的狀態,Coinbase 和 Ankr 分別略跌 1.8% 和 2.17%;但整體來看,在 ETH 流動性質押的細分領域中,過去一個月總體仍處於上升的狀態。

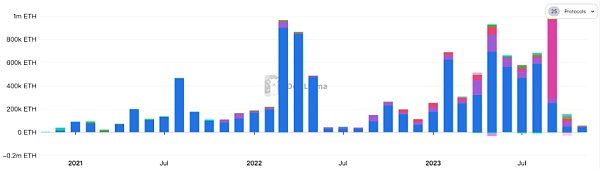

並且,從整體看,短期淨流入 ETH 流動性質押資金量受情緒因素的影響很大。例如,在 2022 年 6 月,受到 Terra 等因素的影響,加密行業情緒達到近年低點,因此在 ETH 流動性質押的增量資金中,也達到了 2022 年最低的水平。從過去兩年的時間看, 由於突發性事件的衝擊,ETH 流動性質押流入的資金量會快速下跌,但仍保持正向的資金流入。待短期悲觀情緒釋放後,ETH 流動性質押的流入量會快速大幅反彈。側面反映出,長期持有者仍會加倉 ETH 流動性質押,短期持有者雖然受情緒影響大,但仍對加密行業充滿着濃厚的興趣,對 ETH 流動性質押方面會配置一定量的倉位水平。

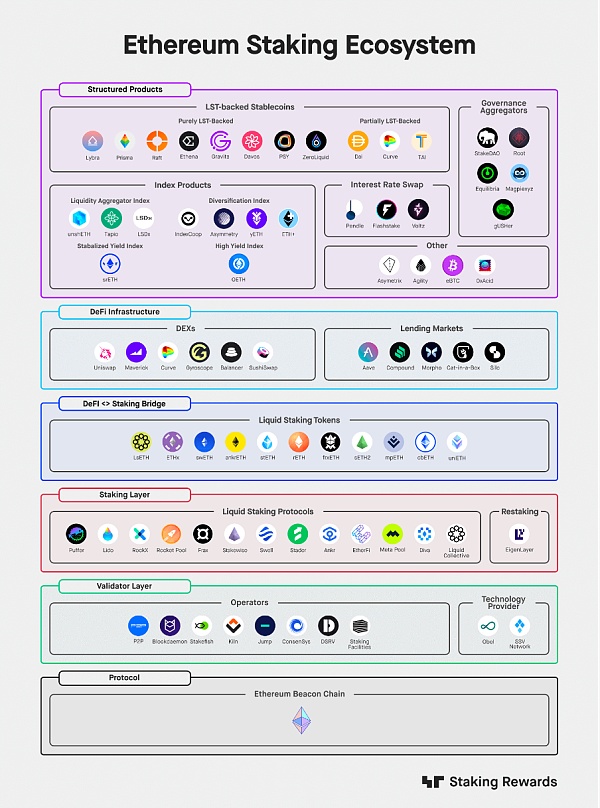

在 ETH Staking 的生態系統中,各方角色相互配合,共同構建了 ETH Staking 生態系統的繁榮發展。相關的細分領域包括:借貸協議、去中心化交易所、穩定幣協議和 Restaking 等諸多領域。按 TVL 計算,流動性質押協議已成爲最大的 DeFi 類別之一,合計已發行超 200 億美元。以上相關聯的資產及 DeFi 產品對整個 DeFi 領域產生深刻的影響,作爲抵押品的地位日益突出,正在影響貸款協議、穩定幣發行機構和去中心化交易所的現有資產池。以下是對 ETH Staking 領域的生態簡要分析:

Staking 流動性質押協議:投資者通過將其資產進行質押,以換取流動性的過程。作爲回報,投資者將以 1:1 的比例獲得用於認領抵押資產的權益代幣。類似於去中心化交易所中流動性提供者(LP)代幣。流動性質押的代幣可以隨時兌換,使投資者無需等待鎖定期即可取回原始代幣。代表項目:Lido、Rocket Pool、Frax 等;

Restaking:EigenLayer 是 Restaking 協議,允許 ETH 抵押者和驗證者使用其抵押的 ETH 來保護其他網絡。該網絡能夠訪問 ETH 龐大的質押資本和驗證者池,作爲回報,向 ETH 質押者支付額外的服務收益。EigenLayer 帶來的外部收益可以將博弈論最佳質押 ETH 數量從 33% 顯着提高到 60% 以上。目前也支持流動質押代幣 stETH、RETH 和 cbETH;

借貸協議:ETH 的相關質押代幣是以太坊 DeFi 生態系統中重要的資產之一。同時,LST 類型的資產可以提高貸款利率或補貼借款利率。但需提醒的是 LST 類型的資產存在一定脫鉤的風險。代表項目:MakerDao、Spark、AAVE、Compound 等;

DEX:LST 作爲抵押品,需與 ETH 掛鉤。流動性質押協議需要 DEX 上的深度流動性池,以允許 LST 和 ETH 之間的快速交換。代表項目:Uniswap、Curve、Balancer 等;

結構化 LST 產品:由於 LST 產品和 ETH 產品具有高度相關性,且潛在的波動性更高,因此被开發出多樣的結構化產品。例如,在利率掉期方向上,利率掉期可將浮動利率與固定利率相互轉換。利率衍生品有助於對不同的金融機構的利率波動對風險對衝;另外,在聚合器在多個協議之間分配權益,分散協議風險並進一步分散網絡;而且,指數類型的產品、穩定幣協議等各類型的結構化也逐步吸引市場上用戶和機構的目光。代表項目:Pendle、IndexCoop、Lybra、Prisma、Asymetrix 等。

在所有 ETH 質押相關聯的項目中,Lido 是目前最大的流動質押協議。用戶及機構可以質押代幣並獲得每日獎勵,而無需鎖定代幣或維護相關的基礎設施。用戶可以質押 ETH,獲得 stETH 的質押憑證。下文將針對代表項目 Lido 詳細分析。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。