作者:比特客,來源:Bitkoala考拉財經

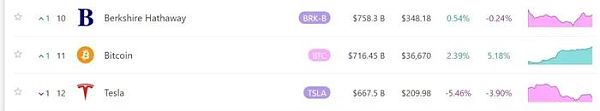

11月9日晚間,比特幣強勢反彈,勢如破竹地衝破35000美元阻力位並一度觸及3.8萬美元高點,其市值也超越了特斯拉並緊逼巴菲特的伯克希爾·哈撒韋公司,躋身全球前十大市值資產或許只是時間問題了。

加密社區好奇爲何比特幣會“突然”強制反彈,當然,區塊獎勵減半、以及比特幣現貨ETF的潛在批准等都是可能的推動因素,本文將從基本面的角度,用深度分析告訴大家爲何比特幣復蘇並非“一時興起”。

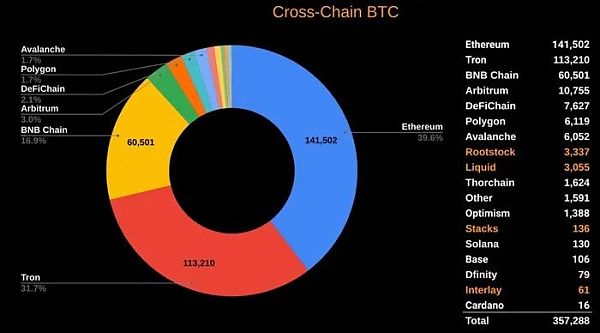

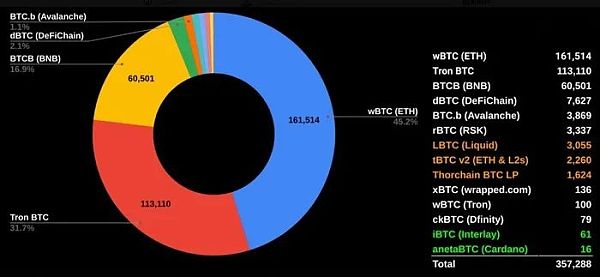

首先,比特幣的非原生鏈上資產總規模已經達到1250億美元。也就是說,在“其他區塊鏈”上的BTC價值(包括WBTC、其他跨鏈封裝比特幣等)已達到相當規模,這對於比特幣的基本面發展是一個有力支撐。

分析發現,當前跨鏈BTC已經由多個Layer 1區塊鏈主導,比如以太坊、波場和Binance Chain,另外還有不到2%的比特幣在側鏈上,比如Rootstock、Stacks、Interlay、以及Blocksteam Liquid。

現階段,以太坊區塊鏈上的WrappedBTC在比特幣跨鏈領域處於領先地位,當前已存入約16.3萬枚BTC,緊隨其後的是波場區塊鏈,當前存入月113,110枚BYC。但需要注意的是,當前橋接BTC中只有不到1%使用的是完全去中心化橋或半去中心化橋……這意味着99%的比特幣跨鏈橋都是中心化的,比如renBTC、solBTC、multiBTC、harmonyBTC。

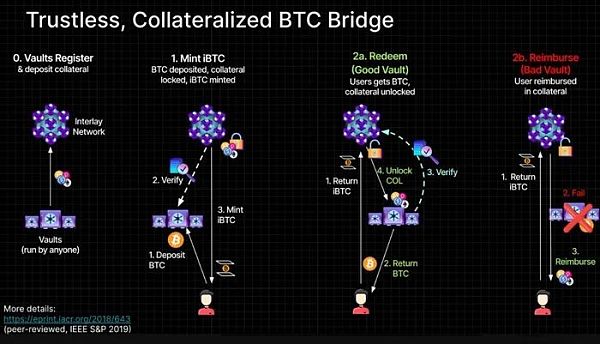

現階段有兩種去中心化橋接模式,一種是“數據安全型”,另一種則是“經濟安全型”——

前者允許任何人通過質押一些代幣來獲得橋接比特幣,只要大多數籤名者是誠實的,橋梁就可以發揮作用,這裏比較典型的例子是THORchain、以太坊上tBTC、波卡上的Interlay、以及Cardano區塊鏈上的anetaBTC等;

後者則需要橋接服務提供商鎖定抵押品,如果抵押品丟失,運營服務商則需要向用戶賠償,一般來說抵押品價值要高於橋接BTC價值,這裏的典型示例就是MakerDAO。

接下來,讓我們來看看影響比特幣基本面的另一應用,DeFi!

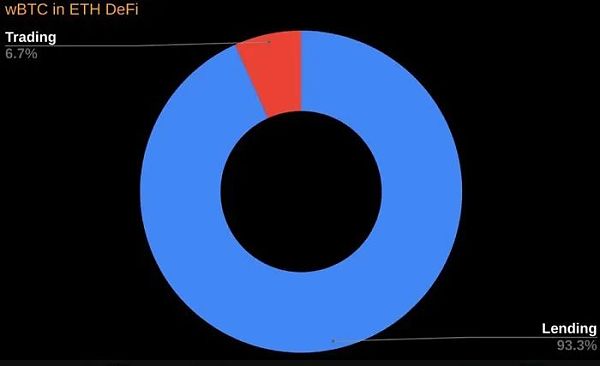

實際上,在DeFi領域比特幣主要用作爲抵押品,比如以太坊區塊鏈上約5.7萬枚WBTC中93%部署在MakerDAO、Compound Finance和AAVE這些DeFi協議上。

當然,有一個事實不得不說,對於當前市值約7500億美元的比特幣而言,其實只有約1.7%被部署在跨鏈上,而且這些比特幣也不是全部都用於DeFi,不過對於比特幣這個正在沉睡的“加密貨幣巨人”來說,現在已經开始慢慢醒來……

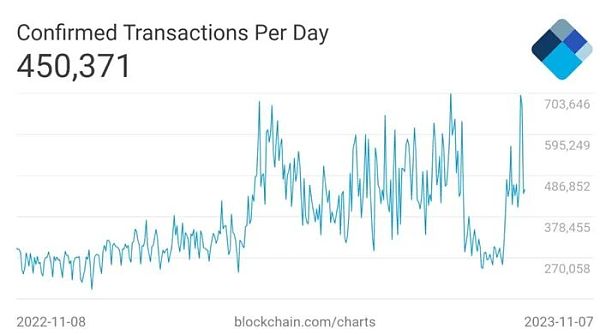

我們發現,自從Ordinals銘文協議推出以來,比特幣處理交易創新最高記錄。

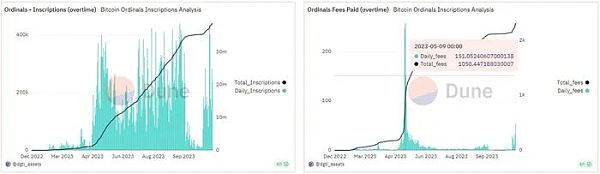

另據Dune Analytics最新數據顯示,當前Ordinals比特幣銘文鑄造總量已經突破3800萬枚,產生的交易費用超過2315 BTC,按照當前價格計算逾8500萬美元。

總結

從上述基本面分析,當前比特幣似乎已經具備牛市啓動條件,但要注意的是,所謂牛市行情不會一蹴而就。當然,如今美元指數、失業率和美債利率的走勢表明宏觀環境對加密市場將會更有利,但市場過熱必然帶來調整,這也是不言而喻的。

其他一些潛在的風險同樣需要考慮,例如,全球經濟形勢仍然存在不確定性,這可能會對加密貨幣市場產生負面影響,監管機構對加密貨幣的態度仍然存在不確定性,這也可能會影響市場走勢。因此市場仍需密切關注全球經濟形勢和監管機構的態度,以評估加密貨幣市場的長期前景。

無論如何,比特幣正在朝4萬美元發起“新一輪進攻”,從技術角度來看,這是一個積極的信號,表明比特幣可能正在從最近的熊市中反彈。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。