作者:Tanay Ved,作者博客;編譯:松雪,金色財經

一、前言

以太坊網絡向權益證明(PoS)區塊鏈的演變爲其主要參與者和底層經濟系統帶來了重大變化。 這種變革性的轉變通常被稱爲“在飛行中改變飛機的輪子”,現在已將質押定位爲以太坊共識的支柱。 “The Merge”的成功完成,以及隨後的“Shapella”升級,導致整個行業圍繞 Stake 興起。 擁有大約 400億美元的資產和不斷增長的利益相關者生態系統,我們了解這一格局的當前構成並深入研究對行業產生顯著影響的關鍵參與者至關重要。

我們深入研究了 Lido(質押經濟中最大的參與者),並了解其流動性質押代幣(stETH)、治理代幣(LDO)和底層節點運營商構成的狀態。 通過這項分析,我們試圖解決 Lido 在流動性質押領域的突出地位——這是以太坊社區日益有爭議的話題。

二、以太坊質押現狀

然而,在我們开始深入研究 Lido 和 stETH(質押 ETH)之前,了解以太坊當前的質押狀況會很有幫助,尤其是在貨幣緊縮和利率上升的宏觀經濟背景下。

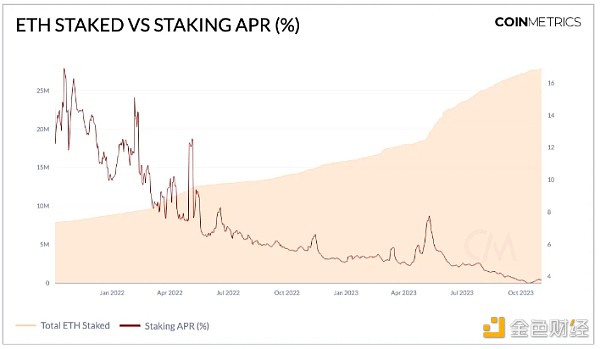

ETH 佔用 VS 質押年利率(%);資料來源:Coin Metrics 公式生成器

截至 10 月,大約 2790 萬枚 ETH(當前供應量的 23%)或價值 400億美元已被質押在信標鏈上,這突顯了自 Shapella 硬分叉以來質押的快速增長。 然而,就目前而言,這種加速採用似乎已經放緩,正如清空驗證器條目隊列所表明的那樣。 這種放緩也可歸因於以太坊質押年利率從合並期間的 5.5% 以上下降至 10 月份的 3.5%,這是由於大量驗證者進入網絡和較低的交易費用。 相比之下,美國10年期國債收益率目前爲4.67%,在更安全和更高的收益率出現過程中引入了巨大的機會成本。 然而,這些條件的變化可能會導致這種前景的轉變——使鏈上收益率再次具有吸引力。

三、探究Lido的統治地位

Lido 在質押經濟中發揮着重要作用,實現了質押的民主化。 該協議的核心是將資本提供者(即 ETH 質押者/委托者)和基礎設施提供者(即節點運營商)聚集在一起,允許用戶存入任意數量的 ETH,而不是成爲驗證者所需的 32 ETH。 當用戶將 ETH 存入 Lido 的智能合約時,資金將被匯集並外包給一組運行所需軟件和硬件的精選節點運營商。 結果,委托人收到“stETH”——以 1:1 的比例鑄造的 ETH 存款的可替代債權。

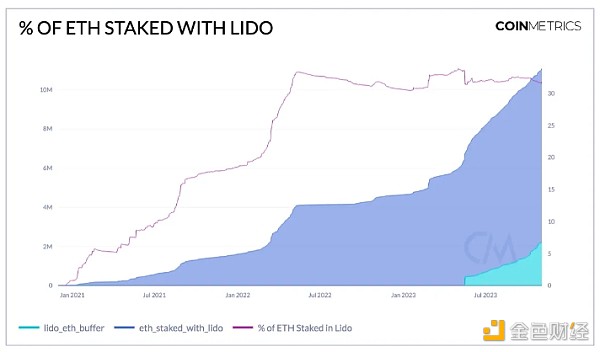

在質押的 2760 萬枚 ETH 中,通過 Lido 質押的以太坊爲 890 萬枚 ETH,鎖定總價值爲 168億美元,使其成爲最大的流動性質押和去中心化金融 (DeFi) 協議。 以百分比計算,這相當於所有質押 ETH 的 32% 左右——這一指標一直受到關注,因爲 Lido 的市場份額徘徊在所有質押 ETH 的三分之一左右,導致人們重新出現了對中心化的擔憂。

來源:Coin Metrics 網絡數據

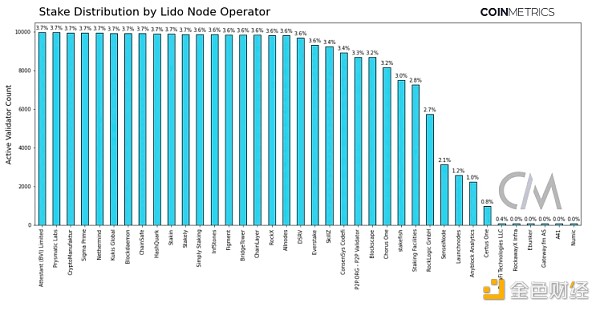

這些擔憂源於這樣一種觀念:如果流動性質押協議或其底層節點運營商超過質押 ETH 總量的關鍵閾值,則可能會因中心化程度的增加而加大以太坊網絡出現不良結果的可能性。 這可以是審查制度、最大可提取價值 (MEV) 提取協調或不公平削減(懲罰)以及其他形式的操縱,例如以個人利益爲目的的時間強盜攻擊。 然而,值得注意的是,Lido並不是作爲一個單一實體運營的。 相反,它由 38 個節點運營商組成,受最大權益門檻限制,服務器按地理位置分布,以保持驗證器集的管轄權分布式存在。

Lido 節點運營商的權益分配;來源:mevboost.pics

可以說,由 Lido DAO(去中心化自治組織)監督的治理流程給協議帶來的(潛在)風險比其抵押的 ETH 份額更大。 我們將在下面的後續部分中探討治理的作用。

關於 Lido 主導地位的爭論最近愈演愈烈,支持者認爲 Lido 增強了質押的可及性,同時將其成功歸功於自由市場動態和 stETH 強大的網絡效應。 相反,其懷疑論者擔心由於其影響力不斷增強而導致中心化的可能性,敦促 Lido 自我限制其增長,同時也在探索替代方案,例如將質押更直接地嵌入以太坊網絡本身。 盡管這種情況的現實更加微妙,並且可能介於此範圍之間,但很明顯,可訪問性和去中心化之間的平衡對於維護以太坊的核心原則和長期健康至關重要。

四、stETH 網絡效應

Lido 的先發優勢,加上通過其流動質押代幣 stETH 引入的原生收益率,爲該協議帶來了巨大的網絡效應。 這些特徵導致了贏者通喫的動態,圍繞流動質押形成寡頭壟斷的市場結構。 stETH 是 Lido 生態系統中最關鍵的部分之一,允許用戶/質押者“委托”他們的以太坊來保護網絡(參與共識),以換取其基礎權益的代幣化(即衍生品)。 該代幣不僅呈現出原生形式的收益,而且還釋放了額外的效用,因爲它可以進行交易、交換、借貸或用於流動性目的,同時賺取質押收益——這是流動性質押的關鍵價值主張。

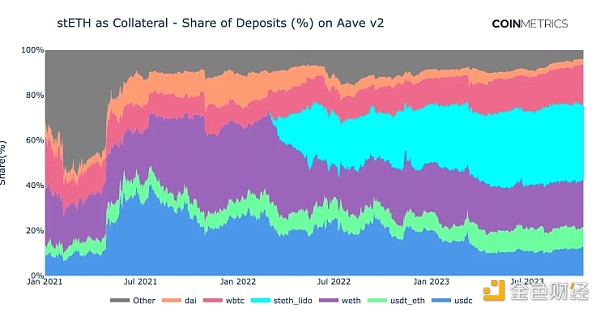

stETH 作爲抵押品-Aave v2 上的存款份額(%);資料來源:DeFi 資產負債表

stETH 作爲抵押品-Aave v2 上的存款份額(%);資料來源:DeFi 資產負債表

stETH 及其包裝版本 (wstETH) 已發展成爲多個去中心化金融 (DeFi) 平台及其迭代(包括 Aave、Maker 和 Compound)上最大的抵押支持貸款形式。 如上圖所示,Aave v2 上的存款總份額由 33% 的 stETH 組成,自平台推出以來,這一比例迅速增長。 同期,WETH的份額從 39% 的高位下降至目前的 21%。 它的增長是由 stETH 的收益率和資本效率推動的,與持有或使用普通 ETH 相比,這帶來了機會成本。

這些特性還催生了一系列利用 stETH 作爲超額抵押或合成穩定幣的主要抵押品基礎的新興產品。 這些產品與 sDai、sFrax 和 USDM 等其他產品形成互補,將美國國債等公共證券的收益帶到鏈上。

去中心化和中心化交易所上的 stETH;資料來源:Coin Metrics 市場數據和 Coin Metrics Labs

去中心化和中心化交易所上的 stETH;資料來源:Coin Metrics 市場數據和 Coin Metrics Labs

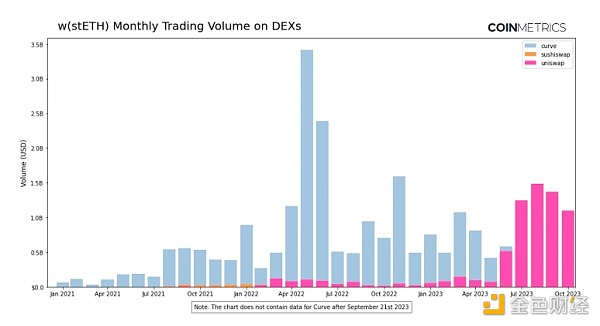

stETH 還在去中心化和中心化交易所等二級市場中作爲報價對存在,使用戶能夠獲得代幣及其質押獎勵。 此外,自動做市商 (AMM)(例如 Curve Finance 和 Uniswap)擁有大量流動性,有助於促進資產的流動性交易。 如上所述,stETH 歷來受益於其在 Curve 上的大量存在,月交易量在 2022 年 5 月達到接近 35億美元的峰值。不過最近,隨着 Uniswap 开始捕獲更多的流動性和交易量,這種情況似乎正在減弱。 相比之下,中心化交易所的流動性普遍較低,但 OKX 和火幣等的流動性似乎有所上升。

五、stETH 代幣 – Rebase機制

stETH 代幣遵循“Rebase”機制。 這對於 Lido 的用戶以及帶有 stETH 代幣的應用程序具有至關重要的影響。 從根本上講,像 stETH 這樣的Rebase代幣的設計使得代幣的供應量或用戶質押的 ETH 余額與基礎資產成比例增加。 在這種情況下,當用戶向 Lido 提供 ETH(基礎資產)時,stETH(衍生資產)隨着獲得質押獎勵而同步增加。 因此,用戶不需要進行任何附帶交易即可看到其質押余額中反映的變化。

Rebase函數:

balanceOf(account) = shares[account] * totalPooledEther / totalShares

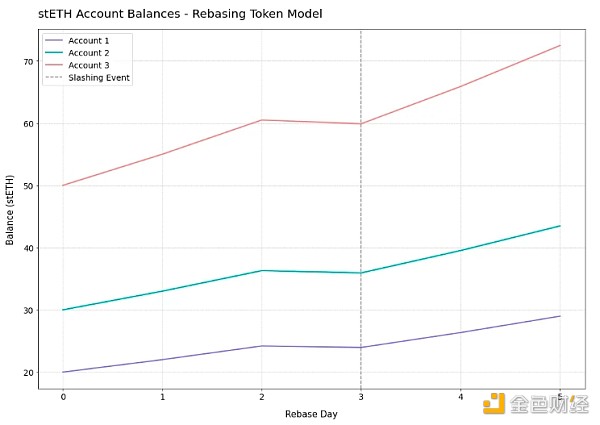

stETH Rebase函數可以在較高層次上可視化,如下所示。 例如,我們可以考慮 3 個假設账戶,初始質押金額分別爲 50、30 和 20 ETH。 預言機每天都會報告來自信標鏈的關於驗證者之間匯集的以太坊總量的每日統計數據。 總以太坊和應計獎勵的總增加或減少(在驗證者被削減的情況下)反映在每次每日調整結束時用戶的账戶余額中,類似於傳統儲蓄账戶中增加的余額。

stTEH账戶余額——Rebasing代幣網絡

stTEH账戶余額——Rebasing代幣網絡

雖然這會帶來用戶友好的體驗,但這意味着不支持Rebasing代幣的應用程序需要加載非Rebasing版本以實現兼容性。 這導致了打包質押 ETH 代幣 (wstETH) 的推出,該代幣適用於 Maker、Aave v3、Compound v3 和 Uniswap V3 等多種協議。

六、Lido DAO 治理和 LDO 代幣

正如前面提到的,治理是 Lido 協議中的一個主要部分。 Lido DAO 由 LDO 代幣持有者管理,擁有對協議某些關鍵方面的“root”訪問權限。 這包括進行智能合約升級、管理節點和預言機運營商注冊表、相關提款密鑰以及監督 Lido 金庫的能力。 這些特權和 LDO 代幣持有者的高度集中性質引發了人們對 Lido 治理層作爲潛在攻擊媒介的擔憂。 因此,圍繞雙重治理的提案被提出,允許 stETH 持有者否決 LDO 持有者做出的決定,目的是在當前的權力動態中創造平衡。

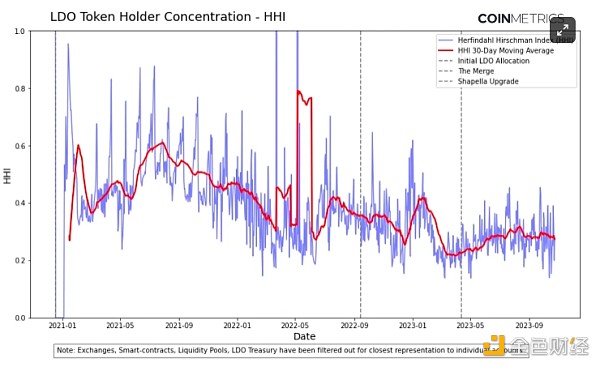

LDO 代幣持有者集中度-HHI;來源:Coin Metrics ATLAS 和地址標記

上圖顯示了 LDO 代幣持有者的 Herfindahl Hirschman 指數 (HHI)。 HHI 衡量行業市場參與者的集中度,在本例中是持有 LDO 代幣的账戶的集中度。 HHI 約爲 0 表示分布均勻,而 HHI 值接近 1 則表明分布極度集中,少數持有者控制着不成比例的供應量。 很明顯,由於持有人基礎的日常波動,集中度發生了顯著變化。 HHI 高於 1 的峰值似乎是由於 2020 年 12 月的初始代幣分配以及 LDO 價格大幅下跌導致集中度暫時增加所致。 然而,從長期來看,LDO 代幣持有者集中度似乎呈下降趨勢(以紅色表示),從 2021 年初的 0.6 下降到 2023 年 10 月的 0.3。

七、結論

Lido 是以太坊的重要組成部分,其健康狀況與以太坊網絡的健康狀況密切相關。 因此,當前圍繞 Lido 及其突出地位的討論代表了以太坊作爲權益證明(PoS)區塊鏈的可喜發展。 盡管前進的道路可能是微妙的且不那么清晰,但它表明辯論雙方的利益相關者都考慮到了以太坊的最大利益——符合其可訪問性和去中心化的原則。

網絡數據洞察

摘要指標

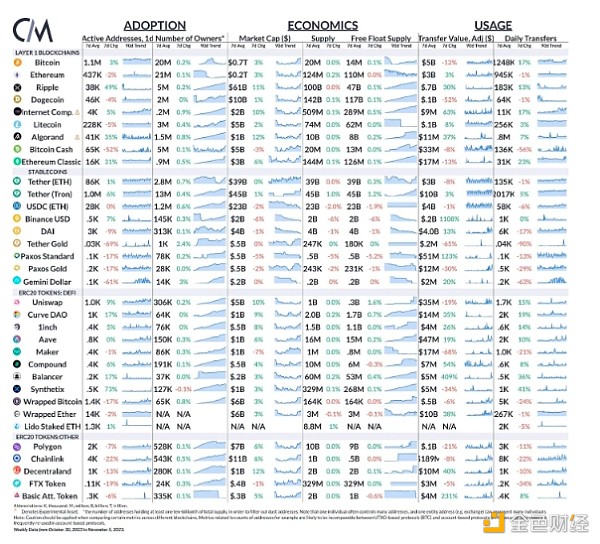

來源:Coin Metrics Network Data Pro

來源:Coin Metrics Network Data Pro

比特幣活躍地址本周上漲 3%,而以太坊活躍地址下降 2%。 11 月 5 日,比特幣日活躍地址達到 114 萬個,這是自 9 月 15 日以來的最高單日總數。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。