作者:LUCIDA & FALCON

當我們持有加密資產時,「團隊在做事」是「堅定幣價會在牛市起飛」的信心,也是「熊市被套時繼續持有」的底线。

但「團隊在做事」真的會讓幣價在牛市漲得更多?在熊市更抗跌嗎?

本文用 10 年的歷史數據告訴你答案。

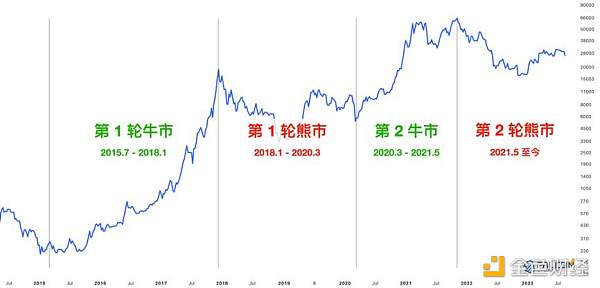

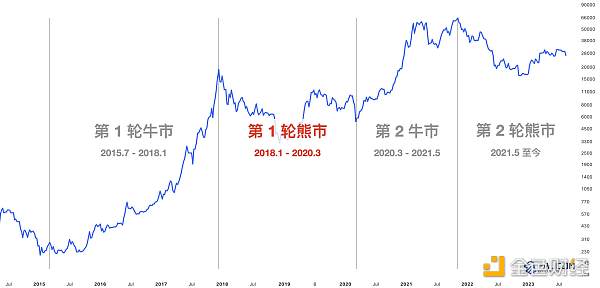

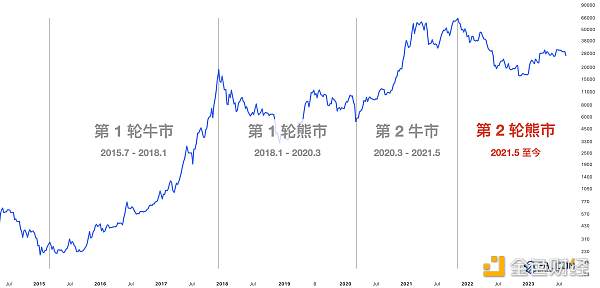

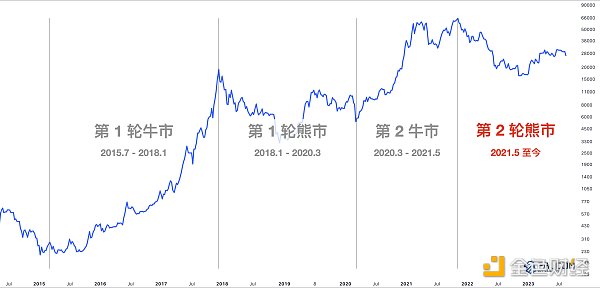

Crypto 市場的四個牛熊周期

比特幣的創世區塊於 2009 年誕生,其幣價在後續的 14 年裏呈現多次牛熊周期的交替,且陸續出現了「ICO 時代」、「公鏈爆發」、「Defi Summer」、「NFT 浪潮」等行業敘事。

爲方便分析,本文將 2015.07-2018.01 定義爲第一輪牛市,2018.01-2020.03 定義爲第一輪熊市,2020.03-2021.05 定義爲第二輪牛市,2021.05- 至今爲第二輪熊市。

2015.7-2018.1 的第一輪「ICO」牛市距今久遠,可獲取的數據太少,無法獲得嚴謹的結果。故本文着重分析後三個周期。

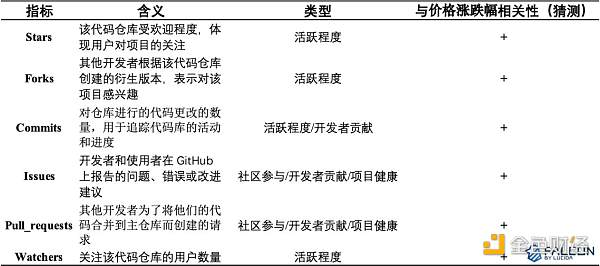

有哪些因子可體現「團隊在做事」?我們找到了六個因子

行業內絕大多數項目基於區塊鏈技術,且代碼在 Github 是开源的(GitHub 是進行代碼托管和分享的平台)。

因此,Falcon 將 GitHub 的 6 個因子作爲衡量「團隊在做事」的量化標准,具體包括:Star、Fork、Commit、Issues、Pull requests、Watchers。以下爲六個因子的具體含義和類型:

項目GitHub數據六因子的具體介紹

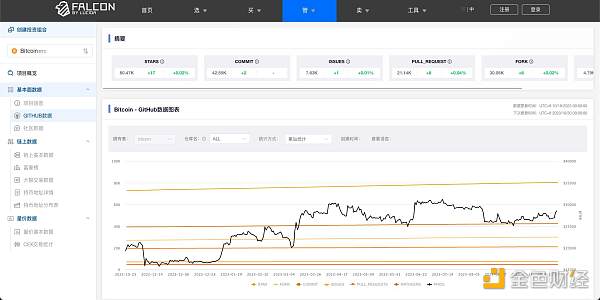

本文中所有項目的 Github 數據,在 Falcon 的產品上也可以看到,訪問鏈接。

有效樣本量與名詞解釋

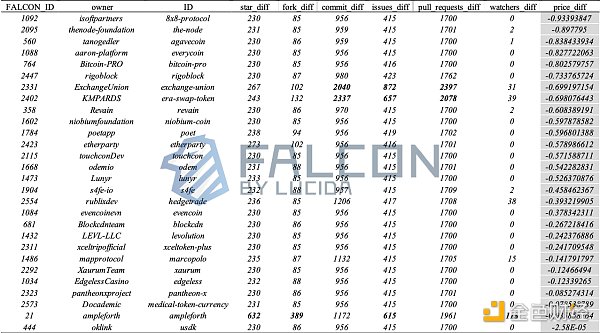

團隊統計了三個市場周期的幣價走勢及其對應的項目 GitHub 六因子數據,經過異常值處理,三個市場周期分別保留 81、330、596 份有效的代幣樣本。

下文圖表將出現的名詞解釋:

第 1 輪熊市(2018.1-2020.3)GitHub 數據對幣價起到一定的抗跌效果,但作用有限,或與樣本量太少有關

我們先從第一輪熊市开始講起:

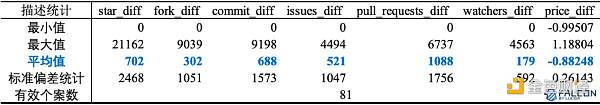

GitHub 數據六因子及幣價漲跌幅的描述統計:

第一輪熊市代幣數據較分散,符合 crypto 市場興起初期特徵。該時期 7 個統計量的標准偏差值都遠遠偏離平均值,說明不同幣種之前的價格及其 GitHub 數據差異較大。此階段發展較成熟的代幣如 bitcoin、ETH 的 GitHub 各因子關注度都極其高,但許多新興的幣種在 GitHub 上的關注度和开發者貢獻的程度都偏低。

該區間幣價跌幅小於平均跌幅值(黑色加粗)的幣價及其對應的 GitHub 數據六因子的統計情況:

其中灰色格子代表與市場趨勢相反的代幣,我們認爲此類代幣性質較爲特殊,需要結合市場情況綜合分析。該區間只有 binance-exchange 一個,觀察其 GitHub 數據六因子,star、fork 值位於統計量的前 10,但 commit、issues、pull_requests、watchers 都極其低,主要因爲 bnb 該代幣在 2019 年之前只具有「平台幣」屬性,無「公鏈」屬性,因而代碼不开源。而 2018 年下半年市場熱點聚焦平台幣板塊,bnb 漲幅高,在該周期抗跌。針對該幣,GitHub 數據六因子只有 star、fork 因子與 price 有一定的相關性。

在幣價跌幅小於平均值的代幣中,有 40% 的代幣 GitHub 因子位於統計量的前 10,剩余部分的代幣 GitHub 情況則普遍較低,初步推斷,在該周期內,GitHub 因子對於幣價跌幅減小有一定的正向作用,但該作用不會特別大。

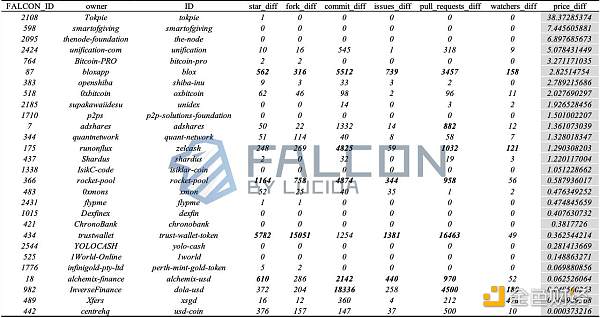

第 2 輪牛市(2020.3-2021.5)Github 更活躍的項目在牛市漲得更多

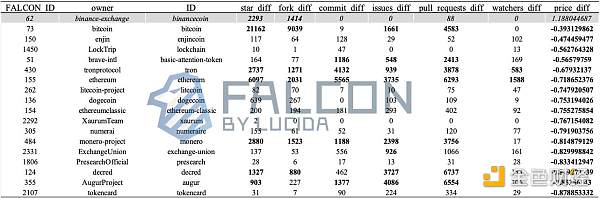

GitHub 數據六因子及幣價漲跌幅的描述統計:

第二輪牛市代幣數據相對集中,crypto 市場成熟度和景氣度提升。* 該區間 7 個統計量的標准偏差統計值與平均值較接近,與 2018-2020 年統計情況相比,該區間樣本數據分布較集中。結合市場實際情況分析,一方面是 2020 年代幣市場已經發展的較爲成熟,在 18 年興起的代幣在該區間都得到了一定的發展,其對應的基本面 GitHub 數據情況也普遍的有較大的增加。另一方面,隨着市場發展,該區間發幣的代幣數量大幅增加,隨着可參考樣本數量的增加,數據分布的集中度也進一步提升。

該區間幣價漲幅超過平均漲幅值(黑色加粗)的幣價及其對應的 GitHub 數據六因子的統計情況:

330 個數據幣價漲幅超過平均值的有 11 個,其中 GitHub 數據六因子超過平均值的有 5 個,佔比 45% 左右。初步推斷 GitHub 數據的增加與幣價上漲有一定的相關性,具體的相關性大小則在文中第三部分分析。

牛市中不漲反跌的項目,都是 Github 开發非常不活躍的

幣價異常值情況(牛市中幣價下跌):

在本周期的 330 個有效樣本中,有 28 個代幣價格卻逆勢下跌,反映了這 28 個代幣非常弱勢。同時,這些代幣對應的 GitHub 數據 90% 低於平均值且整體趨近於最小值。

第 3 輪熊市(2021.5 至今)GitHub 更活躍的項目對與熊市抗跌有一定的貢獻性,但其作用仍不會很大

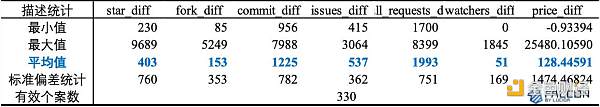

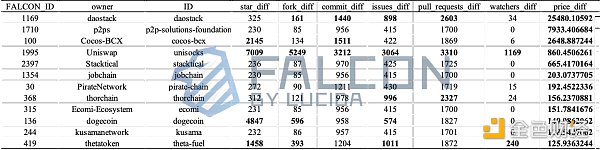

GitHub 數據六因子及幣價漲跌幅的描述統計:

以 star 因子爲排序,數量前 20 的代幣及其另外 6 個統計量的數據(黑色加粗爲超過平均值的代幣:

隨 crypto 市場進一步發展,第二輪熊市代幣數據反而較分散,推測與行業差距進一步分化有關。* 該區間 7 個統計量的標准偏差值與平均值相差較大,說明第二個熊市階段的代幣數據較分散。2021 年代幣市場仍然處於發展的蓬勃期,越來越多人湧入代幣市場,人們首先將目標鎖定於市場中發展較好且較爲成熟的代幣項目,此類代幣對應的 GitHub 關注度高達上萬次的統計量,但對於該時期新興的代幣,仍需要時間被大衆熟悉,所受關注度與开發程度自然也相對低很多。

結合 star 數據排名前 20 的代幣統計情況,發現 GitHub 數據六因子排名超過平均值的代幣在統計規律上有一定的相似性,推斷六因子之間有較高的相關性。同時發現,GitHub 數據六因子排名特別靠前的,都爲較成熟的代幣,發行時期基本都在 2015~2018 年,比如 bitcoin、ETH、dogecoin。

幣價異常值情況(熊市中幣價上漲):

596 個代幣數據中有 28 個異常,其中 GitHub 數據有一個因子以上超過平均值的代幣有 6 個,佔 28%。根據表格,推斷 GitHub 數據的增加對與熊市抗跌有一定的貢獻性,但其作用不會特別大。此類幣種能有如此強勢的價格優勢,主要由其他品類的因子決定。

如何量化 GitHub 因子與價格的相關性?我們會選用哪種系數來判斷?

在上文中,我們通過簡單的統計分析,發現 Github 的數據在牛熊周期中起到的作用是不同的。

那么我們該如何量化 Github 因子與價格的相關性呢?

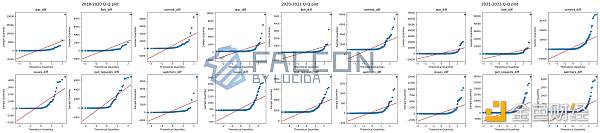

Q-Q 圖以樣本的分位數作爲橫坐標,以按照正態分布計算的相應分位點作爲縱坐標,把樣本表現爲直角坐標系的散點。如果數據集服從正態分布,則樣本點呈一條圍繞第一象限對角线的直线。服從正態分布的數據集利用 Pearson 相關性系數分析較合理,不服從正態分布的數據集利用 Spearman 相關性系數分析較合理。

三個區間的六因子 Q-Q 圖結果如下:

由表所知,三個區間 Star、Fork、Commit、Issues、Pull_requests、Watchers 六個因子的樣本點都不圍繞第一區間的對角线分布,即都不服從正態分布。六因子與代幣價格的相關性分析將基於 Spearman 系數的結果進行判斷。

第 1 輪熊市(2018.1-2020.3):受樣本量影響,GitHub 因子與幣價相關性有限

六因子與幣價漲幅的相關性表:

GitHub 數據的 5 個因子對於幣價在熊市的抗跌有正向作用。由表易得,star、fork、issues、pull_requests、watchers 與 price 的相關性系數值都在 0.260 左右,並都呈現出 0.05 水平的顯著性,統計學意義上表明 5 因子與幣價都具有正相關性。

該區間 commit 因子與幣價漲幅無顯著關系。commit 與幣價漲跌幅的相關系數值爲 -0.032,接近 0,並且 P 值爲 0.776>0.05,說明 commit 與 price 並沒有相關性。

star、fork、issues、pull_requests、watchers 與 price 的相關性結果符合我們前文的判斷,即有一定的正向作用,我們已知該相關性不會太高,但 0.260 程度的相關性對於我們後續研究代幣價格的走勢並構造相關因子策略有意義。commit 的結果與前文稍有不符,我們初步斷定爲是樣本數據有限的原因。在第二三個區間,我們搜集到了更多的代幣數據,將進一步考察 commit 與 price 的相關性。

第 2 輪牛市(2020.3-2021.5):GitHub 越活躍,幣價漲得越多

六因子與幣價漲幅的相關性表:

第二輪牛市,由於有效性樣本由 81 增加到 330,star、fork、commit、issues、pull_requests、watchers 六因子與 price 的相關性顯著增強,相關性在 0.322 附近,顯著高於第一個區間的相關性均值 0.260,且位於 0.01 水平的顯著性。其中 star、commit、watchers 因子與 price 的相關性高達 0.350。此區間六個因子都與 price 呈正向相關,似乎也印證了我們對於第一個區間 commit 與 price 呈負相關的推測,即樣本數據不夠多,受個別極端值影響。

第 2 輪熊市(2021.5 至今)GitHub 因子具有時效性!熊市中仍與幣價顯著相關,但不一定抗跌

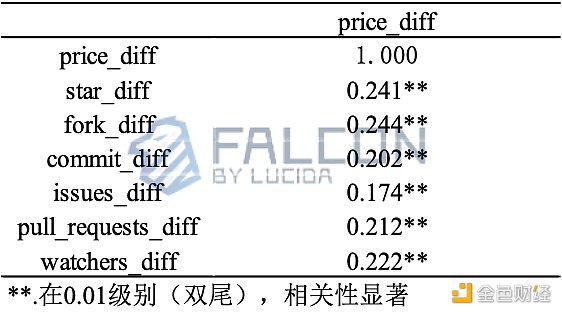

六因子與幣價漲幅的相關性表:

對於第三個區間,有效樣本數增加到 597 個,與第一個區間相比,star、fork、commit、issues、pull_requests、watchers 六因子與 price 的相關性增強,在 0.01 水平的顯著性條件下,相關性均值在 0.216,稍微高於第一個熊市的 0.205,但顯著弱於第二個區間所求相關性 0.322。

我們認爲,GitHub 數據的六因子都與幣價漲幅呈正相關,但具有一定的時效性!

即六因子在牛市中對於幣價的漲跌幅有更強的預測性和貢獻性,但在熊市裏則效用偏弱,熊市中的幣價更多受到其他因子大類的等影響(比如量價因子、市場情緒等另類因子等),GitHub 數據僅作爲基本面的一部分,發揮作用相對有限。

文章結論

通過上述內容,Falcon 對本文的結論做一個總結:

1、隨着 Crypto 市場的發展和行業开發者生態的繁榮,Github 數據與幣價的愈發呈現強烈的相關性。

2、從投資的角度上講,要投資 Github 开發活躍的項目,規避掉 Github 开發不活躍的項目。

3、牛市中,Github 越活躍的項目,漲幅越高;熊市中,Github 越活躍的項目,越抗跌。

4、Github 與幣價的相關性,在牛市顯著高於熊市。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。