作者:Lucas Kiely,Cointelegraph;編譯:松雪,金色財經

美聯儲公开市場委員會9月份的利率決定完全在意料之中,FOMC維持利率在5.25%至5.5%的水平。 正如預期的那樣,委員會表示今年可能會再次加息,主席傑羅姆·鮑威爾(Jerome Powell)像往常一樣在 9 月 20 日的新聞發布會上堅稱,讓通脹回到美聯儲 2% 目標的工作“不可能” 完成了。”

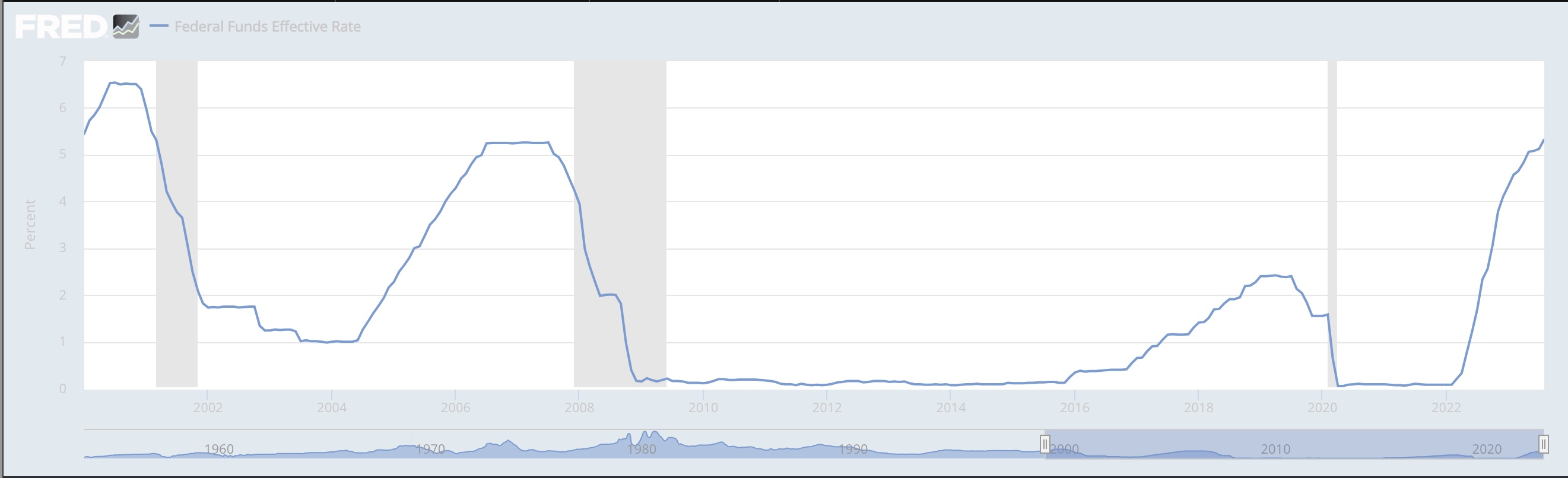

然而,更令人驚訝的是,美聯儲上調了對聯邦基金利率的長期預測,他們現在認爲到 2024 年底聯邦基金利率將達到 5.1%,高於 6 月份預測的 4.6%。 到 2025 年底降至 3.9%,到 2026 年底降至 2.9%。這些數字明顯高於之前的預測,表明美國利率將出現“長期走高”的局面,而這是很多市場參與者沒有預料到的。

因此,我們看到市場小幅回調,消息公布後不久,標准普爾 500 指數下跌 0.80%,納斯達克指數緊隨其後,下跌 1.28%——這些指數整體大幅下跌。 加密貨幣市場也做出負面反應,鮑威爾結束新聞發布會後不久,比特幣跌破 27,000 美元,以太坊下跌近 2%,至略高於 1,600 美元。

最終,數據顯示美國經濟正在回到2008-09年金融危機之前從未見過的狀態,即經濟增長和通脹保持相對一致。 在這個舊世界,美國三年平均利率約爲 4% 並不令人意外,年通脹率超過 2% 也不會令人意外。

問題在於,投資者已經沉迷於央行向我們的經濟體快速注入免費資金以應對同時發生的危機。 作爲投資者,我們現在的心態是,強勁的經濟增長和穩定的通脹被解讀爲壞消息——加密貨幣市場似乎也有同樣的感覺。 考慮到比特幣是在金融危機期間爲了直接批評美聯儲、英格蘭銀行和其他機構的寬松貨幣政策決定而創立的,這一點尤其有趣。

2000 年 1 月至 2023 年 8 月的聯邦基金利率。資料來源:美國聯邦儲備系統理事會。

現在看來顯而易見的是,我們不能依賴央行來提供我們的投資指令。 相反,我們必須更加密切地關注公司的實際健康狀況以及他們向客戶提供的產品和服務。 在加密世界中,我們必須仔細關注加密生態系統的可行性,以及它作爲替代或補充金融市場可以爲用戶提供什么。

當然,從中短期來看,這意味着我們都將等待美國證券交易委員會對其桌上堆積如山的比特幣現貨 ETF 申請做出裁決。

富蘭克林鄧普頓(Franklin Templeton)是美國歷史最悠久的資產管理公司之一,它與貝萊德(BlackRock)、富達(Fidelity)、景順(Invesco)等公司一起競相爲全球最大的加密貨幣推出大衆市場基金。 如果其中一項獲得批准,這確實將標志着比特幣躋身全球資產名人堂,我們可以預期加密貨幣將加入世界各地的投資組合,作爲即將到來的牛市的另類投資。

如果美國證券交易委員會保持原樣,不批准任何這些申請,比特幣和其他加密貨幣將仍然是邊際資產。 這並不意味着他們不會找到新的價格驅動因素並回到之前的歷史高點。 但在這個問題以某種方式得到解決之前,我們肯定不會在加密市場看到太多行動。

同樣,聯邦公开市場委員會的決定和鮑威爾的評論表明,在可預見的未來,我們也不會看到宏觀經濟方面出現太多令人興奮的情況。 但如果美國和全球經濟確實回歸到舊常態(這對於 40 歲以下的投資者來說是一個陌生的領域),那么它很可能正是世界乃至加密貨幣市場所需要的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。