編譯:GaryMa 吳說區塊鏈

美國市場參與者對積累更多財富的旅程並不那么耐心。在我們永無止境地尋找下一個牛市時,我們經常會問自己:“我們到了嗎?” 而在加密貨幣市場中,我們經常會問自己,我們錢包裏持有的垃圾幣什么時候能再次接近 2021 年 11 月的高點。

更精明的交易者正在尋找可能表明牛市臨近的領先指標,目標是確定何時全力投入加密貨幣市場。就像一只巴甫洛夫狗一樣,我們被我們的央行主人訓練得每當他們降息或大量印鈔以擴大資產負債表時就买入金融資產。我們將所有注意力都放在這些騙子的每一句話上,希望他們會提供驅動風險資產回報的免費資金。

美聯儲資產負債表(白色)和比特幣(黃色),初始指數值爲 100

在美聯儲大規模印鈔潮中,比特幣的表現超過了美聯儲的資產負債表增長 129%,證實了我們根據美聯儲主席鮑威爾這位錯誤的預言家的宣言進行投資的條件反射一直相當賺錢。

自從 2022 年 3 月美聯儲开始加息以來,一群宏觀經濟分析師一直試圖猜測美聯儲何時會停止。我向讀者呈現了一系列我認爲美聯儲加息周期最終將導致某種需要它們降息並擴大資產負債表的金融災難的原因。

今年 3 月 10 日,硅谷銀行和 Signature 銀行在美聯儲的政策下出現了嚴重的資產負債表問題。到當時周日晚上,很明顯這些銀行已經無望,除非美聯儲和美國財政部真的想要踐行自由市場資本主義的價值觀,讓一家管理不善的傳統金融公司破產,否則某種形式的紓困是在即的。不出所料,美聯儲和財政部幹預了,並以銀行期限融資計劃(Bank Term Funding Program,BTFP)的形式提供了一種紓困措施。BTFP 爲美國銀行體系提供了無限的生機,銀行可以將它們手中的垃圾美國國債交給美聯儲,然後獲得新的美元作爲回報。然後,這些美元被提供給存款人,而存款人選擇逃跑,因爲貨幣市場基金(MMF)提供了超過 5% 的利息,而銀行存款的利率接近於 0%。

這是關鍵時刻。我和許多其他人相信美聯儲肯定已經停止加息。美聯儲的真正頭等大事是保護銀行和其他金融機構免於失敗,而在整個金融部門蔓延的水下債券腐爛威脅着整個體系。似乎美聯儲唯一的選擇就是降息,恢復美國銀行體系的健康,然後看着比特幣迅速漲至 7 萬美元。

但事實並非如此。相反,美聯儲從 3 月至今又加息了三次。

當你的預測一直錯誤時,是時候重新審視你所認爲的事實,並探討一些 “如果我繼續錯誤” 的情景。在這種情況下,這意味着开始思考我的投資組合是否能夠在美聯儲繼續加息的情況下生存下來。

上周,我在韓國區塊鏈周會議上發表了主題演講,探討了如果美聯儲和其他主要央行繼續加息,比特幣是否仍然能夠上漲的問題。對於那些沒有在現場的人,或者認爲我在某些概念上進展太快的人,這是一篇探討這個問題的短文。

如果?

如果美國不會衰退呢?

如果通貨膨脹不下降呢?

如果美國金融體系不會崩潰呢?

如果這些都成立,那么我們可以預期美聯儲和其他主要央行不會降息,而是會進一步加息。

過去和現在的實際收益率

實際收益率是什么?實際收益率是一個相當模糊的概念,定義因人而異。我的(略微簡化的)定義是,如果我借錢給政府,我至少應該得到一個與名義國內生產總值(GDP)增長率相匹配的回報。如果我得到的回報少於這個數值,政府就是以犧牲我爲代價來獲利的。

顯然,政府希望以低於其債務所產生的經濟價值的利率籌資。使用金融壓制確保名義 GDP 增長率高於債券收益率一直是自二战結束以來所有最成功的出口導向型亞洲經濟體的政策。自二战結束以來,日本、韓國等都使用了這種策略,以出口方式擺脫其國家在一战結束後經歷的破壞。政府必須使用其銀行體系來實施這種類型的金融壓制。銀行被指示向存款人提供低利率。然後,政府出台限制措施,阻止他們將資金轉移出體系。然後,銀行被告知以低利率向國家支持或與政府有關聯的大型重工企業放貸。

存款利率 < 企業貸款利率 < 名義 GDP 增長率

其結果是這些需要大量資本支出的工業公司獲得了廉價融資,以快速建設現代制造基地。然後,政府利用這些制造基地積累主權財富,這些財富被再投資於美國國債和其他以美元計價的金融資產。據說在經濟困難時可以動用這些資金。尋常百姓都可以得到高薪的藍領制造工作,這些工作終身保障。與他們之前的農業農民生活相比,那個時候他們的生活水平十分艱苦,而現在他們在大公司工作,享有全套福利,每天工作八小時。這對他們來說是一次重大改進。

實際收益率=政府債券收益率-名義 GDP 增長

這種金融壓制策略只有在資金無法離开銀行體系時才奏效。這就是爲什么韓國等都有封閉的資本账戶。或者在日本的情況下,政府幾乎不可能讓外國金融公司宣傳或接受日本儲戶,結果,普通的日本投資者被困在與日本銀行合作,收益爲負實際收益的境地。然而,在當前的數字時代,這種策略變得更難執行,特別是考慮到像比特幣這樣的替代的、去中心化的金融系統的崛起。當實際收益長期爲負時,存款人現在可以在大門關閉前離开(或者至少他們認爲可以)。

讓我們看看美國從 2022 年开始一直到現在的實際收益率。

美國兩年期國債收益率減去美國名義 GDP 增長率

我使用 2 年期美國國債收益率來代表政府債券利率,因爲這是跟蹤短期利率的最流行和最流動的工具。正如你所看到的,當美聯儲在 2022 年 3 月开始加息時,實際利率確實爲負。盡管美聯儲以史無前例的速度提高了利率,但現實利率現在僅僅是微弱的正數。如果你用 10 年期或 30 年期的收益率代替 2 年期,實際利率仍然爲負。這就是爲什么用自己的錢購买長期債券是愚蠢的。機構仍然這樣做,因爲當你是一個代表他人玩耍並因爲智力和能力一般時賺取豐厚管理費的受托人時,財務責任就不復存在。

當我考慮上面的圖表時,我的下一個問題是:“未來我們可以期望實際收益是什么樣的呢?”亞特蘭大聯邦儲備銀行發布了一個“GDPNow”預測,這是對當前季度實際 GDP 增長的即時估算。截至 9 月 8 日,美聯儲預測第三季度的增長將是令人難以置信的巨大,達到 5.7%。爲了得出名義增長率,我又加了 3.7%,這是我通過查看過去六個季度名義增長與實際增長之間的平均差異計算出來的。

GDP 現在實際增長了 5.7% + GDP 平減指數增長了 3.7% = 第三季度名義 GDP 增長了 9.4%

預測的第三季度實際收益率 = 2 年期美國國債收益率 5% - 第三季度名義 GDP 增長 9.4% = -4.4% 的實際收益率

這到底是怎么回事!傳統經濟學說,當美聯儲加息時,信貸敏感性非常高的經濟體中的增長將放緩。常識告訴我們,在這種情況下,名義 GDP 增長應該下降,實際利率應該上升。但事實並非如此。

讓我們來看看爲什么。

沒錢就沒甜蜜

政府通過徵稅來賺錢,然後花在各種事情上。如果支出大於稅收收入,那么他們將發行債務來資助赤字。

美國的主要出口品是金融。因此,政府從股票和債券市場上賺取了大量資本收益稅收入。

2020 年至 2021 年的疫情牛市從富人那裏獲得了大量的稅收。然而,從 2022 年初开始,美聯儲开始加息。更高的利率對金融資產市場造成了迅速的衝擊。這是爲什么像 Sam Bankman-Fried 這樣的好人騙子和像 Su Zhu 和 Kyle Davies 這樣的加密創業者倒下的主要原因。

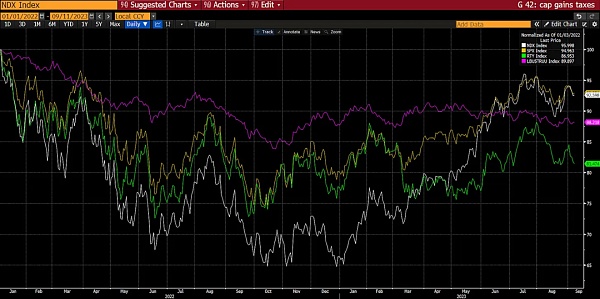

以下是從 2022 年开始到現在,標普 500 指數(黃色)、納斯達克 100 指數(白色)、羅素 2000 指數(綠色)和彭博美國綜合總回報債券指數(品紅色)的回報,以 100 爲基准的圖表。

正如你所看到的,從 2022 年初以來,沒有人賺錢。因此,資本利得稅的收入急劇下降。美國國會預算辦公室估計,在 2021 年,實現的資本利得佔 GDP 的比例約爲 9%。隨着美聯儲着手打擊通脹,這些稅收迅速減少。

“來自美國國內稅務局(IRS)的數據處理顯示,2021 年實現的收益大幅增加,根據 CBO 的估算,佔 GDP 的比例達到了 8.7%,是 40 多年來的最高水平。”

此外,請記住,任何政治家的頭等大事就是連任。老一代的“嬰兒潮”一直在承諾提供相對免費的醫療保健,而美國普通公衆喜歡以每人能源消耗量遠高於世界其他地方的水平進行能源消費。鑑於這兩個事實,可以肯定地假設,競選時提出削減醫療保健支出和/或國防預算的政治家將不會連任。相反,隨着人口老齡化和世界變得更加多極化,政府將繼續在這兩個領域增加支出。如果支出增加而收入下降,赤字必然上升。由於 GDP 只是經濟活動的一個快照,所以當政府花錢時,它在定義上增加了 GDP - 無論支出是否真正具有生產力。

美國政府赤字佔名義 GDP 的百分比

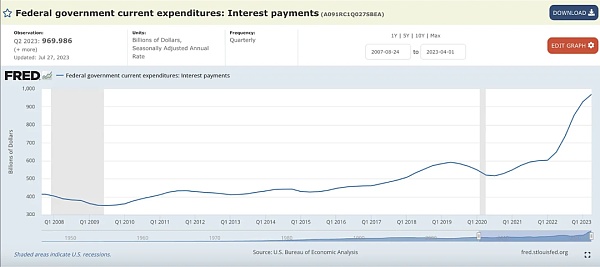

上升的赤字必須通過出售更多債券來融資。到年底,美國財政部必須出售額外 1.85 萬億美元的債券,以償還舊債務並彌補預算赤字。此外,除了必須發行這些債券之外,美聯儲還在加息 ,這進一步增加了美國財政部必須支付的利息金額。

截至第二季度末,美國財政部每年在償還債務持有人的利息支付上花費了 1 萬億美元。鑑於大部分財富集中在前 10% 的家庭中(這意味着這些家庭持有大部分政府債務),美國財政部實際上是以利息支付的形式向富人分發福利。

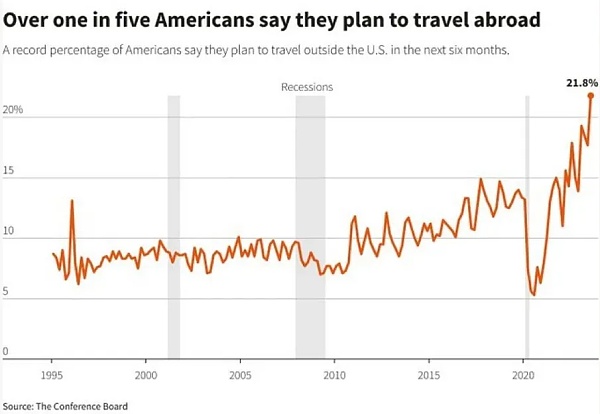

當貴族們已經積累了足夠的錢來支付生活中最重要的部分(住房和食物)時,他們會購买什么?他們會花錢購买服務。美國經濟的大約 77% 是與服務相關的。總結一下:當利率上升時,政府向富人支付更多的利息,富人通過利息收入消費更多的服務,GDP 進一步增長。

圈子的互相吹捧

讓我們把這一切綜合起來,逐步瀏覽一下,看看美聯儲加息如何增加名義 GDP,從而產生更多的美聯儲貨幣緊縮。

美聯儲必須加息來打擊通貨膨脹。

我永遠不會厭倦這張照片。鮑威爾看起來像個傻瓜,而拜登則用筆指着他,指示美聯儲應對通貨膨脹。

金融資產價格下跌,然後稅收也下降。

除了一些傑出的科技股票如 Nvidia 之外,大多數制造實物產品的公司都因信貸成本上升和信貸供應下降而陷入困境,這反過來使它們的股價下跌。就全球最大的資產市場而言,債券有望在總回報基礎上連續第二年虧損。在更廣泛的股票和債券市場仍低於 2021 年高點的情況下,政府的資本利得稅收入急劇下降。

在稅收收入下降的同時,政府支出增加,赤字也增加,導致更高的赤字。政府开支越多,赤字就越大。如果更多的支出=更高的赤字,並且更多的支出也=更高的名義 GDP 增長,那么從邏輯上講,更高的赤字=更高的名義 GDP 增長。

由於高利率,美國財政部必須以更高的利率發行更多的債券。

富有的儲戶二十多年來沒有這么多的利息收入。

富人會用他們的利息收入消費更多的服務,這進一步推動了名義 GDP 增長。

美國 GDP 的大約 77% 由服務業組成。

通貨膨脹變得頑固,因爲名義 GDP 增長>政府債券收益率。

更高的債券收益率沒有抑制美國政府支出,因爲美國政府從這種情況中淨獲利。當政府以低於債務增長所產生的增長速度的利率資助自己時,債務與 GDP 的比率實際上會下降。這與美國政府在二战後爲償還國內巨額战爭債務而採取的政策完全相同。

美聯儲必須加息來打擊通貨膨脹。

隨着 GDP 增長繼續超過債券收益率,通貨膨脹將從當前“低迷”的水平上升,並保持在高位。只要通貨膨脹遠高於美聯儲的 2% 目標,他們就必須繼續加息。

致命的弱點

鮑威爾先生只要市場愿意接受低於名義 GDP 增長的利率,就可以繼續加息。但是,中本聰先生給世界帶來了一種替代金融系統,其中包括一種固定供應的貨幣和一種去中心化的、幾乎即時的支付網絡,稱爲比特幣。銀行面臨了前所未有的競爭。(當然,以前你可以把錢從銀行取出來买金,但在日常生活中使用沉重的金子是不切實際的。)

如果市場要求至少獲得 9.4% 的收益率(等於預測的名義 GDP 增長率)的美國國債,那么局勢將會翻轉。那么,美聯儲必須要么禁止銀行允許資金轉移到提供實物加密貨幣的數字金融科技公司,要么必須重新啓動量化寬松(又稱印鈔)並購买債券,以確保其收益低於名義 GDP 增長。我將繼續提醒您,購买 ETF 並不會使您的資金脫離傳統金融體系。唯一的逃生出路是購买比特幣並將其提取到您自己的錢包,您將持有私鑰。

可以合理地假設當有像比特幣這樣的金融逃生通道時,市場會厭倦將利潤交給政府。但在本分析的其余部分中,我將假設美聯儲將能夠繼續加息的道路,而不會有太多資金逃離美國銀行體系。

金融氣候的變化

我們被教育要相信,當利率上升時,比特幣、股票、黃金等風險金融資產的價格應該下跌。但是,由於政府一直在繼續其支出狂歡並推高了 GDP,人們似乎在看似有價值的約 5% 政府債券上賺取的實際收益可能實際上更接近於 -4%——這意味着風險資產對投資者仍然是非常有吸引力的選擇。

投資者尋求實際收益率的正回報,催生了比特幣牛市,這在 2022 年 3 月 10 日那個命運攸關的周末正式开始。自那時以來,比特幣價格上漲了近 29%。盡管價格曾多次測試 30,000 美元並未能突破,但比特幣仍然交易在其銀行補貼前的 20,000 美元的水平上。

市場正在悄悄告訴我們,如果美聯儲繼續加息,實際利率將會更加負面,並且將保持這種狀態可見的未來。如果情況不是這樣,那么比特幣不應該在 16,000 美元附近徘徊嗎?之所以我們沒有達到 70,000 美元,是因爲每個人都專注於名義聯邦基准利率,而不是與美國高得驚人的名義 GDP 增長相比的實際利率。但是,這些信息正在通過華盛頓郵報等各種主流媒體政府宣傳喉舌慢慢傳播出去:

弗爾曼說:“在失業率低的經濟體中看到這一點確實令人震驚。從來沒有發生過這樣的事情。一種良好而強大的經濟,沒有新的緊急支出——但是赤字如此之大。它在一年之內如此之大,使你認爲一定有一些奇怪的怪事正在發生。”

隨着人們越來越清楚,即使在短期名義利率爲 5.5% 的情況下,持有債券是一種傻瓜遊戲,邊緣資本將开始尋求硬核金融資產。某些資產,如比特幣、大型科技/人工智能股票、富有生產力的農田等,將繼續上漲,並使大多數金融分析專家(實際上他們只是普通的智力和能力平平的受托人,卻可以因爲使用他人的資金而獲得豐厚的管理費)感到困惑。他們不明白比特幣爲什么能夠堅挺,因爲他們看到的是由美聯儲購买資產控制的操縱市場,如通貨膨脹保值國債(TIPS)的收益率——它們(似乎)是正的並且正在上升。

撇开我們肯定會在主流金融新聞中讀到的錯誤分析,我相信我已經證明了即使美聯儲不得不繼續加息,比特幣也能夠生存下來。這讓我感到安心,因爲盡管我仍然認爲基本情景是美聯儲被迫將利率降至接近零並重新啓動 QE 印鈔機,但即使我錯了,我仍然相信加密貨幣可以大幅上漲。

比特幣與美聯儲政策之間具有如此積極的凸性關系的原因在於,債務佔 GDP 的比例非常高,傳統的經濟關系已經崩潰。這類似於將水的溫度升至 100 攝氏度時,它將一直保持液體狀態,直到突然沸騰,變成氣體。在極端情況下,事情變得非线性——有時是二元的。

美國和全球經濟正處於如此極端的狀態。央行和政府正在試圖利用昔日的經濟理論來應對當今的新情況;與此同時,360% 的全球債務佔 GDP 比率正在創造出需要重新思考資產之間相關性的逆向情況。

的確,教一只老狗新把戲是可能的,但前提是這只狗必須有意愿學習。我們所容忍的那些以我們的名義統治的無賴們並沒有這樣的愿望去學習。因此,中本聰大師將以強大的比特幣來懲罰他們。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。