作者:Martin Young,Cointelegraph;編譯:松雪,金色財經

標准普爾全球分析師表示,與美元掛鉤的穩定幣也不能幸免於脫鉤,但 Circle 的 USD Coin 和 MakerDAO 的 Dai 等穩定幣比其他穩定幣更容易脫鉤。

Cristina Polizu 博士、Anoop Garg 和 Miguel de la Mata 9 月份發表的研究論文深入研究了五種領先穩定幣的估值和脫鉤情況:Tether (USDT)、Binance USD、Paxos (USDP)、USDC 和 DAI。

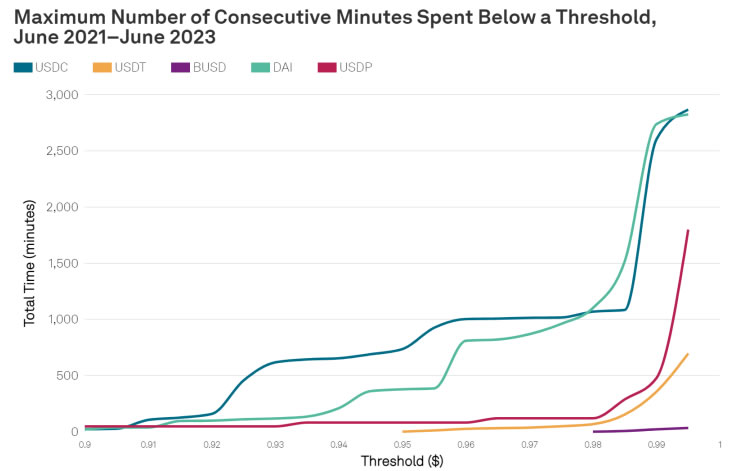

分析顯示,過去兩年,USDC 和 DAI 低於 1 美元的時間比 USDT 和 BUSD 更長。 在最長、最深的脫鉤事件中,USDC 的價格低於 0.90 美元達 23 分鐘,DAI 的價格低於 0.90 美元達 20 分鐘。

然而,USDT 僅跌破 0.95 美元一分鐘,而 BUSD 的價格在 2021 年 6 月至 2023 年 6 月期間根本沒有跌破 0.975 美元。

穩定幣隨時間脫鉤。 資料來源:標普全球

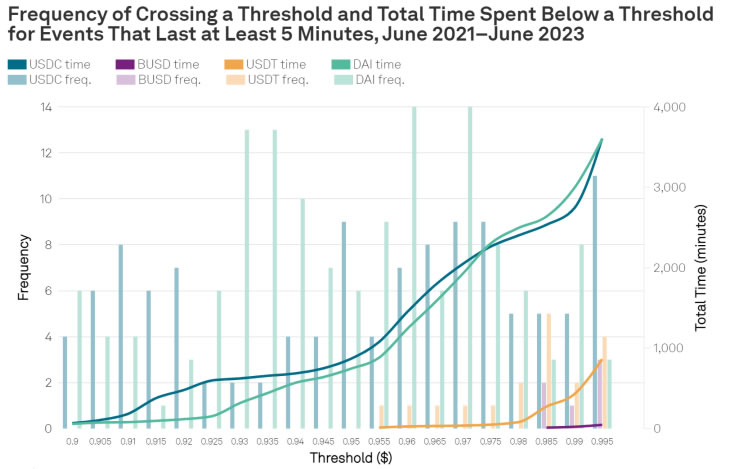

此外,兩年期間 USDC 和 DAI 脫鉤的頻率遠高於 USDT 和 BUSD。

研究人員指出,一分鐘的脫鉤事件“可以歸因於噪音”,特別是對於接近 1 美元的閾值。 較長的脫鉤事件被認爲“更有意義”,但結果仍然有利於 USDT 而非 USDC。

穩定幣脫鉤的頻率。 資料來源:標普全球

由於硅谷銀行倒閉,USDC 在 2023 年 3 月跌至 0.87 美元。 USDC 發行人 Circle 當時的 400 億美元 USDC 儲備中有 33 億美元存放在 SVB。

MakerDAO 是當時穩定幣的最大持有者之一,擁有超過 31 億美元的儲備來抵押 DAI,而 DAI 也已脫鉤。

Cristina Polizu 博士及其同事總結道:“維持掛鉤和穩定機制需要良好的治理、充足的抵押品和儲備以及流動性、市場信心和採用。”

Tether 多年來一直受到主流媒體 FUD 的困擾,但調查結果表明,同期 USDT 比其競爭對手 USDC 更穩定。

此外,USDT的供應量自年初以來增長了25%,達到830億,使其穩定幣市場份額達到67%。 這在很大程度上是以 Circle 爲代價的,同期 USDC 供應量減少了 41.5%,市場份額下降至 21%。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。