作者:KODI;來源:Espresso;編譯:深潮 TechFlow

當連 Vitalik 都开始賣出時,你就知道熊市確實很糟糕。

上周,以太坊(ETH)的聯合創始人賣出了大約 58 萬美元的持倉。

但事情並不止於此。首先,他賣出的並不是 ETH,而是 MakerDAO 的治理代幣 MKR。

原因?

因爲 Maker 聯合創始人 Rune Christensen 最近在加密社區引起了轟動。

我們知道 Maker 的團隊一直在考慮推出自己的鏈,作爲他們的 Endgame 計劃的最後一步。

然而,沒有人預料到,包括我在內,Rune 沒有選擇以太坊上的 L2,Maker 選擇的底層基礎設施竟然是分叉 Solana。

這個最新的引人注目的想法對於 Rune 來說並不罕見。沒有人知道 Rune 的意圖和行動。但這是挑釁性的,它引起了人們的關注。

別誤會,我喜歡 Solana,並歡迎更多項目在那裏推出新的鏈。

但這個決定有點令人驚訝,考慮到還有整個生態系統可能更適合的選擇。

事實上,Rune 甚至表示他也考慮過 Cosmos(ATOM)這個網絡。

他之所以選擇 Solana,主要是因爲“Cosmos 的核心並不是圍繞效率構建的……它的維護和性能保持的成本更高”。

Solana 的設計理念是硬件容量呈指數級提升,區塊鏈應該與硬件一起擴展。隨着硬件性能的提升,Solana 也會相應提升。因此,Solana 在效率和性能方面始終更優於 Cosmos。

然而,Cosmos 在構建 AppChains 方面享有其他優勢,其他生態系統無法比擬。

Cosmos 的優勢

Cosmos 的目標是建立一個互連的區塊鏈網絡。該網絡由 CometBFT(之前的 Tendermint)、Inter-Blockchain Communication 協議(IBC)和 Cosmos SDK 組成。

CometBFT 是節點就網絡達成一致的共識算法。雖然現在可能不是最先進的技術,但它仍然是加密貨幣領域最廣泛使用的共識算法,甚至包括一些非 Cosmos 鏈,如幣安智能鏈。因此,它經過了充分的實战檢驗。

而且它仍然可以發揮出良好的性能。專注於交易的 Cosmos 鏈 Sei 剛剛以每秒 2 萬筆交易的速度和 50 毫秒的最終確認時間推出。相比之下,Solana 是最快的鏈之一,最大每秒交易量爲 1 萬筆,最終確認時間爲 2.5 秒。

但 Cosmos SDK 和 IBC 可能是最重要的功能。

IBC 可以說是一項革命性的技術。

如果你曾經嘗試過從以太坊進入 L2(如 Arbitrum Optimism),你就會知道你需要將資產從主網跨鏈到 L2 以進行交易。

但跨鏈橋依賴於中心化的驗證者,他們必須“尊重”資產轉移。如果被攻擊,這些驗證者會使資金面臨風險,就像 Wormhole、Nomad 等漏洞利用案例中所看到的那樣。

構建安全的橋接非常困難。難怪在 rekt (負面事件)排行榜上,前五名的黑客攻擊中有四個與跨鏈橋相關。

IBC 摒棄了所有這些問題。IBC 消息是無需信任的,也就是說,不需要信任中間人才能使其正常工作。IBC 協議本身處理跨鏈消息的驗證。

這樣,你就可以簡單地在不同的區塊鏈之間建立通信渠道。

與此同時,Cosmos SDK 可以輕松快速地定制適合你應用需求的區塊鏈。它有各種模塊,每個模塊處理特定的領域(如治理或 IBC 連接)。

這意味着开發者在想要推出新鏈時不必每次都重新發明輪子。他們可以專注於核心應用邏輯,而 SDK 在後台處理繁重的工作。

那么,當以太坊仍然是最受歡迎的 DeFi 鏈時,Maker 爲什么需要在 Cosmos(或 Solana)上構建新鏈呢?

原來,這也是問題的一部分。

負擔沉重

數據清楚地顯示:以太坊仍然佔據加密貨幣的主導地位。它的 DeFi 生態系統在 TVL、穩定幣和整體生態活動方面主導着區塊鏈領域。

在以太坊上鎖定的總價值超過 210 億美元,如果計算所有以太坊的 L2 和 Rollup,這個數字將超過 240 億美元。這遠遠超過其他任何鏈,包括幣安智能鏈(55 億美元)、Polygon(7.7 億美元)或 Avalanche(5 億美元)。

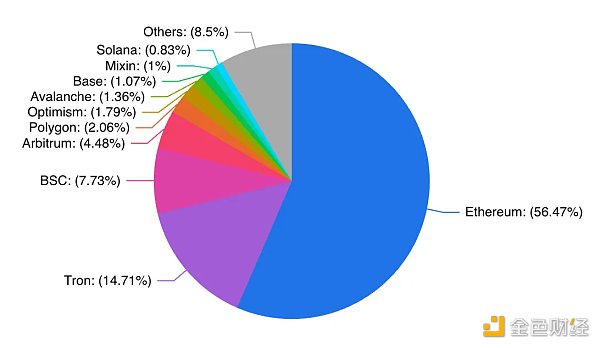

此外,以太坊在穩定幣市場上佔據主導地位,結算的穩定幣總額超過 690 億美元,佔穩定幣市值總額 1300 億美元的一半以上。唯一接近的鏈是波場,其結算的穩定幣總額爲 440 億美元,其中 92%是泰達幣(USDT)。

這鞏固了以太坊作爲加密資產的清算層的地位。

但是所有這些活動也帶來了問題。擁堵、Gas 費和可擴展性限制等挑战阻礙了以太坊用戶體驗的提升,尤其是在不斷增加應用程序的情況下。

爲了在單個鏈上容納盡可能多的應用程序並保持其功能性,我們需要通過 Rollup、跨鏈橋、狀態通道等方式對其進行擴展。正如我們在以太坊上所看到的那樣,這並不容易。

這就是 Cosmos 的用武之地。

Cosmos 是圍繞 AppChain 論題構建的。其核心問題是:與其嘗試將所有應用程序放入單個區塊鏈中,爲什么每個應用程序不構建自己的鏈呢?

Cosmos 認爲應用程序應該形成衆多鏈,每個鏈專門設計用於托管該應用程序,並且所有鏈應通過共享的通信標准進行連接。

讓 Cosmos 處理枯燥和困難的部分(邏輯處理、安全性、治理)可以使您在以太坊上提供真正出色的產品體驗。

一個項目可以利用以太坊的網絡效應和更高的資本化,同時使用 Cosmos 進行後端邏輯、與其他 IBC 鏈的互操作性、更快的交易等。

這是未來我們可能會看到更多的組合。Cosmos 鏈作爲以太坊的“協處理器”,激活以太坊上的闲置流動性,降低成本並自動化交易。

而且,已經有一個項目實現了 Rune 的愿景,在以太坊上推出產品,同時將後端放在一個獨立的鏈上。

兩全其美

Sommelier Finance 是一個建立在 Cosmos 區塊鏈上的協議,旨在擴展基於以太坊的去中心化金融的能力。

由於以太坊的 Gas 費比一瓶 Dom Pérignon 香檳還要昂貴,Sommelier 尋求爲資金較小投資者打开機會。

該項目目前提供兩項主要服務——流動性挖礦和算法交易策略。對於用戶來說,只需選擇其中一項,將資金鎖定在保險庫中,然後看着您親愛的加密資產逐漸增長。

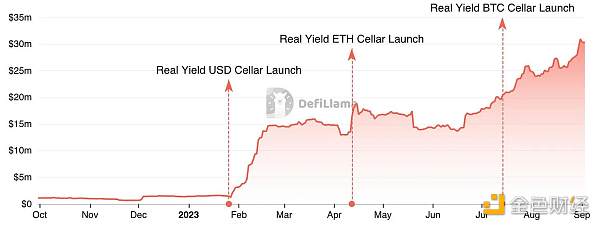

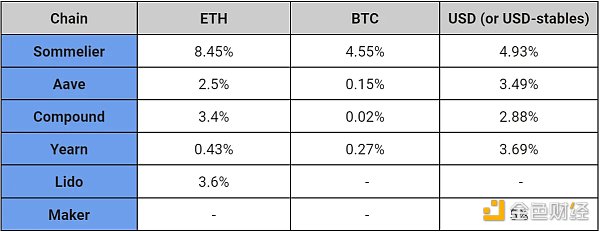

算法交易保險庫一开始就有一些資金流入,但直到主要收益保險庫到來,總鎖定價值(TVL)才爆發增長。這並不奇怪。以下是 Sommelier 的“真實收益策略”與藍籌 DeFi 協議的比較:

除了 Maker 之外,Sommelier 對 ETH、BTC 和穩定幣的收益完勝任何藍籌協議。即使是 Maker 對 DAI 的 5%收益也只是爲了吸引 TVL 而採取的臨時措施,將在未來幾周內降至 3.19%。

要獲得更高的收益,唯一的辦法就是參與風險更高、更奇特的收益策略,比如賣出認購期權或提供流動性(這會帶來潛在損失)。

因此,毫不奇怪 Sommelier 的收益保險庫主導了其總鎖定價值,其中鎖定了超過 3000 萬美元,而算法交易保險庫中只有 20 萬美元。

那么 Sommelier 的祕密武器是什么呢?

一個優勢是它的策略是在鏈下運行的,這使得資源密集型算法能夠在保護隱私的同時運行。

但我認爲它的主要優勢在於能夠利用以太坊和 Cosmos 之長。

Cosmos 後端提供了一個主權基礎,處理治理、安全和跨鏈通信。這通過減少以太坊主網交易來降低費用。與此同時,面向用戶的前端利用了以太坊充滿活力的生態系統。

如果更多开發者意識到這些網絡之間的協同效應,我們可能會看到一批創新的、基於 Cosmos 的應用程序湧現出來,它們將以以太坊作爲與用戶互動的窗口。就像流動性質押可以爲 Cosmos 注入急需的流動性一樣,以太坊-Cosmos 混合產品也可以爲這個生態系統注入新的活力。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。