作者:Ding HAN, Alice Kohn, Glassnode;來源:glassnode

摘要

在過去的幾周內,由於特定事件的影響,數字資產市場的波動性加大,與此同時,顯著的資金外流跡象也隨之出現。

衍生品市場表現出流動性的持續流出,特別是在ETH期貨上,這意味着資本正在從風險曲线的高點轉向相對安全的位置。

我們仔細研究了Uniswap流動性池與期權市場之間的諸多相似之處,從中解讀流動性提供者對於波動和價格的看法。

數字資產市場覺醒

最近幾周,數字資產市場從歷史上輕微的波動期中蘇醒。這主要是由以下兩大關鍵事件造成的:

8月17日的閃電崩盤 BTC和ETH分別下跌了-11%和-13%。

8月29日,灰度勝訴美國證券交易委員會(SEC)的消息推高了價格,但在接下來的三天裏,之前的漲幅全被回吐。

目前,BTC和ETH的現貨價格正圍繞8月份的低點徘徊。

實時圖表

實時圖表

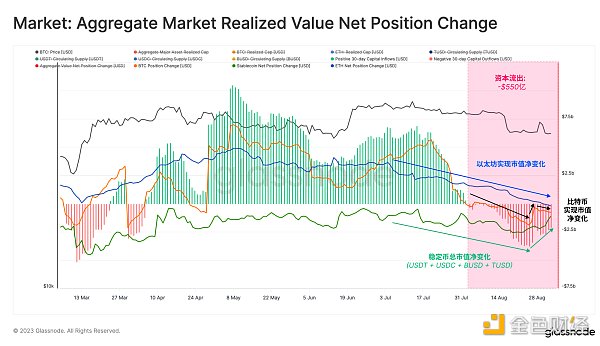

"已實現價值總量"是一個關鍵指標,用於追蹤流入該行業的資本總額。這一指標結合了:

兩大主流幣BTC和ETH的已實現市值

以及五大主流穩定幣 USDT、USDC、BUSD、DAI 和 TUSD 的供應量。

由此可見,早在這兩大事件發生之前,市場在8月初就已經進入了資本外流的階段。整個8月份,大約有550億美元的資本從數字貨幣領域撤離,

主要是BTC、ETH及穩定幣的外流所致。

實時工作台圖表

實時工作台圖表

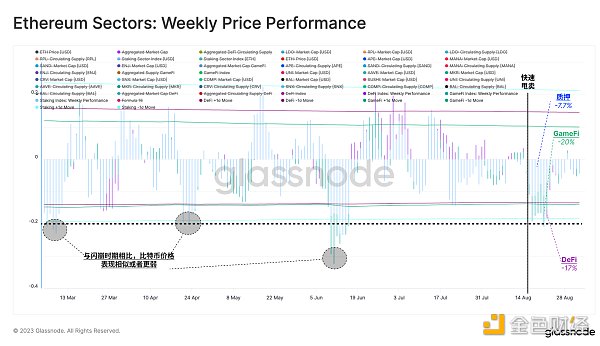

在以太坊生態系統中,DeFi、GameFi 和 Staking 板塊的指數表現差異明顯。每個指數都是根據該行業 "藍籌 "代幣的平均供應加權價格構建的。

我們可以看到,與主要代幣相比,DeFi 和 GameFi 代幣的表現相對較差(-17%)和(-20%),而流動性質押代幣的表現稍好一些(-7.7%)。不過,與3月、4月和6月的跌勢相比,此次價格下行的幅度並不大。

實時高級圖表

實時高級圖表

衍生品市場風險偏好下降

2021-23年周期的關鍵發展之一是衍生品市場的成熟,尤其是BTC和ETH。衍生品市場對這些資產的定價方式可以提供有關市場情緒和定位的信息。

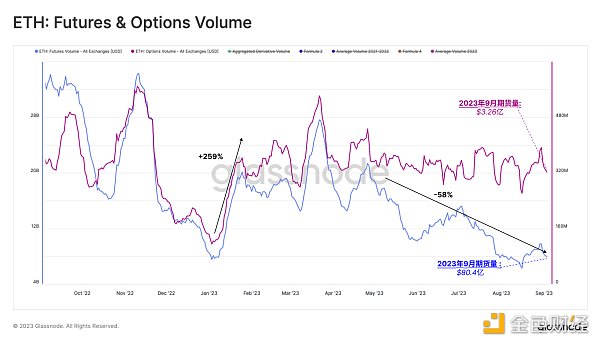

2023年以太坊期貨和期權市場的總體活動明顯低於2021年和2022年的水平。這兩個市場的日均交易量已降至143億美元/天,約爲過去兩年平均交易量的一半。本周,成交量更低,僅爲83億美元/天,表明流動性繼續從該領域流失。

實時工作台圖表

實時工作台圖表

衍生品未平倉合約也反映出了同樣的市場趨勢。繼FTX崩潰造成的市場低迷後,未平倉合約在2023年初开始攀升。就期權而言,未平倉合約在3月銀行業危機期間達到頂峰,當時USDC短暫從1美元脫鉤。另一方面,以太坊期貨的未平倉合約在上海升級前後也觸及高點,這暗示着這段時間可能是該資產的最後一波大規模的投機行爲。

從那時开始,這兩個市場的活躍合約的名義總值維持在相對穩定的水平。與我們對BTC市場的觀察類似,以太坊期權市場目前的規模(53億美元)與期貨市場(42億美元)相似,實際上目前的規模更大。

實時高級圖表

實時高級圖表

自今年年初以來,以太坊期權市場出現了明顯的上升,交易量增長了256%,日交易量達到3.26億美元/天。與此同時,期貨交易量今年持續下降,從1月初的200億美元/天下降到現在的80億美元/天。唯一值得注意的是,在上海升級前後,期貨交易量曾短暫上升至300億美元/天左右。

鑑於 8 月份兩個市場的交易量都沒有發生重大變化,這表明交易者正在繼續將流動性向風險曲线的更高處轉移。

實時工作台圖表

實時工作台圖表

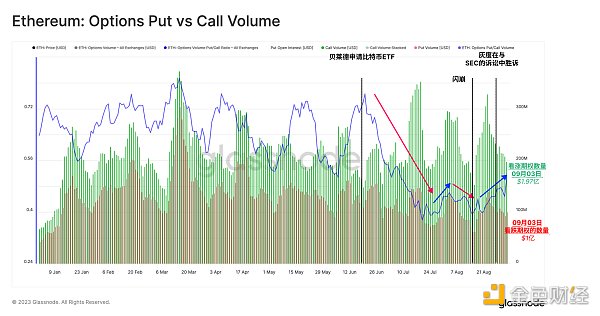

從 "拉動/調用 "比率來看,我們可以看到對重大新聞事件的高度響應。例如,在貝萊德申請比特幣 ETF 之後,市場情緒變得更加看漲,推動 Pull/Call 比率從 0.72 降至 0.40。

然而,隨着 8月17日的拋售,情況發生了變化,Pull/Call 比率上升到 0.50,看漲期權量從3.2億美元/天大幅下降到1.4億美元/天。

實時工作台圖表

實時工作台圖表

流動池是期權市場嗎?

爲了加強我們的上述分析,我們選擇了像 Uniswap ETH/USDC Pool 這樣的自動做市商進行研究。自從在Uniswap V3上引入集中流動性以來, 有一個論點流傳甚廣 :Uniswap的流動性位置可以被視爲看跌期權和看漲期權的定價策略。雖然我們不完全同意將它們完全等同於期權,但無疑,這兩者之間存在許多相似點值得我們深入探索。

我們將重點分析 USDC/ETH 0.05% 池,這是最活躍的Uniswap 池,因此可提供最強烈的市場信號。該池的7天交易量爲15.1億美元,總鎖倉價值 (TVL) 爲2.6億美元。

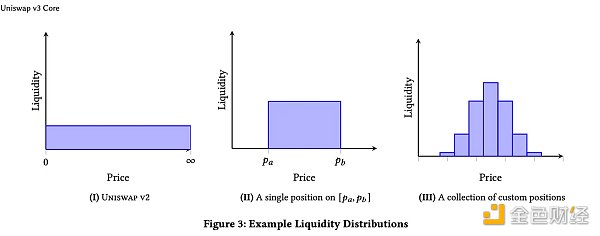

Uniswap V3 具有流動性集中的獨特特點。流動性提供者(LPs)可以選擇一個價格範圍,集中提供流動性。只有當市場在該範圍內交易時(類似於行權價),才能獲得費用,而且該範圍越窄,相對費用收入就越高。這種集中流動性的方式既爲交易者提供了更好的交易體驗,也增強了流動性提供者的資金使用效率。

因此,可以說LP資本的定位必須考慮到對波動性的預期(上下限之間的價差)和預期的價格範圍(行權水平上下)。我們的論點是,假設流動性提供者正在積極管理其頭寸,我們或許可以從期權市場數據中得出類似的見解。

來源:Uniswap白皮書

來源:Uniswap白皮書

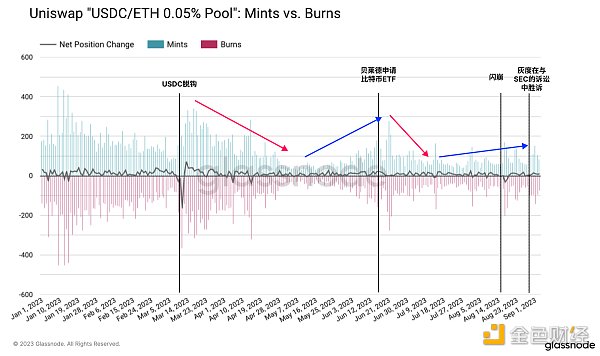

我們首先觀察 USDC/ETH 0.05% 池的總體活動情況。由於種種原因,我們將避免使用TVL指標來衡量池或相應代幣對的活躍度。相反,我們將用兩個指標來表示活躍度:

1. 每日鑄幣量 代表流動性提供者开立的流動性頭寸數量,

2. 每日燒毀量 代表流動性提供者關閉流動性頭寸的數量。

從這些指標來看,在3月銀行業危機和4月上海通升級之後,市場活動有所萎縮,直到6月初仍處於相對低位。隨後,在貝萊德 ETF 公告發布前後,我們看到新增鑄幣和燃燒的數量激增,然後在8月 17日拋售期間再次出現激增。

下圖還顯示了流動性提供者持倉量的淨變化,以此衡量开倉與平倉之間的平衡。我們注意到,這一指標受市場趨勢的影響較小,但受離散事件的影響較大,這表明短期波動是一個關鍵因素。

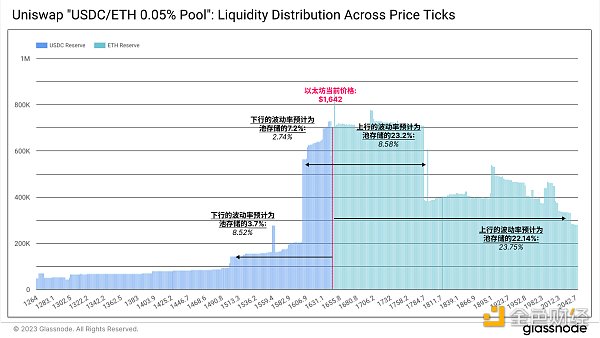

在研究 Uniswap 池中不同價格範圍的流動性分布時,我們發現大部分流動性被設定在當前價格之上。

在研究 Uniswap 池中不同價格範圍的流動性分布時,我們發現大部分流動性被設定在當前價格之上。

最集中的流動性(約佔資本的30.4%)約在11%的價格區間內,價格預期波動範圍爲 -2.7%至+8.6%。第二級流動性的價格下行緩衝區爲 -8.5%,上行緩衝區爲 +23.7%。可以說,Uniswap的流動性提供者們表達了對ETH的樂觀預期和市場總體上行的預期。

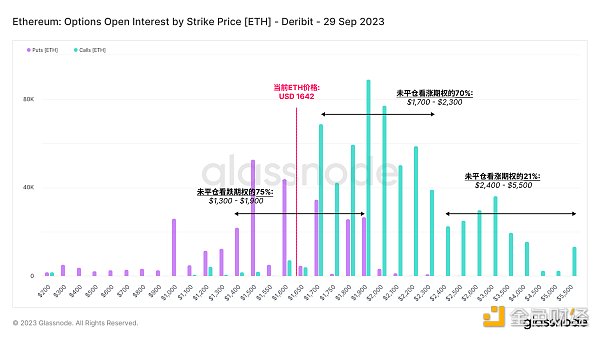

如果我們將其與9月底到期的期權行權價進行比較,就會發現類似的積極前景。70% 的看漲期權的行權價在1700美元到2300美元之間,而 75% 的看跌期權的行權價在1300美元到1900美元之間。這些價格水平與 Uniswap 流動池的流動性分布基本一致。

如果我們將其與9月底到期的期權行權價進行比較,就會發現類似的積極前景。70% 的看漲期權的行權價在1700美元到2300美元之間,而 75% 的看跌期權的行權價在1300美元到1900美元之間。這些價格水平與 Uniswap 流動池的流動性分布基本一致。

實時專業圖表

實時專業圖表

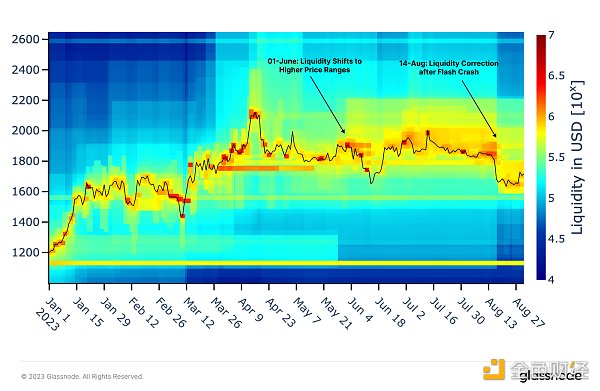

回到USDC/ETH Uniswap 池,我們可以分析流動性集中度是如何隨着時間的推移而調整的。下面的熱圖顯示了流動性的密度,顏色從冷到熱逐漸增加。

隨着自動LP策略和執行的擴展,流動性提供者在波動較大的時期,成功地提供了接近現貨價格的流動性。6月1日,大量流動性就在當時的價格上方(如更深的黃色區域所示)。可以說,這表明做市商期望在這一區域獲得更高的手續費收入。這種流動性一直持續到8月份的閃電崩盤,當時的流動性集中度被調整到越來越低於1800美元。這張圖爲我們提供了一個獨特的視角,展示了流動性提供者如何快速地應對市場事件和價格波動。

同樣有趣的是,以紅色區域爲代表的流動性高度集中,與強勁的價格變動以及趨勢逆轉往往相吻合。通過研究Uniswap流動性池,我們可以更好地了解市場的情緒和頭寸,這爲我們提供了有價值的市場洞察。

總結和結論

總結和結論

灰度公司战勝美國證券交易委員會的樂觀情緒是短暫的,以太坊的價值在幾天內就跌回了 8 月份的低點。現貨市場的資本繼續外流,衍生品市場的流動性也在持續下降。總體而言,投資者似乎對重返市場猶豫不決,他們更愿意將資金轉移到風險曲线的更高處。

我們對 Uniswap 流動性池進行了研究,試圖確定是否可以獲得與期權市場類似的定價信息。我們的分析表明,流動性資本對市場事件的反應相當靈敏,而且有可能在流動性提供者的波動性和價格預期方面找到啓示。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。