來源:LD Capital

深入探究Thorchain 8月22日推出的新型借貸模塊,我們發現了Terra LUNA的影子,和LUNA的相似性主要體現在用戶存入的抵押物被兌換成RUNE,實際是RUNE-抵押物的匯率漲跌決定RUNE的通脹通縮,即RUNE通過通脹通縮吸收了RUNE-抵押物匯率的波動性,就像LUNA吸收了UST的波動性,不過兩者的表現形式(RUNE參與借貸,在貸款开倉和關倉時進行銷毀和鑄造,LUNA通過參與穩定幣錨定,在UST脫錨時通過套利者進行銷毀和鑄造))和背後的風險體量(LUNA無上限鑄造,RUNE有通脹通縮上限且合成資產的抵押物只有50%是RUNE)不同。並且,借貸協議做了嚴格的風險控制和風險隔離措施,因此總體風險相對較小,不會產生類似Terra LUNA的系統性風險,即使發生負面螺旋也不會對Thorchain的其他功能產生影響。

一. 理解Thorchain借貸機制

Thorchain借貸特點在於,無利息無清算風險無時間限制(初始期,最短貸款期限爲30天),對用戶來說,本質是在空USD,多BTC/ETH的抵押資產;對協議來說本質是在空BTC/ETH,多USD。債務是以TOR(Thornchain的 USD 等價物)計價的,因此用戶類似於金本位期權購买BTC的OTM call,協議/RUNE的持有者是對手方。

开啓新貸款會對$RUNE資產產生通縮效應,而關閉貸款會對$RUNE資產產生通脹效應。 BTC抵押品會先兌換爲RUNE,然後銷毀,最後再鑄造RUNE兌換所需的資產。在這個過程中,抵押品價值-債務的差值部分除去手續費外,即對應RUNE的淨銷毀價值.

如果抵押物在還款時上漲,那么RUNE價格不變時,需要鑄造更多的RUNE以兌換所需資產,這會導致通脹;如果RUNE的價格上漲,那就不需要mint那么多RUNE是理想的局面,如果RUNE價格下跌,那通脹會更加嚴重。如果抵押物在還款時下跌,RUNE價格不變,用戶可能選擇不還款(不產生鑄造)。

如果在貸款开啓和關閉時,RUNE相對於$BTC的價值保持不變,那么$RUNE不會產生淨通脹效應(銷毀的數量與鑄造的數量減去交換費用相同)。然而,如果抵押資產相對於RUNE的價值在貸款开啓和關閉之間增加,那么$RUNE供應將產生淨通脹。

爲了解決通脹問題,借貸控制措施已經就位-如果鑄造導致總供應超過500萬RUNE,還有一個斷路器設計。在這種情況下,儲備將介入贖回貸款(而不是進一步的鑄造),整個借貸設計將停止並退出使用,但THORChain的其他方面將繼續正常運行。

因此整個借貸的過程對RUNE的通脹和通縮影響是較大的,但在整體借貸的cap較低的情況下通脹通縮都是有上限的,在RUNE-抵押物匯率無限上漲時,最多通縮爲最大的开倉量目前是15mln*0.33(0.33爲lending lever, might change)即4.95mln(未來可能增加),在RUNE-抵押物匯率無限下跌的情況下,通脹也被斷路器控制在5mln以內。

具體來說,如果用戶超額抵押200%的抵押物借出50%的所需資產,另50%在贖回時則是根據RUNE-抵押物的匯率進行鑄造的。這一步本質上和LUNA很類似,只是Thorchain Lending的機制下,由於Rune back的部分只有50%,產品容量也較小,因此總體風險相對較小,不會產生類似Terra LUNA的系統性風險,這部分風險隔離,即使發生負面螺旋也不會對Thorchain的其他功能產生影響。

1. 如何理解lending的設計對於用戶來說類似於一個深度虛值、可重設行權價的看多期權

當Alice給出1 BTC時,也獲取了50%現金(在CR爲200%的情況下)和以這筆現金購买1 BTC的機會。

如果還款時(假設一個月後)BTC上漲,Alice償還債務(即等值50%一個月前BTC的價值),花一個月前的BTC價格購买這一個BTC,如果跌了很多,超過了50%,Alice選擇不還款,協議就不會產生mint rune導致的通脹(對Alice來說她做多失敗)。

2. 沒有借款利息如何理解

可以看做用戶支付了多重swap fee代替interest rate,其本質也是一個CDP產品。如果再收取借款利息,這款產品對用戶的吸引力會更小。

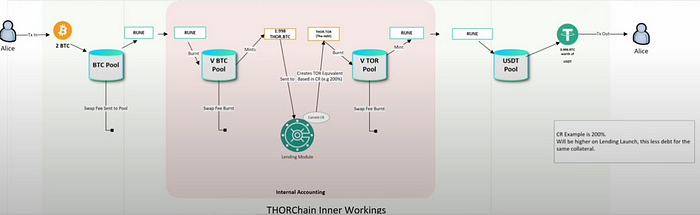

借貸的整個流程如下:

用戶存入原生資產的抵押物(BTC, ETH, BNB, ATOM,AVAX,LTC, BCH, DOGE), 初始階段,抵押品僅限於BTC和ETH。每個債倉可以接受多少抵押物(債倉上限)由硬頂(15mln),Lending lever, 池深度系數決定。超額抵押產生債務,可獲得債務的比例由CR決定。

借款:Alice存入1 BTC,這個BTC會先在BTC-RUNE swap pool中被換爲RUNE,這些RUNE進入一個V BTC pool被銷毀同時轉化爲一個衍生資產Thor.BTC,合成資產的抵押物是常數產品流動性,始終是資產的50%,其余50%是RUNE。然後衍生資產Thor.BTC被送入一個Internal module,在這裏存在一個動態CR(抵押率)決定可以拿到多少貸款,另外產生Thor.Tor(和USD類似)的代幣作爲貸款產生的記账手段。這裏發生的步驟完全是爲了內部會計使用,隨後產生USDT貸款,給到Alice支配。

償還貸款:Alice還款時,將所有USDT或其他Thorchain支持的資產發送至協議,並轉換爲RUNE,RUNE會鑄造Tor,協議檢查用戶是否歸還了所有以Tor計價的貸款,如果是全部歸還,抵押物會被釋放,轉換爲derived collateral(Thor.BTC),然後這個derived asset會回鑄RUNE,再swapped back to L1 BTC。這個過程中RUNE被鑄造。

需要注意的是,這些swap和convert的過程都會產生手續費(一次借款產生至少4次swap fee),因此repayment的總額需要比實際金額多一些,以付這些swap fee, 雖然沒有利息,但這種多重手續費的收取實際上可以看做利息的替代。雖然磨損巨大,但產生的RUNE形式手續費進行銷毀,這部分是實打實的通縮。

3. 沒有清算和無還款時間限制如何理解

由於TOR穩定幣計價的債務是固定的,實際上借款人還款時雖然可以選擇任意資產還款,但實際都會通過市場兌換成RUNE,而流動性提供者和儲戶不會直接將其資產借給借款人。池只是在抵押品和債務之間進行交換的媒介,整個流程是一個對賭行爲,這便是無清算的原因。協議需要用RUNE來償還足夠的TOR(完全償還)才能夠幫助用戶拿回抵押物。如果抵押物的價格下跌很多,用戶選擇不還款(同時這部分的RUNE也不會被重新鑄造了,產生了淨銷毀)。實際上協議是不希望用戶還款的,如果在抵押物價格上漲,RUNE價格下跌的情況下用戶還款會產生通脹。

4. RUNE作爲交易媒介的通縮通脹如何理解

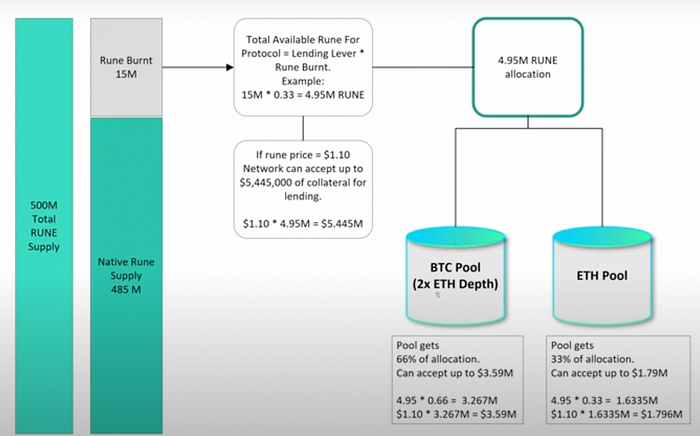

首先,所有的lending池的總上限是由下圖灰色部分中的RUNE Burnt部分乘以Lending lever決定的,而15mln的RUNE Burnt是之前協議燃燒了non-upgraded BEP2/ERC20 RUNE的結果。因此可以看到協議目前離最大供應量500mln RUNE還有15mln的一個空間可以通脹。

上文也介紹了RUNE在整個借款流程中起到的作用(可以回顧上文關於機制的部分)。开啓新貸款會對RUNE資產產生通縮效應,而關閉貸款會對RUNE資產產生通脹效應。

如果抵押物在還款時上漲,那么RUNE價格不變時,需要鑄造更多的RUNE以兌換所需資產,這會導致通脹;如果RUNE的價格上漲,那就不需要鑄造那么多RUNE是理想的局面,如果RUNE價格下跌,那通脹會更加嚴重。如果抵押物在還款時下跌,RUNE價格不變,用戶可能選擇不還款(不產生鑄造)。

如果在貸款开啓和關閉時,RUNE相對於BTC的價值保持不變,那么RUNE不會產生淨通脹效應(銷毀的數量與鑄造的數量減去交換費用相同)。然而,如果抵押資產相對於RUNE的價值在貸款开啓和關閉之間增加,那么RUNE供應將產生淨通脹。

爲了解決通脹問題,借貸控制措施已經就位-如果鑄造導致總供應超過500萬RUNE,還有一個斷路器設計。在這種情況下,儲備將介入贖回貸款(而不是進一步的鑄造),整個借貸設計將停止並退出使用,但THORChain的其他方面將繼續正常運行。

如果以圖中的參數計算,目前其實所有債倉池加起來也不過4.95mln RUNE的總量。即所有的債倉一共可以接受4.95mln RUNE等價的抵押物。

整個Reserve的RUNE Burnt就是所有債倉的Buffer和發生通脹的last resort,Reserve中的RUNE Burnt* Lending lever的4.95mln總額(目前)會按照每個債倉池的深度進行分配,深度越深分配到的Reserve buffer越多,比如說BTC Lending pool深度是ETH Lending pool深度的兩倍,那么Reserve中的Rune Burnt*Lending lever*深度系數的值即爲這個借貸池中能夠承擔的最大抵押上限,因此,當RUNE的價格上升,這個池子中可以承接的抵押物也就越多。也可以看出Lending lever和RUNE的價格共同決定了借貸池容納的抵押物上限。

THORChain協議和所有RUNE持有人都是每個貸款的交易對手。RUNE的銷毀/鑄造機制意味着RUNE在債務开設和關閉時condense/稀釋(在所有RUNE持有人中)。當RUNE-抵押物匯率下跌,產生通脹,反之通縮。

5. CDP協議是好的鏈上吸儲模式嗎

對於Thorchain推出的Lending來說,就是這樣一種變相吸儲且將RUNE作爲借還款過程中必不可少的媒介,增加了銷毀和鑄造的場景。

那么這種吸儲模式是有優勢的嗎,先看一些其他賽道的吸儲模式。

CEX是吸儲模式的最顯而易見的收益者,因爲同時作爲托管方,這部分資金在很多情況下是可以產生更多收益的(要求儲備公开後這部分收益較之前減少很多),如何保護用戶托管資金安全這也是監管框架需要明確的,監管者通常希望交易所全額儲備。

鏈上的情況則完全不同。

DEX吸儲後是需要給LP很高激勵的,因此吸儲的目的是爲了加深流動性,並不能直接利用LP提供的“存款”產生利益,而是通過龐大的儲備形成流動性護城河。

Pure Lending類似Aave或compound,是需要爲吸儲付出利率成本的,整個模式和傳統借貸沒有什么不同,例如需要主動積極管理借款頭寸,有還款時間限制等。

相比之下CDP模式吸儲是更健康的模式,由於抵押資產的波動性較大,目前市場上大部分超額抵押CDP都是用戶超額抵押某種資產,獲得一定的穩定幣/其他資產。這個過程中,CDP協議實際是獲得了更多的“存款”的。並且不需要爲這部分存款支付利息。

Thorchain也屬於這種CDP模式,那么抵押品托管在哪裏?事實上,抵押品通過流動性池交換爲RUNE。因此,沒有人“存儲”抵押品。只要THORChain池健康且正常運行,存入的任何抵押品都將被交換爲RUNE,然後套利者像往常一樣重新平衡池。這裏可以看做抵押品沉澱在了Thorchain的RUNE對其他幣種的幣對池中。正因爲BTC等抵押品進入了流通市場而非托管在協議中,因此雖然生成的債務是100%抵押,但抵押物價值和債務的差值這部分卻是由RUNE的價值決定的,從而給整個機制籠罩了類似 Terra LUNA 的影子。

吸儲(Capital Sink)或許是Thorchain lending想要達成的一個目標之一,使用用戶的抵押資產沉澱爲swap池中的資產流動性,只要用戶不關閉貸款並且RUNE的價格不會大幅下跌,協議留住資產,RUNE產生通縮,形成良好的正向循環。當然,反之則會產生負面螺旋。

6. 風險

BTC等抵押品進入了流通市場而非托管在協議中,因此雖然生成的債務是100%抵押,但抵押物價值和債務的差值這部分卻是由RUNE的價值決定的,從而給整個機制籠罩了類似 Terra LUNA 的影子。由於开啓貸款burn掉的RUNE和關閉貸款mint的RUNE不一定完全相等,會產生通縮和通脹兩種情況,也可以理解爲RUNE在還款時價格上升,就產生通縮,反之產生通脹。如果RUNE價格跌到低於开倉時lending lever倍的價格,斷路器會被觸發。整個借貸過程中,RUNE的價格對通縮和通脹起到決定性作用,當RUNE價格下行,大量用戶選擇關閉貸款而產生通脹的風險還是很高的。但協議做了嚴格的風險控制和風險隔離措施,因此總體風險相對較小,不會產生類似Terra LUNA的系統性風險,即使發生負面螺旋也不會對Thorchain的其他功能產生影響。

Lending lever,CR和是否开啓不同抵押物債倉這三個因素成爲組成Thorchain lending風險控制的三大支柱。

此外,Thorchain有過被盜歷史,其代碼復雜程度較高,Thorchain Lending也可能存在需要暫停或修復的漏洞。

二. 結論

Thorchain Lending產品的推出產生網絡聯動利益,額外的交易量,更高的池資本效率帶動系統產生真實收益,提高Total bonded的總量,使Thorchain可以通過減少流通總量獲得潛在上升空間(在RUNE-抵押物匯率上漲時)。

Capital sink(吸儲或許是Thorchain lending想要達成的一個目標)使用用戶的抵押資產沉澱爲swap池中的資產流動性,只要用戶不關閉貸款並且RUNE的價格不會大幅下跌,協議留住資產,RUNE產生通縮,就能形成良好的正向循環。

但事實上,反向的市場趨勢導致通脹和負面螺旋完全可能出現。爲了控制風險,Thorchain lending的使用有限,容量較小。通縮通脹整體來說,在目前cap住的體量來看對RUNE的價格並不會產生根本性的影響(最多500萬RUNE的影響)。

另外Thorchain對用戶來說,資金效率也不高,CR在200%-500%之間,最終可能會浮動於300%-400%之間,單純從加槓杆角度來說也不是最好的產品。並且雖然沒有借款費用,但多次內部的交易費用磨損對用戶也不見友好。

僅評價lending這一個產品並不能代表整個Thorchain defi產品矩陣的發展情況。後續會有關於Thorchain其他產品的系列分析。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。