作者:SAM ANDREW;編譯:MarsBit,MK

以太坊具有生產性資產的屬性,它能產生利潤,這些利潤歸屬於代幣持有者。但是它是否像股票一樣被看作是一種生產性資產?以太坊的估值倍數會影響 ETH 的價格嗎?

估值倍數是一種評估資產價值的啓發式方法。谷歌以 30 倍的盈利交易,英偉達以 230 倍的盈利交易。如果谷歌的現有盈利在未來 30 年內持續不變,那么需要 30 年才能收回對谷歌的投資。如果谷歌的盈利增長,所需年數會更少。與英偉達相比,谷歌在估值上相對「便宜」。入市估值,例如 30 倍與 230 倍,不僅僅是投資回報的唯一驅動因素,但卻是重要因素之一。昂貴的資產,比如英偉達,其當前估值倍數中已經包含了高增長的預期。如果它們不能達到這些高遠的預期,價格將會暴跌。

類似的估值倍數也可以應用於加密領域。市值除以總費用是一種加密估值倍數,市值代表市場對資產價值的當前看法,費用是協議產生的總收入,一個區塊鏈的收入類似於它在整個網絡中分配的利潤。因此,一個區塊鏈的收入和盈利倍數是相同的。

以太坊交易的估值倍數是多少?

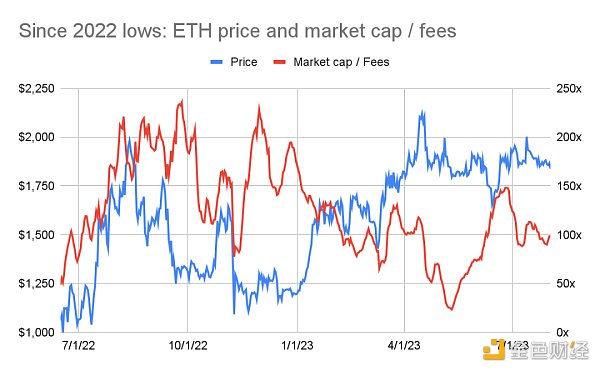

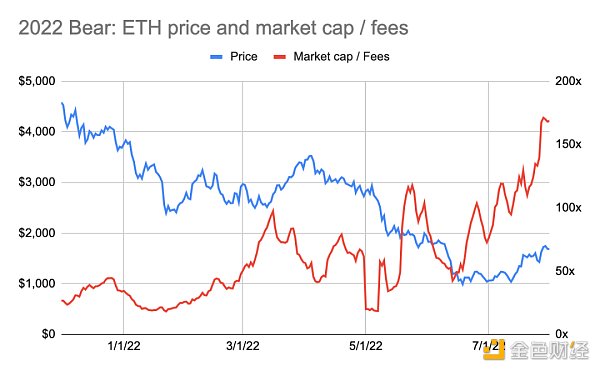

以太坊當前交易的滾動七天年化費用的倍數爲 100 倍。自 2022 年夏季以來,以太坊的費用倍數在 25 倍和 235 倍之間波動(參見下圖:自 2022 年低點以來:ETH 價格和市值 / 費用)。

資料來源:CoinMetrics、 artemiz.xyz

意外的關系

上面的圖表顯示了 ETH 價格和估值倍數之間的反向關系。購买 ETH 的最佳時機是在 2022 年底,當時 ETH 的價格約爲 1200 美元。然而在那個時候,ETH 的估值倍數更高,約爲 200 倍的費用。到了 2023 年春季,ETH 的價格接近 2000 美元,但其費用倍數降至 50-100 倍。

價格和估值倍數之間的反向關系是意外的。通常情況下,當資產的估值倍數較低時,購买該資產會更劃算。倍數通常在資產達到一個轉折點之前較低。市場意識到資產被低估。隨着價格的上漲,估值倍數也會增加。

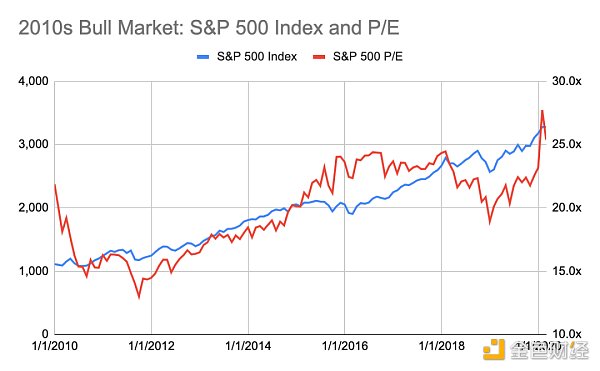

下面的圖表(2010 年代牛市:標准普爾 500 指數和市盈率)說明了價格和倍數之間的普遍關系。它描繪了 2010 年代美國股市牛市的走勢,直到 Covid 爆發。標准普爾 500 指數在這個十年初以約 15 倍的市盈率交易,自 1928 年以來平均爲 18 倍,自 2000 年以來爲 26 倍。2011 年,美國從全球金融危機中走出,利率接近歷史低點,這個轉折點出現了。此後,價格和倍數开始穩步上升。

資料來源:Macro Trends

那么,我們可以從以太坊的倍數中推斷出什么?

以太坊的倍數是否表明 ETH「便宜」還是「昂貴」?「便宜」或「昂貴」如何體現在 ETH 的價格表現上?這是否像股票市場一樣是一個好的买入機會的指示?分析歷史數據可以解答這些問題。

在五年內,ETH 的價格從 10 美元漲至 4000 美元以上。這 400 倍的價格變動使得在一個圖表中觀察關系變得困難。相反,不同的時期被突出以說明趨勢。

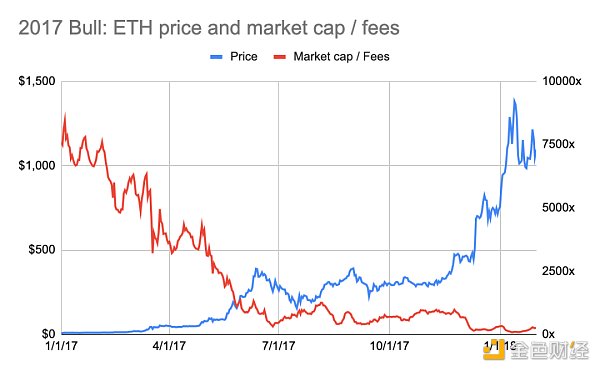

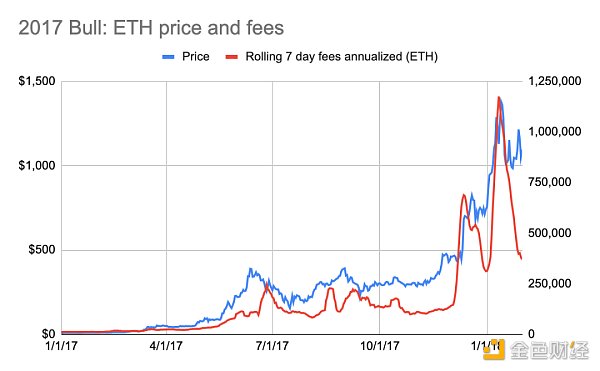

2017 年的牛市突顯了倍數和價格之間的反向關系。2017 年初,ETH 的費用倍數達到驚人的 7700 倍(參見下圖: 2017 年牛市:ETH 價格和市值 / 費用)。然而,從價格走勢來看,那是購买 ETH 的好時機,價格約爲 10 美元。隨後,ETH 的價格增長了 10 倍,倍數下降到 100 倍。

資料來源:CoinMetrics、 artemis.xyz

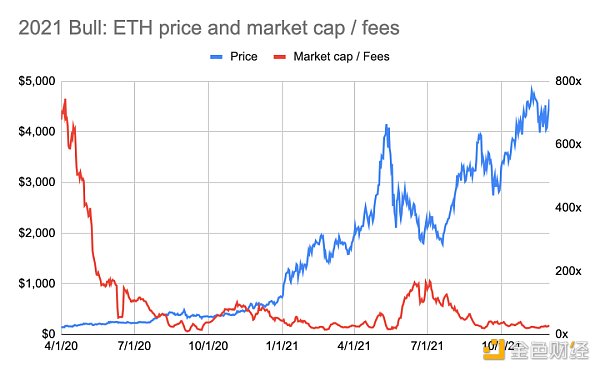

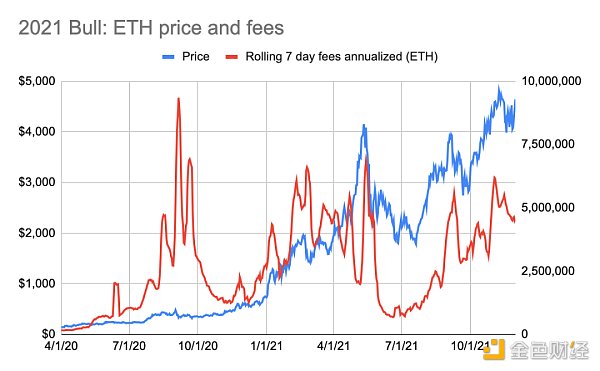

2021 年的牛市也呈現出相同的趨勢。在 2020 年初,ETH 的價格約爲 200 美元,當時它的費用倍數爲 650 倍(參見下圖: 2021 年牛市:ETH 價格和市值 / 費用)。ETH 的價格增長了 24 倍,而其倍數壓縮到 22 倍。

資料來源:CoinMetrics、 artemis.xyz

以太坊的熊市也呈現出相同的反向關系。在 2018 年初,ETH 的費用倍數降至 200 倍的低點,而其價格接近 1000 美元的峰值(參見下圖: 2018 年熊市:ETH 價格和市值 / 費用)。幾個月前,ETH 的費用曾超過 3000 倍(參見上圖: 2017 年牛市:ETH 價格和市值 / 費用)。

資料來源:CoinMetrics、 artemis.xyz

同樣,賣出的時間也是在 2021 年末,當時 ETH 的費用倍數降至 25 倍的低點,而其價格達到了創紀錄的 4000 美元(參見下圖: 2022 年熊市:ETH 價格和市值 / 費用)。

資料來源:CoinMetrics、 artemis.xyz

結論

ETH 的價格和倍數呈反向關系。歷史表明,最好在其倍數達到峰值時購买 ETH,在其倍數達到低谷時賣出。這意味着在其估值倍數最高時購买 ETH,在其估值倍數最低時賣出。

這是非常反直覺的,這與生產性資產(如股票)的交易方式不同。什么解釋了這種奇特的關系呢?

這種反直覺的結論可以通過以下方式解釋:

市場具有前瞻性。

ETH 並不是以費用的倍數來估值。

1. 市場具有前瞻性

無論是股票、商品還是加密,市場都具有前瞻性。價格反映了未來的預期,而不是過去發生的事情。可以這樣理解:一家公司的價值是基於其未來現金流的。

市值 / 費用倍數反映了特定時間點上以太坊的費用。用於計算倍數的費用是過去七天的費用總和乘以 52 周。它並不反映以太坊未來的費用潛力。費用數字不是一個前瞻性的指標。

分析歷史數據證實了以太坊市場具有前瞻性。在 2017 年的牛市中,以太坊費用在以太坊中的漲勢之前就已經上漲了(參見下圖: 2017 年牛市:ETH 價格和費用)。注意,價格在 2018 年初沒有像費用那樣迅速下降。

資料來源:CoinMetrics、 artemis.xyz

在 2021 年的牛市中出現了類似但較弱的趨勢。截至 2021 年 5 月,價格在相應的費用增加之前就已經上漲(參見下圖: 2021 年牛市:ETH 價格和費用)。然而, 2020 年夏天,費用幾乎增加了兩倍,而 ETH 價格沒有相應的上漲。此外, 2021 年初,費用的增長導致了 ETH 價格的增加。首先出現的轉折點可能是由於 Covid。在 2020 年夏季,人們處於封鎖狀態。DeFi 應用爆發式增長。由於此原因,用戶在以太坊上的費用支出增加。然而,投資界並沒有關注加密領域。

資料來源:CoinMetrics、 artemis.xyz

在牛市中,ETH 價格提前上漲以應對不斷增長的以太坊費用的證據是最清晰的。在 ETH 價格下跌或橫盤的時期,這種關系既沒有被否定也沒有被證實。出於簡潔起見,我們省略了熊市和橫盤市場中的 ETH 價格和費用圖表。

2. ETH 並非以費用的倍數估值

市場可能不會將以太坊作爲費用的倍數來估值。如果市場確實這樣做,那么 ETH 的價格和費用倍數應該在某種程度上同步變動。邏輯應該是,較低的倍數往往意味着更有吸引力的入場價格,而不是相反。

以太坊的費用倍數劇烈波動,趨向於較高的估值倍數。自 2016 年以來,以太坊的倍數在 10 倍至 8800 倍之間波動。自 2021 年以來,這個範圍縮小到 20 倍至 235 倍。估值倍數仍然相對較高。

以太坊具有生產性、商品性和價值存儲性的屬性。生產性資產的估值基於盈利的倍數。而商品和價值存儲資產則不然。很難通過費用的倍數來合理解釋 ETH 的估值,這可能表明 ETH 更多地被看作是一種價值儲備資產,而不是生產性資產。

然而,這有一個復雜的問題!如果 ETH 並不是以生產性資產的方式估值,那么爲什么價格會提前反應費用的增長呢?根本上來說,不應該。畢竟,如果 ETH 是一種價值儲備資產,那么以太坊的費用增長對其估值並不會產生太大影響。

但是費用確實會對價格產生影響,影響有多大?

很難說,ETH 價格受到多個變量的影響,包括宏觀因素、監管和競爭。要將不同的變量隔離出來,以確定哪個對價格影響最大是不可能的。

在加密領域,以及特定地說是以太坊,基本面,如費用,對於加密領域和特定地說是以太坊,確實很重要。基本面決定了網絡的健康狀況和前景。對於 Layer 1 區塊鏈而言,基本面只能在估值網絡方面做到這一點。一個區塊鏈的大部分價值在於它的貨幣性質。它作爲價值儲備和價值轉移的能力。它保護網絡的能力。在 Layer 區塊鏈上構建的協議和應用更多地依賴於它們的生產性資產屬性,正如在「Token Value Creation: Funnels into one thing」中所解釋的那樣。

因此,你不能從交易倍數中推導出 ETH 的價格。以太坊的「便宜」或「昂貴」的倍數並不能說明太多問題。但以太坊的指標,特別是它的費用,推動了價格的波動。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。