作者:Gryphsis Academy

近幾年,衍生品 DEX 賽道發展迅速,市值突破 20 億美元,約佔 Defi 總市值的 7.9%。Defi Summer 和 FTX 的暴雷催化了衍生品 DEX 的高速發展,但從市場結構來看,衍生品交易被 CEX 絕對壟斷,DEX 只佔總交易量的3%。本文主要討論了衍生品賽道細分下去中心化永續合約交易所的技術、市場和前沿發展。

TL;DR

衍生品分爲永續合約、期權、利率、合成資產、波動指數等。本文主要討論了衍生品 賽道細分下去中心化永續合約交易所的技術、市場和前沿發展。

近幾年,衍生品 DEX 賽道發展迅速,市值突破 20 億美元,約佔 Defi 總市值的 7.9%。Defi Summer 和 FTX 的暴雷催化了衍生品 DEX 的高速發展,但從市場結構來看,衍生品交易被 CEX 絕對壟斷,DEX 只佔總交易量的3%。

CEX 強有力的競爭、鏈上訂單簿的制約等因素阻礙衍生品 DEX 的發展,同時,衍生品大量的交易需求和 DEX 的低滲透率是行業發展的驅動因素。

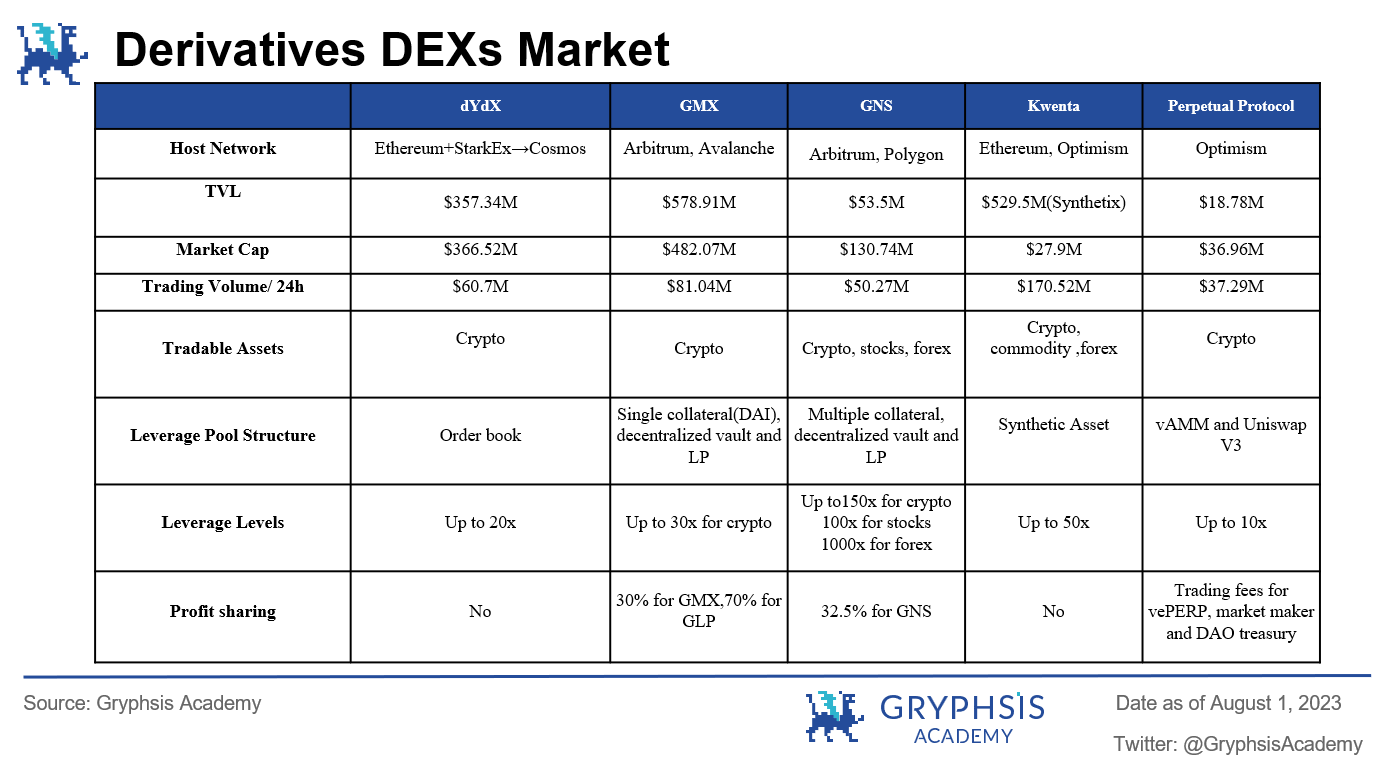

競爭格局上,近 90% 鏈上衍生品交易都發生在 Layer 2 上;訂單簿類 DEX 表現顯著高於資金池類,其中 dYdX 佔絕對主導地位;GMX 和 dYdX 手續費收入高,但 gTrade 盈利能力更強。

永續合約 DEX ,主要分爲訂單簿和資金池兩大類:

訂單簿

本質上是一種匹配機制,匹配买入和賣出訂單。但對流動性依賴做市商,存在監管風險。代表項目:dYdX。

資金池

單一資產 DAI 作爲 LP :不保本,緩衝機制。代表項目:gTrade

一攬子資產做爲 LP :提供全局流動性。代表項目:GMX

合成資產:全局債務,減少現貨摩擦。代表項目:Kwenta

vAMM 模式:保護抵押品,零無常損失。代表項目:Perpetua Protocol

永續合約 DEX 競爭激烈,破局之路在於四點:一是如何乘以太坊升級的東風進行性能提升;二是通過聚合流動性提供市場最優價格;三是發展鏈上跟單交易,吸引更多用戶,拓寬交易規模;四是結合傳統資產,彌補期貨交易所短板,滿足多樣化需求。

1. 行業綜述

1.1 歷史沿革

2018年 DeFi 誕生,並在2020年的 DeFi Summer 達到了前所未有的盛況。隨着現貨 DEX 的不斷發展成熟,衍生品 DEX 逐漸蓬勃生長。DeFi Summer 三年後的今天,dYdX、GMX、SNX 帶領的衍生品 DEX 賽道市值突破 20 億美元,約佔 Defi 總市值的 7.9%。

如果說 DeFi Summer 是衍生品 DEX 的宇宙大爆炸,從萬籟俱寂,“bang”的一聲,一切誕生,耀眼奪目。那么 FTX 申請破產則可以說是衍生品 DEX 發展上的超新星爆發。爆炸的輻射照亮了整個加密市場的同時,它所遺留的物質與能量也觸發了新恆星的形成。FTX 的倒台讓人們前所未有的對中心化交易所產生懷疑,這個時刻,去中心化衍生品交易所的時代到來了。

1.2 市場概況

歸咎於估值泡沫以及大量資本的撤出,2022年至2023年,DeFi 協議總市值爲 179 億美元,跌幅高達 72.9%。盡管2022年是 DeFi 協議的寒冬,相較於借貸協議和收益聚合器 80.5% 和 85.3%的下降,衍生品的市場的情況較爲樂觀,整體同比下降了 65.0%,但市場份額上升至 7.9%,反超收益率聚合器,這得益於 GMX 和 Gains Network 等去中心化永續合約交易所的強勁增長。

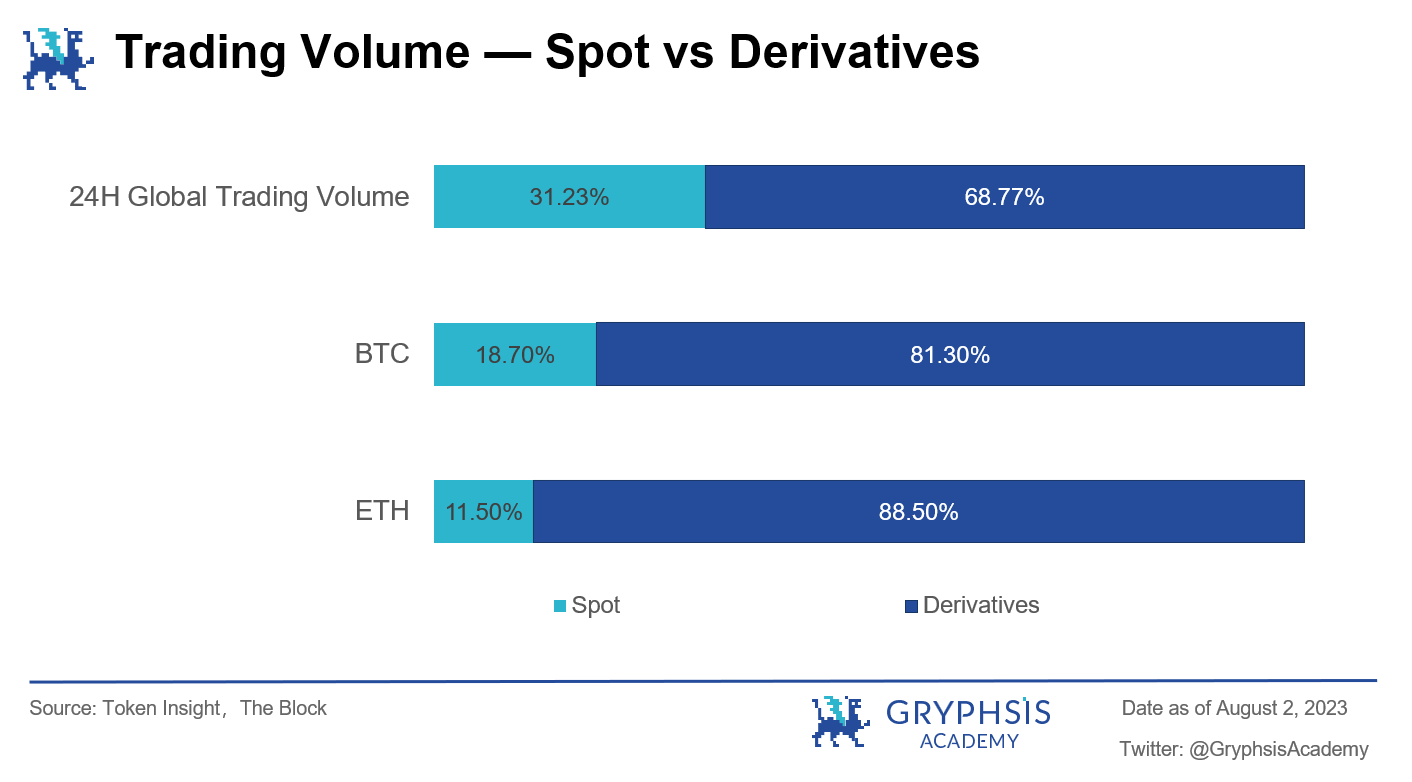

衍生品市場概況:衍生品交易量增長快,體量遠超現貨。

傳統資產類別中,衍生品的交易量遠高於現貨市場。以外匯市場爲例,衍生品成交額爲現貨的 3 倍。近年,受疫情肆虐和經濟波動影響,衍生品交易大幅上升。2022 年全球期貨與期權成交量爲 838.48 億手,同比增加 33.98%。在加密貨幣世界中,據 TokenInsight 數據顯示,衍生品交易現在佔整個加密貨幣市場的 68.77%,僅爲現貨的 2 倍,比例不及傳統資產。The Block 顯示,加密貨幣兩大主流資產,以太坊和比特幣的現貨與衍生品交易量比率爲 0.13 和 0.23,衍生品體量遠超現貨。2023年1月份加密衍生品交易量較 2022 年 12 月增長 76.1%,達到 2.04 萬億美元。隨着加密貨幣市場的逐漸完善和成熟,其發展趨勢一如傳統金融市場,各類衍生品產品的規模將不斷擴大,體量遠超現貨,潛力巨大。

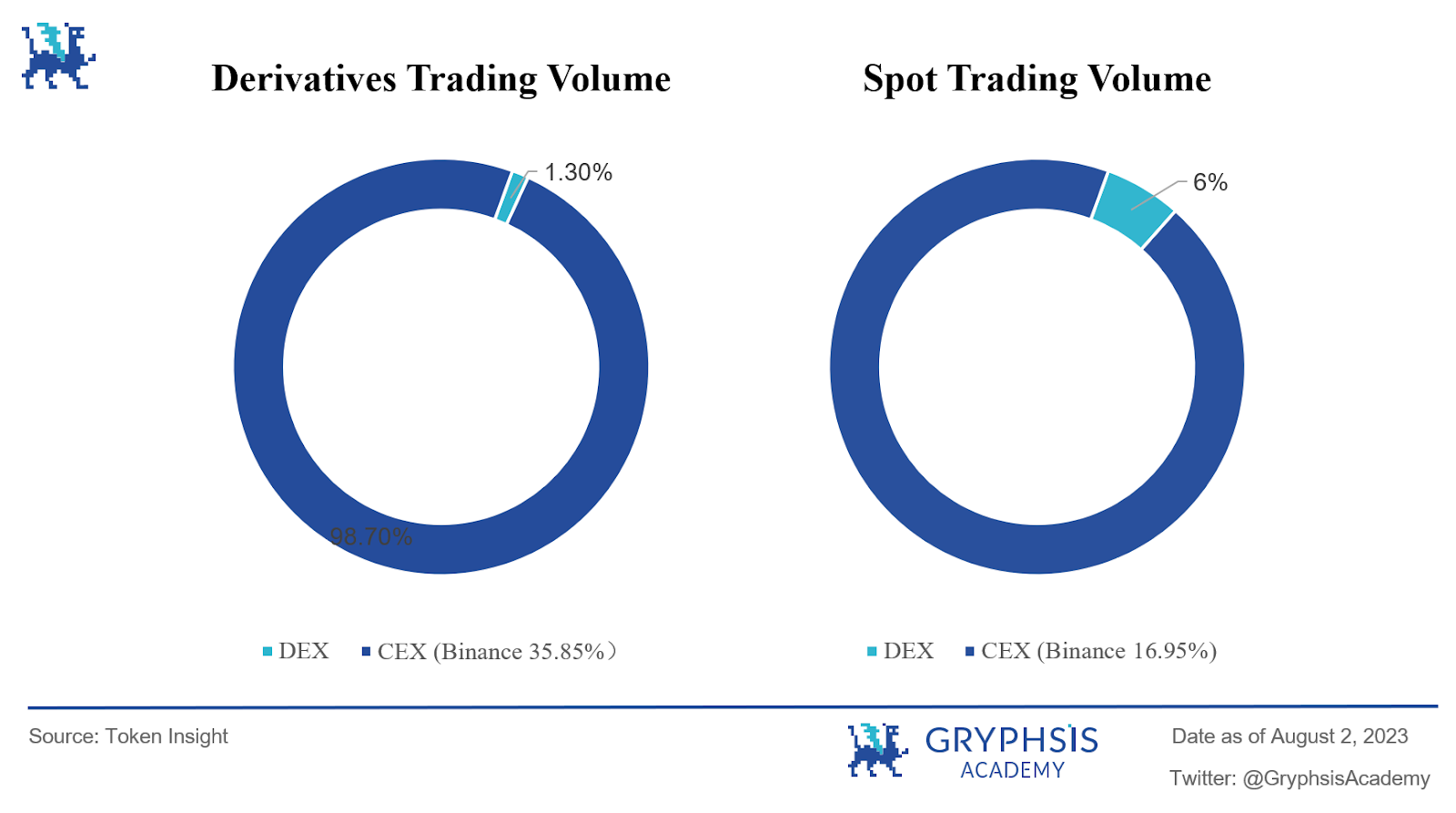

橫向對比:絕大部分衍生品交易在 CEX 上進行,DEX 佔比極低。

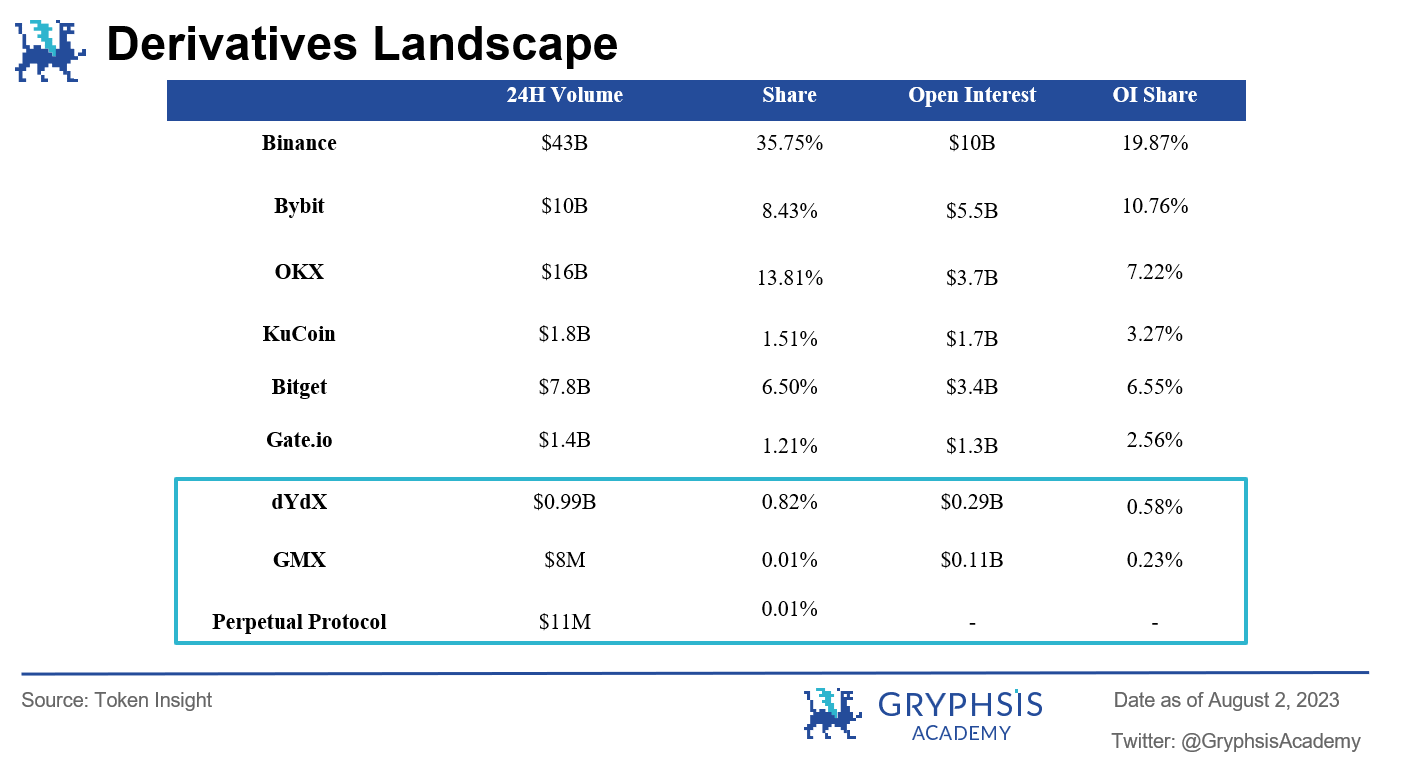

目前所有衍生品交易量中,只有 3% 在 DEX 上進行,其余 97% 的衍生品交易量均在 CEX 上執行。衍生品交易量排名前十的交易所中僅有 dYdX 佔有一席之地。衍生品市場被 CEX 絕對壟斷,衍生品 DEX 僅佔據極小市場份額,並不能動搖 CEX 的地位。

垂直對比:衍生品 DEX 市場佔有率明顯不如現貨 DEX。

衍生品市場中,DEX 交易量僅佔總交易量的 1.3%;而在現貨市場中,這一比例接近 6%,最大的中心化交易所幣安市場份額僅爲 16.95%,是其衍生品市場份額的二分之一。表明在去中心化交易所內部,其衍生品遠不如現貨成熟,具有較大的上升空間。

1.3 行業壁壘

集中式交易所的激烈競爭

雖然 FTX 事件確實動搖了用戶對中心化交易所的信心,並提高了用戶對中央實體托管相關風險的認識,但在許多方面,DEX 仍然落後於 CEX,包括較高的交易費用與使用門檻、有限的交易功能以及資金損失風險。因此,在實現大規模採用之前,DEX 仍有很長的路要走。

鏈上訂單簿的制約

盡管訂單簿模式在流動性深度和價格發現方面表現出色,但由於技術限制,即使對於 dYdX 這樣擁有最高的交易量的永續合約 DEX 而言,實施完全鏈上訂單簿系統也具有一定挑战性。因此,dYdX 需要借助亞馬遜網絡服務(Amazon Web Services)在鏈下進行訂單的匹配,而非完全鏈上匹配。

此外,訂單簿模式還面臨潛在的監管風險。訂單簿模式需要深度流動性,因此它的順利運行非常依賴做市商。在美國,做市商受到證券交易委員會(SEC)和金融業監管局(FINRA)等金融當局的嚴格監管,並需要遵守證券法律法規和政府的反洗錢要求。FTX 事件也進一步暴露了做市商所面臨的風險,這些風險可能會直接影響 dYdX 等訂單簿交易所的穩定性。

缺乏可行的模式

雖然目前 AMM 模式有許多創新性設計和缺陷的改進,例如虛擬自動做市商 (vAMM)、混合 AMM 、MEV 捕獲 AMM 等,但當前的設計仍不完善,仍需要大量試錯和不斷的產品迭代。此外,目前的大多數衍生品協議靈感源自 Uniswap V2 現貨市場模型,都擁有一個無上限的流動性池和一個自動做市商模型。但這種模型的缺陷是對 LP 風險管理系統和 LP 激勵有着較高的要求,需要通過強風控和高激勵來對衝較高的風險、激發LP 動力。

1.4 行業發展驅動力

1)亟需機制創新和用戶體驗提高

GMX 模式的成功讓很多團隊紛紛模仿,市場上也出現了很多 GMX 仿盤,如 Vela Exchange、Mummy Finance、Level Finance 等。但由於機制和實現方式的雷同,這些產品很難脫穎而出,在交易量和手續費收入上也很難超越模仿者。用戶體驗方面也很難企及擁有7*24H客服、完善資金追回機制的中心化交易所。

2)衍生品交易需求比現貨大

按照事物發展規律,加密貨幣會像傳統金融一般,衍生品交易量遠超現貨,衍生品潛力十足。此外,對於去中心化交易所而言 Uniswap 和 Pancakeswap 交易量在頂峰時已經與中心化交易所相差不足 10 倍,而去中心化衍生品交易量與中心化衍生品交易量依然差了幾個數量級 ( Binance 每日衍生品交易量已經超過 500 億美元,而所有去中心化衍生品交易所的日交易量之和仍在 1 億美元左右)。

3)DEX 滲透率低

衍生品市場中,中心化交易所 Binance、OKX、Bybit 佔據了絕大部分市場,永續合約頭部協議 dYdX 在衍生品市場中僅佔 0.86% 的交易量,但在永續合約細分賽道中有着 89.67% 市場佔有率。由此可見,衍生品 DEX 滲透率極低,這也意味着 DEX 有着極大的發展空間。

4)市場周期

動蕩市場更適合衍生品交易。波動劇烈的行情不光能增加協議手續費收入,也能讓衍生品有更多的用武之地。在熊市時,衍生品往往更受歡迎,不但可以可以利用做空機制套利,也可以通過套保和對衝來減少風險敞口。此外,市場動蕩使得用戶信心不足,會更加關注中心化交易相關風險,更趨向於選擇衍生品 DEX 進行交易。但相反如果市場經歷了一個長期的穩定期,用戶不太關注中心化的潛在風險,更愿意接受 CEX 的便利和效率。

5)合規與監管

衍生品 DEX 最大的競爭不是彼此,而是佔據絕對統治地位的 CEX 巨頭,Binance,Bybit,OKX 其中任一單獨一個中心化交易所的衍生品交易量就已遠超 DEX 總體交易量。對於衍生品 DEX 來說,關鍵是如何從中心化交易所手中分蛋糕。幸運的是,愈加嚴苛的監管政策爲 DEX 掙得了一絲喘息之機。FTX 的暴雷、SEC 對 Binance 和 Coinbase 的調查,這些事件使得用戶擔心如果監管機構要取締中心化交易所,自己是否要尋找其他交易機會。這將會給 DEX 帶來更多的短期需求。但長期來看,DEX 如何降低交易成本、提高用戶體驗才是留存用戶的關鍵。

1.5 競爭格局

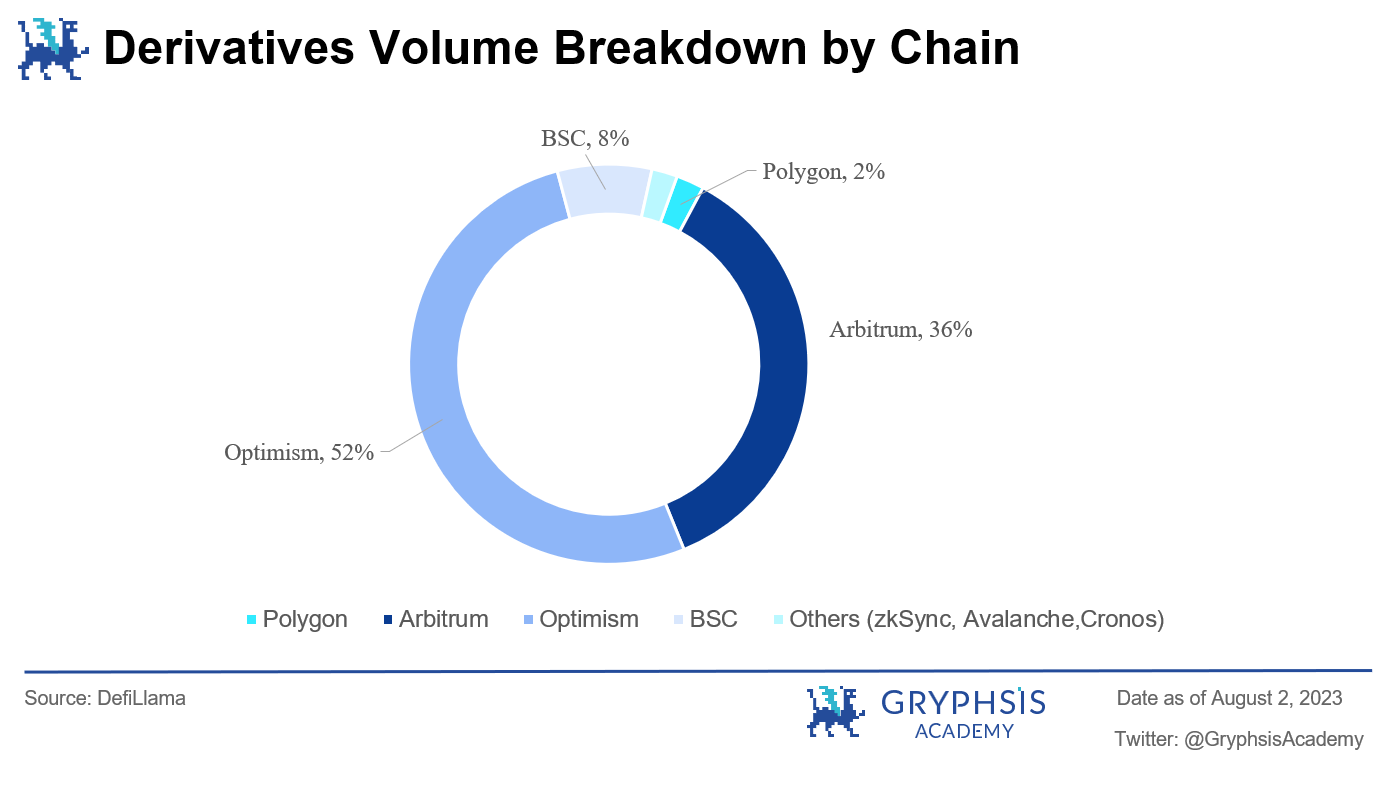

公鏈分布:

衍生品交易主要發生在 Layer 2,其中 Optimism 以 $9.01B 的鏈上月交易量獨佔半壁江山,Arbitrum 則爲 $6.3B 佔 35 %,BSC鏈上交易量爲 $1.33B 佔 8 %,其余公鏈共分 10 % 的市場份額。值得一提的是,過去一個月,zkSync Era 鏈上衍生品交易量提高了 10 倍,7月總交易額爲 $39.4M ,是 Solana 的四倍。值得一提的是,諸多 Layer 1 和其他公鏈的頭部衍生品協議也正在逐步向 Layer 2 拓展,例如誕生在 BSC 的 Level Finance,最近已經上线 Arbitrum,原生 Avalanche 的 Futureswap 也在 Arbitrum 上進行 V3 版本部署。Layer 2 以其優越的性能和低廉的費用既孕育了新的協議,更吸引了老牌協議的部署。

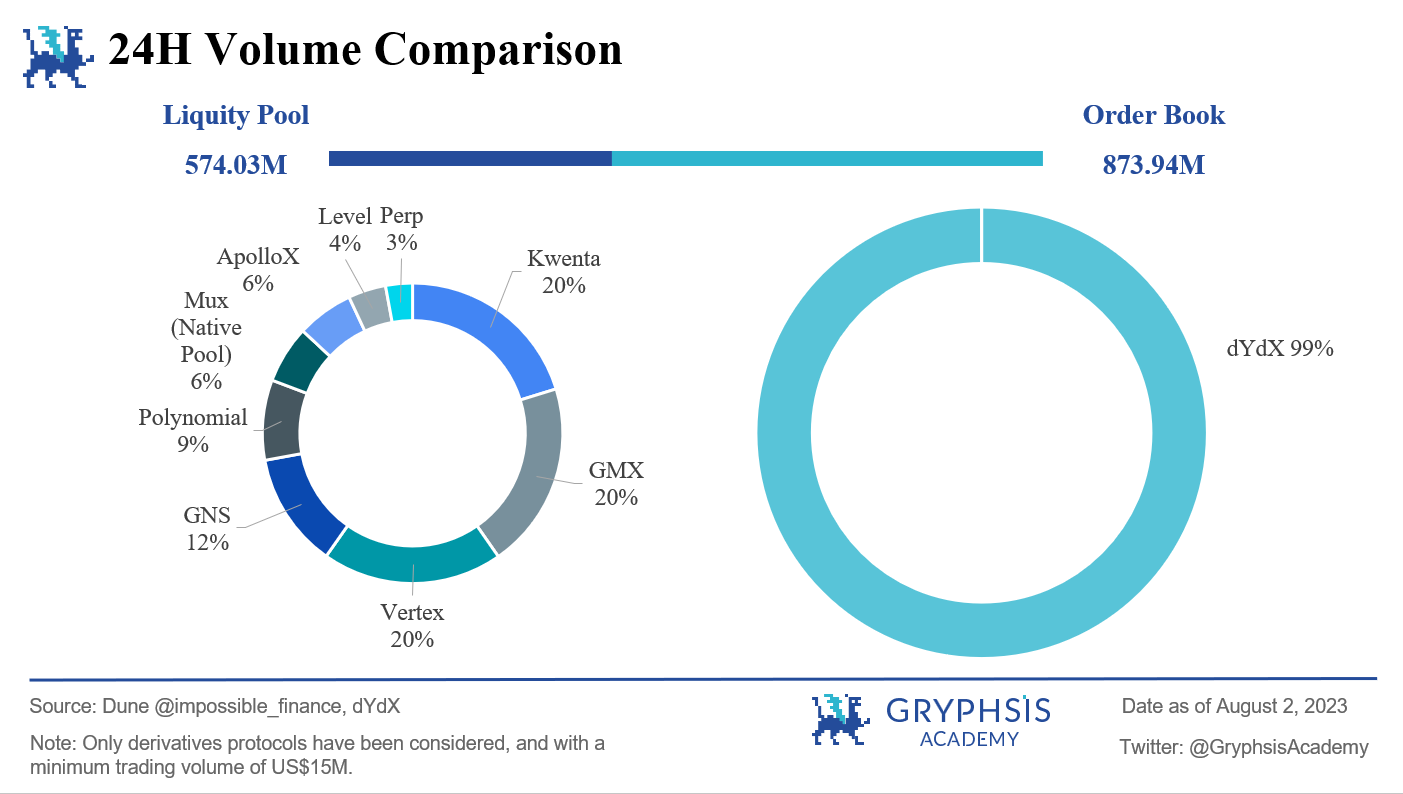

交易量:

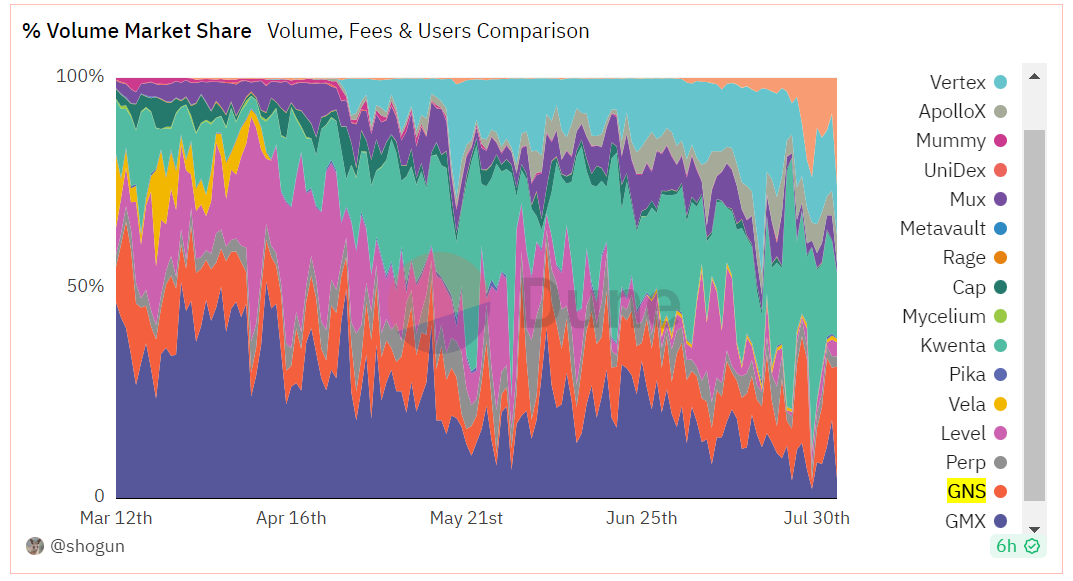

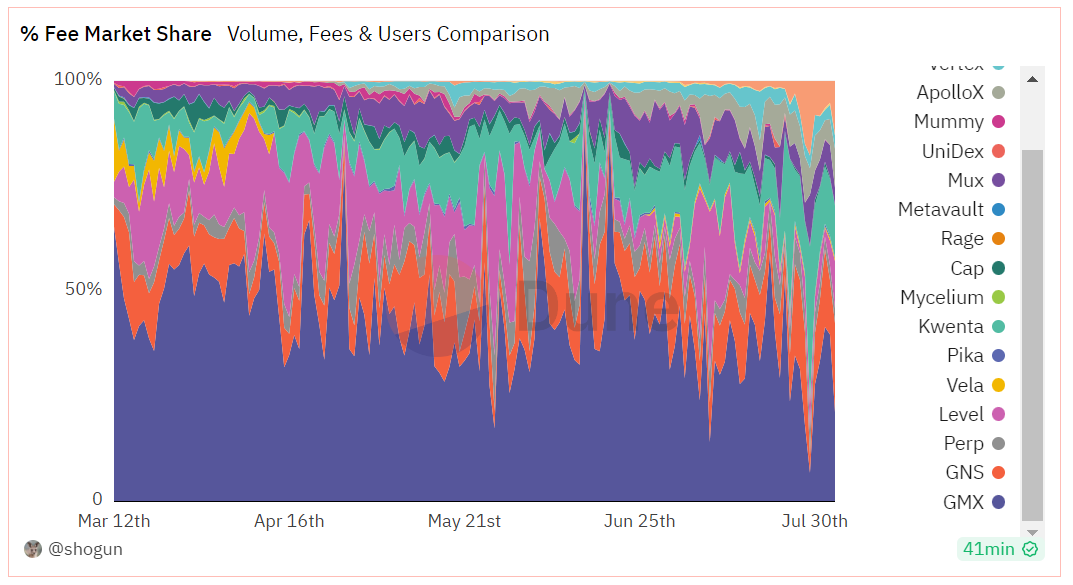

對比 24H 交易量,訂單簿類 DEX 顯著高於資金池類,其中訂單池 DEX 中 dYdX 佔絕對主導地位,是市場上規模最大、使用最多的永續合約,日交易量達到 $873.94M,是所有資金池永續合約 DEX 總交易量的 1.5倍。資金池 DEX 中,Kwenta、GMX、Vertex 日交易量均超過 $100M, 各佔總交易量的 20%,gTrade 佔 12% ,爲 $68M。

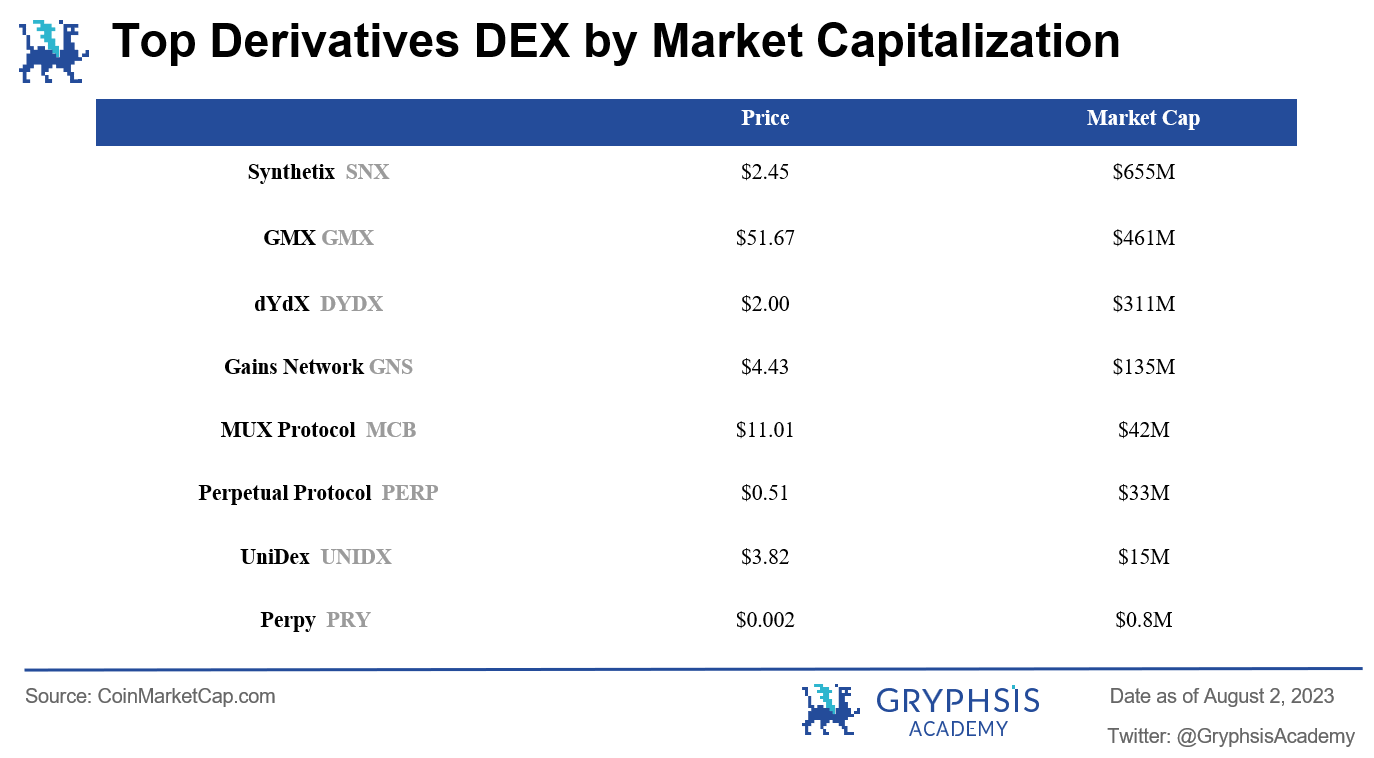

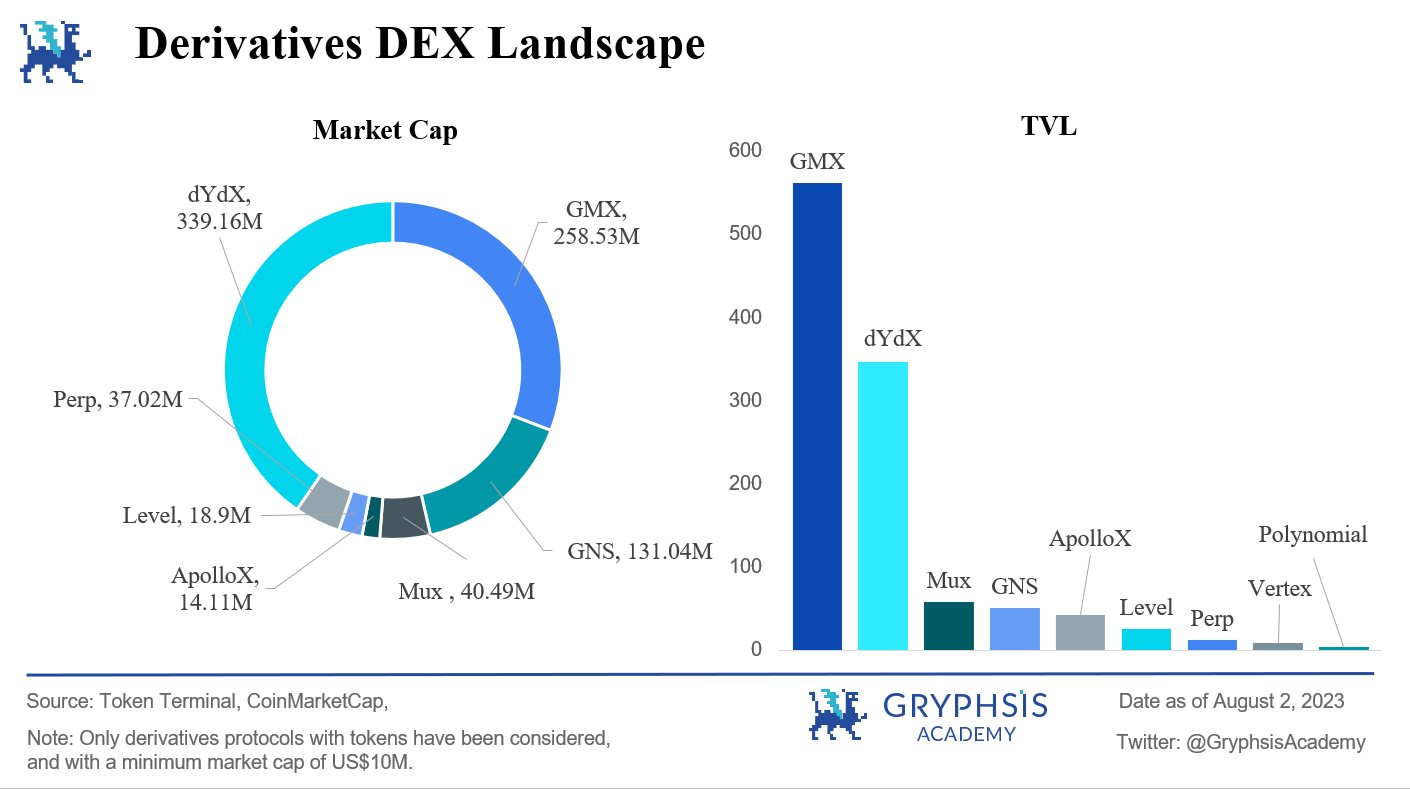

市值、TVL:

在市值方面,dYdX 依舊保持領先,以 $339M 佔衍生品 DEX 總市值的三分之一,GMX 和 gTrade 分別以 $258M 和 $131M 位居第二第三。TVL層面,GMX 以 $560M 的資產總價值超過其他所有協議鎖倉價值的總和,GMX 交易量不如 dYdX 但 TVL 卻遠超的原因在於 dYdX 爲訂單簿機制,由做市商提供流動性,無需大量 LP。(因 Kwenta 流動性背靠 Synthetix,故不作統計)。值得注意的是,MUX 市值只有 $40M 但其鎖倉量反超 gTrade 達到 $58M,其原因在於其獨特的利潤分配機制,持有 $MCB 和 $MUX 並不能直接獲得收益,只有質押持有 $veMUX 才可以分享平台利潤,質押比率根據質押時間加權。

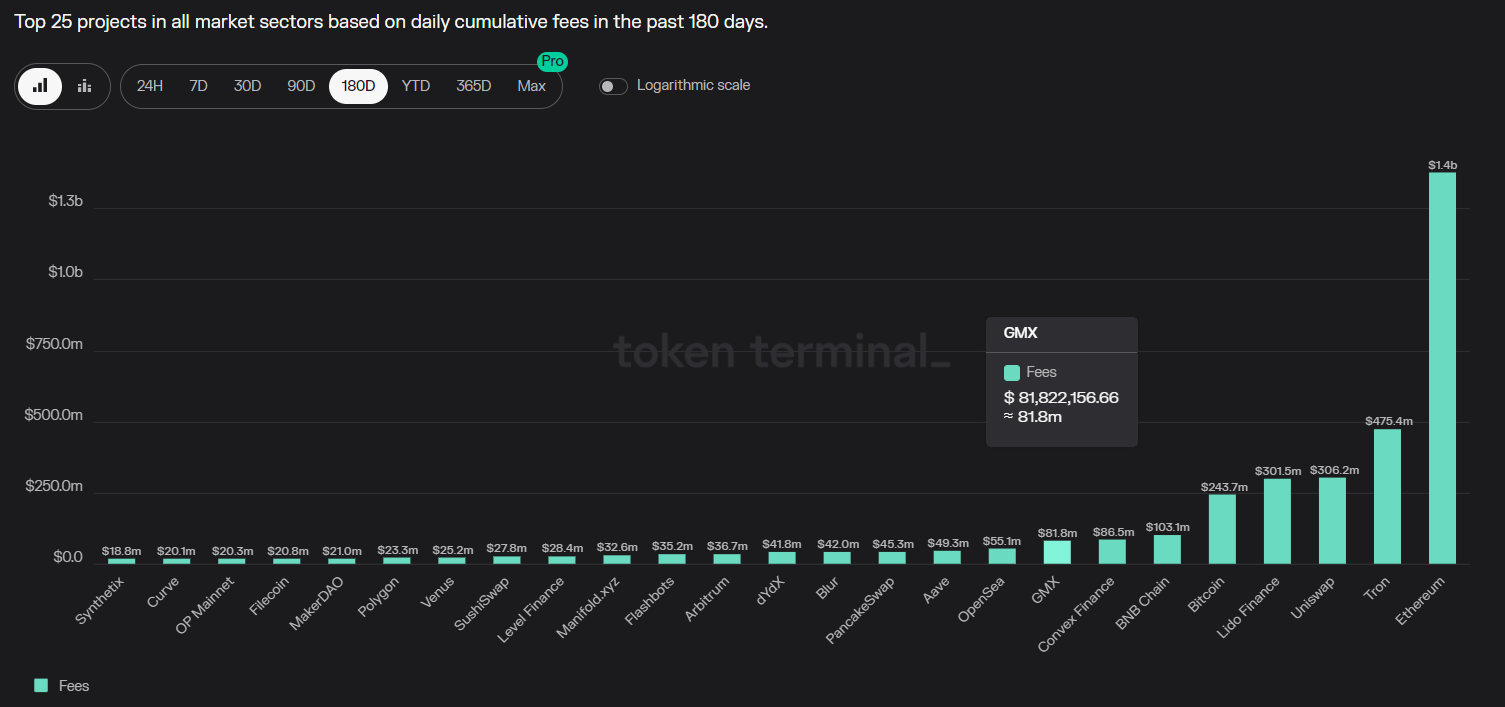

費用:

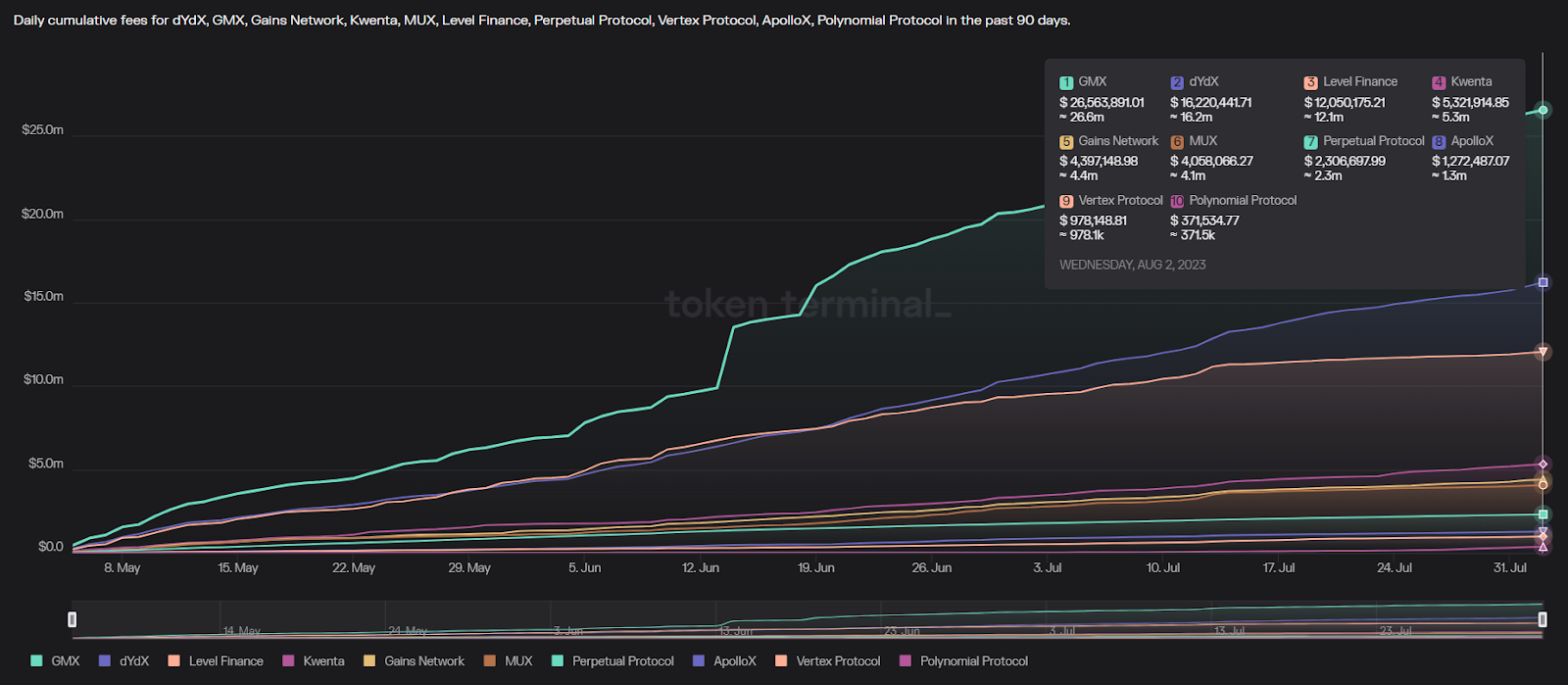

在費用方面,GMX 一騎絕塵,90 天累計收入 $26.6M,保持了去年以來的良好態勢,熊市期間表現搶眼。但由於 GMX 70% 的費用收入要用於激勵 GLP,GMX 的收入空間相對較小,過去90天收入僅爲 $8M 。盡管 dYdX 交易費用不及 GMX 搶眼,僅爲 $16.2M,但其費用全部歸協議所有。此外,面對激烈競爭,dYdX 將 $16M 用於代幣激勵,盈利水平一般。目前 dYdX 還未實現完全去中心化,未來將在V4版本中給用戶分配手續費;Level 手續費位列第三,達到 $12.1M,但其中 45%用於激勵流動性,20% 用於獎勵質押者,近 90 天有 $12.2M 用於代幣激勵,所以實際上協議虧損 $5.6M;gTrade 在开平時均收取費用,40% 市價訂單費用和 15% 限價訂單費用將分配給 $GNS 質押者,即使手續費爲 $4.4M 少於 GMX,但最後盈利超過 GMX,爲 $3.7M。總之,GMX 和 dYdX手續費收入高,協議捕獲費用能力強,但 gTrade 盈利能力更強。

來源:Tokenterminal 2023.8.2

來源:Tokenterminal (2023.8.2)

1.6 實現機制及特點

根據實現原理不同,可以將市面上主流的永續合約協議分爲兩大類,訂單簿模式(Order Book)和資金池(Liquity Pool),其中資金池又分爲單一資產做爲 LP,一攬子資產做爲 LP、合成資產、vAMM 模式四種。

1.6.1 訂單簿(Order Book)

即點對點( Peer to Peer),協議通過做市商的方式提供流動性,用戶和做市商互爲對手方,平台撮合來匹配买賣方訂單,價格由市場博弈產生。訂單簿機制爲大多數中心化交易所採用,流動性深度優於其他幾種模式,但一定程度上具有中心化的缺點。

代表項目:dYdX

特點:

價格發現:通過訂單簿中的买賣訂單,市場可以自由決定資產的價格,而不受中心化機構的控制。

透明性:訂單簿公开展示了市場上的买賣訂單,使得交易者可以清楚地了解市場的供需情況和價格水平。

較高的交易成本:在市場流動性較低的情況下,可能出現較大的买賣價差,用戶需要等待較長時間完成交易。

用戶體驗絲滑:訂單簿模式的用戶體驗最接近傳統 CEX,合約交易、現貨交易均支持市價、限價、止損等設置,上手門檻較低。

Gas 成本高:鏈下撮合+鏈上結算的模式大部分操作需要鏈上進行,在 ETH 主網擁堵時,數十美元的 Gas 費將很多散戶拒之門外。

1.6.2 資金池(Liquity Pool)

也可以叫點對池 (Peer to Pool),通常是協議吸引 LP 組成一個資金池,用戶與資金池作爲對手方進行交易,價格由預言機提供。

1)單一資產做爲 LP

質押者在金庫中存入單一資產(多爲穩定幣,如 DAI)構成資金池,用戶通過協議進行交易,對手方爲質押者,質押者從交易者的虧損中賺取利潤。代表項目:gTrade

特點:

超額抵押:初始 DAI 與 gDAI 的價值比爲 1:1,如果整個平台的交易者整體處於虧損,保險庫中的 DAI 余額增加,以至於超過了質押者存入的 DAI 總量,形成了超額抵押(保險庫抵押率>1)。

保險庫抵押率 = 保險庫余額 /LP 存入的 DAI 總額

理論上不保本:與傳統 LP 模式最大的不同是,LP 提供方可能面臨直接虧損(非無常損失)。質押 DAI 作爲交易者對手方,其盈利與否取決於交易者的虧損與否,如果平台虧損,那么質押者理論上無法拿回全部的資產。

緩衝機制:雖然理論上 LP 方不保本,但當總體損益爲負時,保險庫會用部分交易費用作爲緩衝,這些資金進入 gDAI 用於保護質押者資金並激勵其繼續留在保險庫。

2)一攬子資產做爲 LP

用戶向一攬子資產提供流動性,不再是等比例提供兩種代幣(如質押價值 100 美元的 ETH 和 100 美元 USDT),而是購买一攬子資產,提供“全局流動性”。以 GMX 爲例,用戶直接購买並質押 GMX 協議發行的流動性代幣 GLP,GLP 指數則由 ETH、WBTC、LINK、UNI、USDC 等一攬子資產的價格組成。代表項目:GMX

來源:GMX (2023.7.20)

總結,用戶通過質押 GLP 來提供全局流動性,參與 GMX 做市。

特點:

零滑點:交易對手方是一攬子資產,價格由預言機報價,所以即使大額交易也不會產生滑點。

無限流動性:只要 GLP 中有資產,那么任一交易對都有流動性,深度可整合。

無需許可:所有人都可以公平得參與平台做市,並且根據 GMX 和 GLP 持有量平等地分到平台的盈利。

賭徒和賭場:交易者與流動性池互爲對手盤,進行零和博弈,交易者賺取的利潤均爲流動性池的虧損,反之亦然。從長期來看,GMX 的交易者虧損帶給 GLP 高於市場平均的年化回報。從統計學上看,交易者失敗是大概率事件,賭徒總是輸給賭場,而高槓杆將增加其虧損概率。

3)合成資產

合成資產,即目標資產的鏡像模擬。例如,用 sUSD 去表示美元的價格,用 sGold 表示黃金價格,本質上是由預言機喂價的方式錨定其他資產價格的衍生通證,其流動性源於一個共享債務池,需要 DeFi 協議幫助用戶發行,並以標准化通證形式存在於區塊鏈上。代表項目:Synthetix——Kwenta

該模式分爲鑄造和交易兩部分:

第一,鑄造人在協議中超額抵押某一資產,鑄造合成的穩定幣資產。此時,鑄造人可以按照資產比例進行手續費的分成,同時按比例承擔全局可變債務。

第二,交易者可以通過鑄造或者場外交易獲得合成資產,通過交易合成資產來做多或做空。

例如,Ellie 在 Synthetix 質押了價值 500 美元的 $SNX並鑄造了 100 美元的 sUSD。假設總債務池共價值200美元,且全部爲 sUSD 。此時,Ellie在 Synthetix :資產 $500 $SNX, 負債 $100 sUSD, 抵押率 500%,債務佔比50%。

情況一:Ellie 看多 BTC,於是用100 美元的 sUSD 全部兌換了 sBTC(另一種合成資產),一周後,BTC價格上漲 50 %,總債務池價值爲 250 美元(150 美元 sBTC 和 100 美元 sUSD),因爲 Ellie 承擔了 50% 的全局債務,此時,Ellie 在 Synthetix:資產 $500 $SNX, 負債 $125 sUSD,抵押率 400%,可賺取利潤$150 sBTC - $125 sUSD=25 美元。同時,她也需要補充抵押物或償還 sUSD 來提高抵押率。

情況二:Ellie 選擇持有 100 美元sUSD,一周後,BTC 價格上漲 50 %,全局債務上漲到 250 美元,和情況一相同,Ellie 同樣承擔了 50% 即 125 美元的債務,所以虧損 $125 sUSD - $100 sUSD=25 美元。此時獲利者爲持有 sBTC 的用戶。

通過上述例子,可以看出,這種模式的特點是:

全局債務隨時變動:所有合成資產組成債務池,全局債務價值隨着池內合成資產數量、種類、價格變動而變化。

抵押人承擔系統中全部債務的風險。

所有 $SNX 抵押人互爲交易對手。

4)AMM 模式

做市商預先存放一定數量的資產作爲底倉構成交易池,不需要用戶去掛單,而是使用算法“機器人”算出兩個或者多個資產之間交易的實時匯率,實現不用掛單等待的“即時交易”。

5)vAMM模式

在 AMM 的基礎上的創新,即虛擬自動做市商(Virtual Automated Market Maker),將流動性提供者的資金存在智能合約金庫中,用戶只在虛擬資產池進行交易,將資金與交易分離,有效隔絕風險。代表項目:Perpetual Protocol

AMM 交易平台 = AMM 自動報價算法 + 流動性提供者 (LP)

vAMM 交易平台 = AMM 自動報價算法

vAMM 基本模型爲:x*y=K,但 vAMM 本身沒有存儲真正的資產池 (K) ,K 的值由 vAMM 運營商在啓動時手動設置的,可以隨市場最新情況隨時隨意增加或減少。真實資產被存儲在一個智能合約保險庫(Vault)中,該保險庫管理 vAMM 的所有抵押品,運營商無權力移動抵押品。

以 Perpetual Protocol 爲例,其 V2 利用 Uniswap V3 作爲執行層,使用聚合流動性進行做市。用戶需要使用 USDC 作爲抵押物,USDC 被儲存在保險庫裏,協議根據保險庫數據將更新 vAMM,vAMM 進行報價。

來源:Perpetual Protocol

總結,vAMM 只作爲一種報價機制,本身並不提供流動性,其 LP 需要依賴其他協議。

特點:

極高的交易效率:vAMM 的自動化特性使它不需要等待傳統市場中的做市商手動調整價格和提供訂單,而是通過智能合約實時自動執行,提高了交易的速度和效率。

零無常損失:由於並沒有真實的流動性,也沒有 LP 提供者(交易者互爲流動性),vAMM 只作爲價格發現機制,所以不存在無償損失的問題。

槓杆交易:由於金庫和交易分離,通過合理的清算機制,交易者可以在虛擬池裏進行槓杆交易,最大化資金利用效率。

有限流動性:依賴 LP 的深度,不同交易對的流動性無法共享。

2. 主要參與者/協議產品介紹

2.1 訂單簿

2.1.1 dYdX

dYdX 是一個非托管、去中心化的永續合約交易平台,提供超過35種資產的綜合敞口,最高可達 20 倍槓杆,核心團隊由來自 Coinbase 等知名加密貨幣公司的軟件工程師組成。

雖然是去中心化交易所,但和大多數中心化交易所一樣,dYdX 採用鏈下訂單簿和鏈上結算的交易方式,也是運營了數年的 DeFi 協議中少有的還沒有推出治理代幣的項目。

dYdX 同時包含借貸、槓杆交易與永續合約三種功能。槓杆交易自帶借貸功能,用戶存入的資金自動組成資金池,交易時若資金不足,則自動借入並支付利息。需要注意,目前 dYdX 的槓杆交易只對大額交易的用戶友好,若單筆訂單小於 20 ETH,則只能選擇喫單,並需要支付較高的小額訂單喫單費,以彌補 Gas 成本。

dYdX 的永續合約在 Layer 1 與 Layer 2 上同時運行,Layer 2 採用 StarkWare 的二層解決方案。目前,dYdX V4 公开測試網已於 2023 年 7 月 5 日上线,計劃脫離以太坊,在 Cosmos 生態开發獨立區塊鏈,以獲得更高的可擴展性。

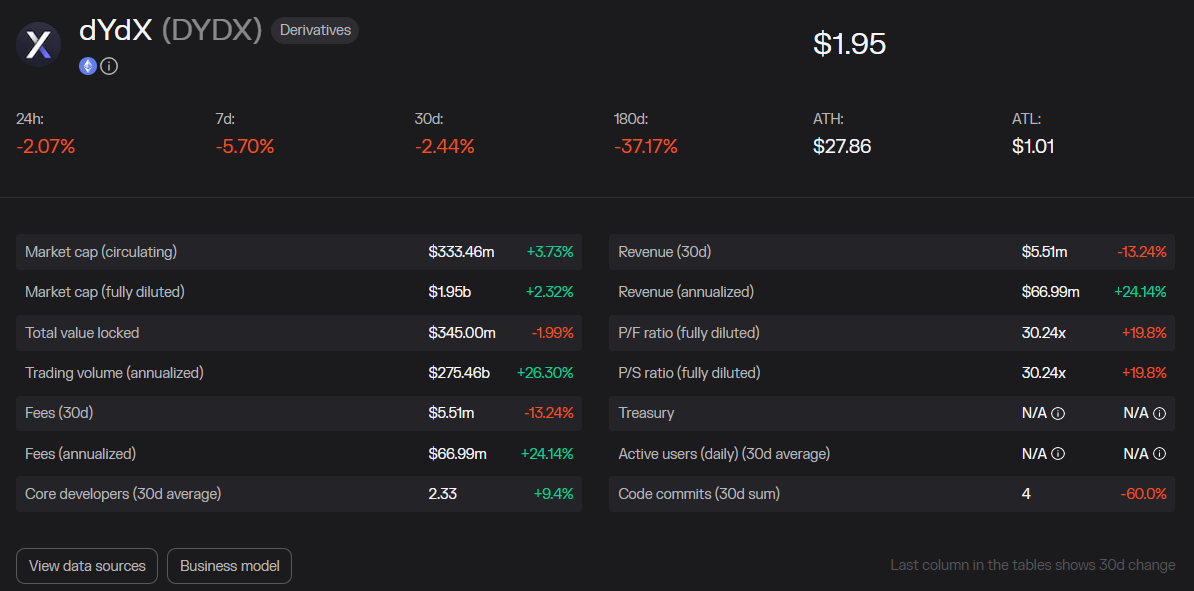

自 2017 年上线以來,dYdX 業務規模增長迅速,一直處於衍生品 DEX 的龍頭地位,交易量遠超其他對手。截至目前 8 月 4 日,獨立用戶達101,288名,USDC 存款量爲 $4.7M, 波動較大,在2021年9月達到峰值$142.7M,年度累計交易量達$275.46B,增速達 26%。年度累計收取手續費 $66.99M,由於在代幣激勵上花費$96.5M,近365天協議爲負盈利狀態,淨收入-$15.8M。

來源:Dune Analytics@impossiblefinance(2023.8.4)

來源:Tokenterminal(2023.8.4)

2.2 單一資產DAI作爲 LP

2.2.1 gTrade (Gains Network)

Gains Network 是一個 Polygon 和 Arbitrum 鏈上的去中心化槓杆交易平台,gTrade 則是該平台上的交易協議,其流動性通過 DAI 金庫來提供,提供包括加密貨幣、大宗商品和外匯等交易對。

gTrade 核心優勢就是其多重精妙的風控機制,gtrade 通過價格影響(Price Impact), 展期費用(Rollover Fee), 資金費用(Funding Fee) 三重保障來進行交易側的風險管理。

價格影響:即額外的價差,开倉頭寸越大,資產流動性越差,價格增加就越多。用於防止預言機操縱風險,便於上架小幣種。

展期費用:控制交易者使用較低的槓杆。

資金費用:最大限度地減少多頭和空頭未平倉合約之間的差距,以防止單邊存在非常大的風險敞口。

gTrade 上线後前期一直表現平平,直到2023年 1 月 1 日, 拓展至 Arbitrum 網絡後, gtrade 交易量大幅上升。目前 gtrade 市場份額 12-15% 左右,獨立用戶數爲 15,959 名,累計交易量達到 $39.51B。

來源:Dune@shogun (2023.8.4)

2.3 一攬子資產作 LP

2.3.1 GMX

GMX 是一個永續合約交易 DEX,最早部署在 BSC 上,2021 年开始在Arbitrum 上线公开版本,2022 年集成了 Avalanche 網絡。

零滑點:GMX舍棄了自動做市商模型(AMM),採用預言機報價的方式。GMX 只需要將資金注入池中,用戶依賴預言機報價就可以完成一筆永續合約的交易,協議會根據預言機的真實價格進行兌換,兌換過程中不存在滑點的損失費用且避免了交易引擎需要在鏈下匹配訂單的問題。提供零滑點的現貨和保證金交易。

GLP 資金池:GLP 池是一個多資產池,池子裏有USDC/BTC/AVAX等主流的代幣,以此支持用戶做多或做多的合約需求。當用戶做多比特幣時則相當於向池子“租賃”比特幣。反之,當用戶做空比特幣時則相當於向池子“租賃”穩定幣。這使得 GLP 池能夠爲協議賺取 LP 費用,而一切的盈利將分配給 GMX 和 GLP 的質押者。

完全去中心化:GMX 交易所的數據全在鏈上,且無需 KYC,所有資產由智能合約保管,智能合約开源,所有運營數據也是公开透明的。

獨特的產品創新和 Arbitrum 的空投預期使 GMX 飛速成長。截至 2023 年 8 月 4 日,GMX 年度累計交易量達$34.63B,近三個月,GMX 在資金池衍生品 DEX 類別市場份額佔比有所下降,高峰值在2023年4月,佔比達 50%。獨立用戶數爲117,097名。近180天累計手續費收入爲$81.8M,在各協議中排名第 8,甚至超越了 Pancakeswap、dYdX 等元老協議。

來源:Token Terminal (2023.8.4)

來源:Dune@shogun (2023.8.4)

2.4 合成資產

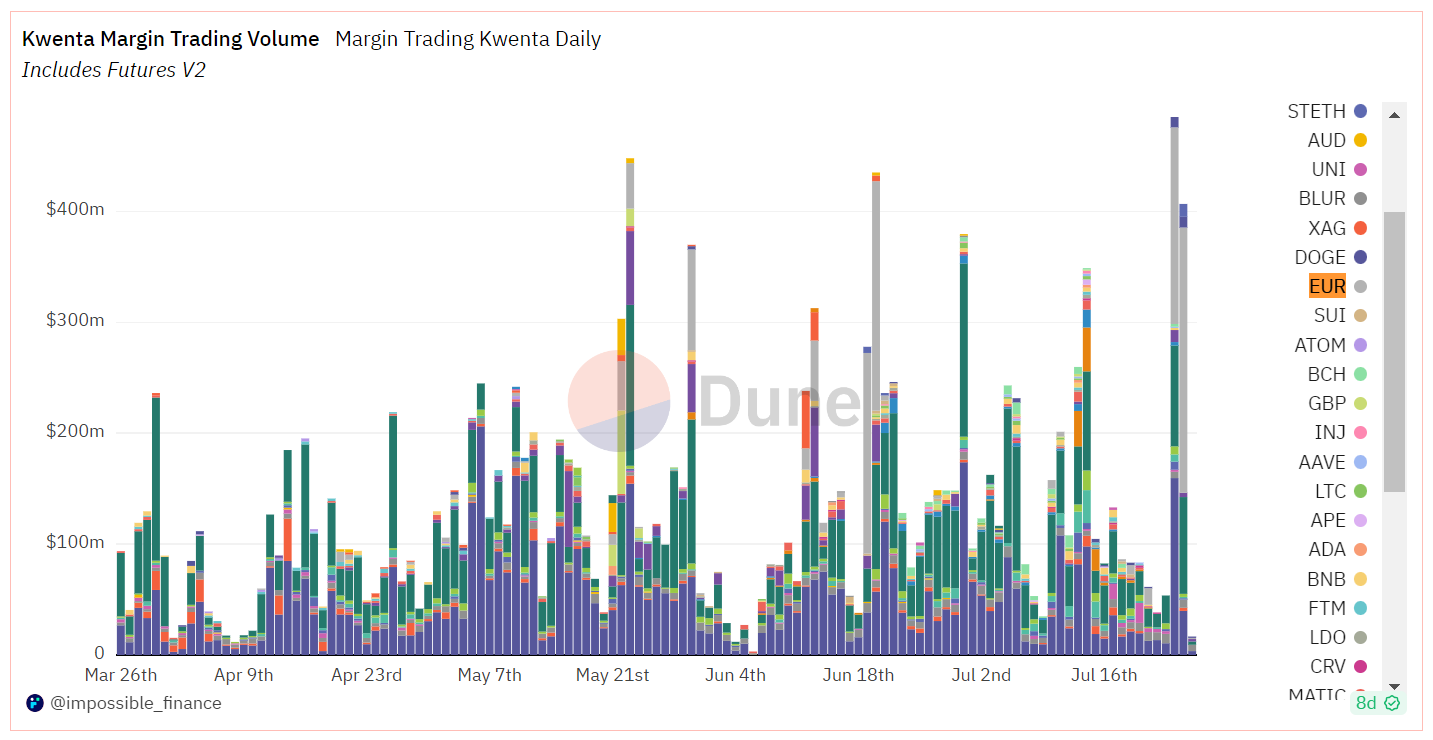

2.4.1 Kwenta

Kwenta 是基於 Synthetix 協議的衍生品交易平台,支持加密貨幣、外匯以及黃金和白銀等商品。Kwenta 相當於 Synthetix 的前端,Synthetix 是 Kwenta 背後的流動性資金池。Kwenta 的交易員可以針 Synthetix 債務池進行交易,該債務池由 SNX 質押者提供的 sUSD 組成。 Synthetix 爲其管理流動性和提供合約的底層協議,而 Kwenta 則專注於用戶體驗和界面設計。目前,Kwenta 提供超過42對加密貨幣、外匯和商品,槓杆高達 50 倍。

無限流動性和零滑點:Kwenta 採用 Synthetix 的動態債務池模型,因而所有交易標的近乎無限流動性(協議安全範圍內)。另外,和 GMX 一樣,Kwenta 使用預言機直接喂送指數價格充當標記價格,因此不會有價差,也就無沒有所謂的滑點。

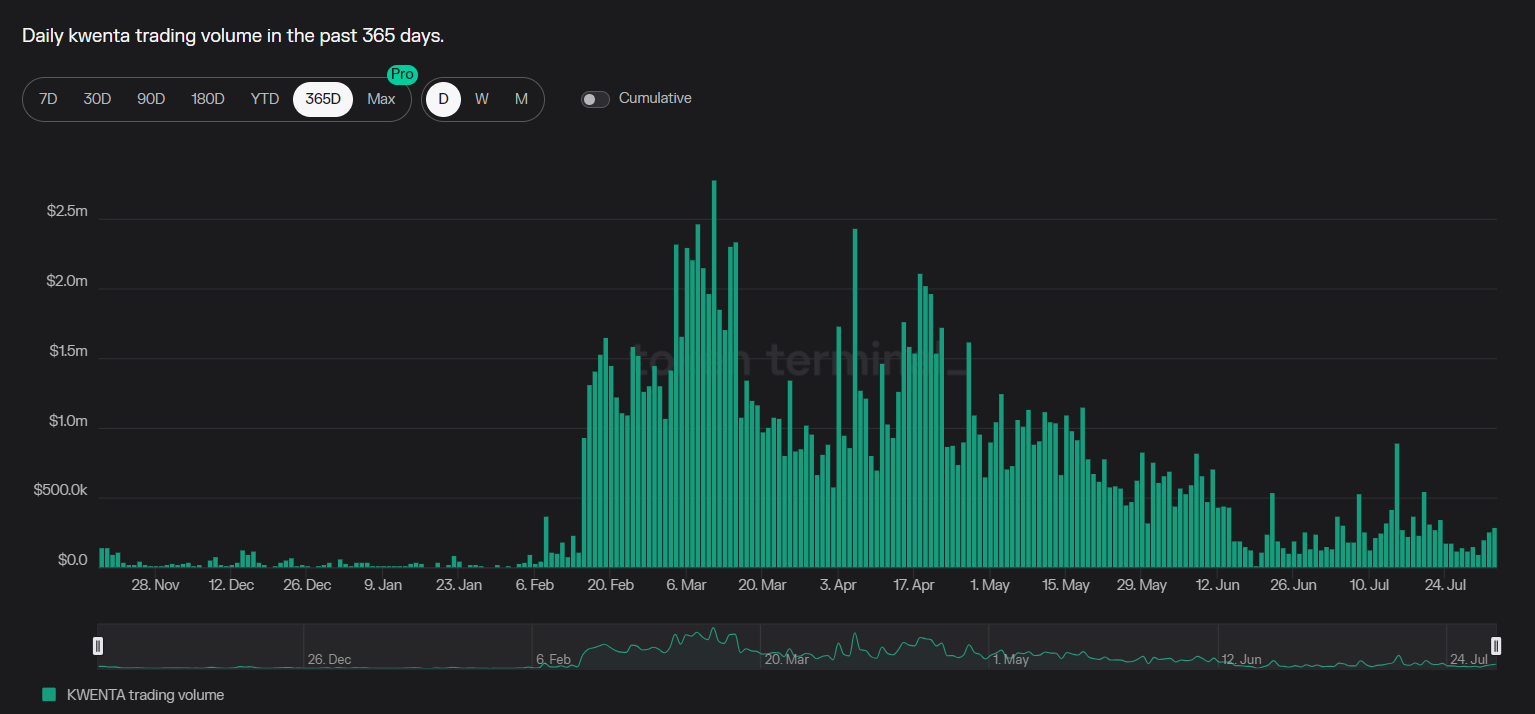

2020年10 月,Kwenta 在在 Optimism 公鏈上线,自 2023 年 2 月,業務規模开始突飛猛,最高單日交易量達到 $2.8M,年度累計交易量爲 $55.21B,年度手續費收入爲$22.59M。獨立用戶數達154,560名。歐元、sBTC 和 sETH 是其主要交易標的。

來源:Tokenterminal (2023.8.4)

來源:Dune@impossiblefinance (2023.8.4)

2.5 標的對比

3. 再尋生機

Defi Summer 刺激了無數新生協議的湧現,也使目前永續合約 DEX 的競爭愈發激烈,無論是新老協議都在思考如何迭代創新,窮則變,變則通。面對困境,我們認爲破局之路在於四點:一是如何乘以太坊升級的東風進行性能提升;二是通過聚合流動性提供市場最優價格;三是發展鏈上跟單交易,吸引更多用戶,拓寬交易規模;四是結合傳統資產,彌補期貨交易所短板,滿足多樣化需求。

3.1 以太坊升級

3.1.1 Layer 2

過去,許多 DEX 協議爲了更低的交易成本和更高的吞吐量部署在 BSC、Solana 等 Alt Layer 1 上,但代價是犧牲了一定的安全性,如今年 5 月 BSC 鏈上的 Level Finance 就被攻擊,損失達 100 萬美元。但隨着 Layer 2 的發展,很多原生在 Alt Layer 1的項目紛紛轉移到 Layer 2,如 Level Finance、GMX 都部署到了 Arbitrum。Layer 2 依托以太坊有着 Alt Layer1 不可比擬的安全性,加之升級後成本的降低和速度的提升,它將吸引到更多 DEX 協議,爲 DEX 提供更優質的底層設施。

3.1.2 以太坊坎昆升級

相較於 CEX,DEX 最核心的劣勢有兩個:交易速度慢和交易成本高。其原因是以太坊的吞吐量較低,而以太坊的升級和擴容有望徹底解決這個問題。2023 年底即將進行的坎昆升級將引入 “Blob Transaction”,預計可以節省 90% 的儲存費用。這將大幅度降低鏈上交易的 GAS 費用,減小 DEX 的交易成本。隨着未來以太坊區塊添加更多的 Blob,吞吐量也將進一步提升,交易速度有望大幅提高。

3.1.3 Layer 2 Stack 方案

dYdX 選擇離开以太坊轉向 Cosmos 應用鏈,原因是他們希望自己鏈上的共識層有更大的模塊化,在不可能三角中爲了可擴展性犧牲了一定的安全性。但隨着 Optimism、zkSync 等 Layer 2 紛紛推出 Stack 方案,“不可能三角”似乎不再不可能。 以OP Stack 爲例,它允許开發者構建模塊化區塊鏈,可以輕松定制以滿足項目的特定需求,同時又依賴以太坊確保了安全性。Stack 方案兼顧了安全性的同時提高了以太坊的可擴展性,讓 DEX 在 Layer 2 上有了更好的選擇,大型的 DEX 甚至可以基於 Layer2 Stack 部署 Layer 2 應用鏈。

3.2 聚合器

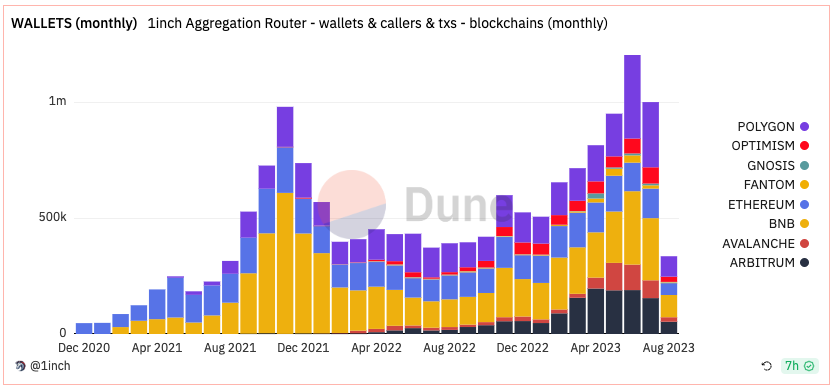

從數據上看,2022 年受到 FTX 危機影響,交易者信心嚴重受挫,主流中心化交易所資金外流,Defi 通證市值暴跌 72.9%,但現貨聚合器並未受到波及,不降反升。以 1inch Network 爲例,Q4 獨立用戶增長了 13%,超過了 240 萬。

來源: Dune@1inch (2023.8.10)

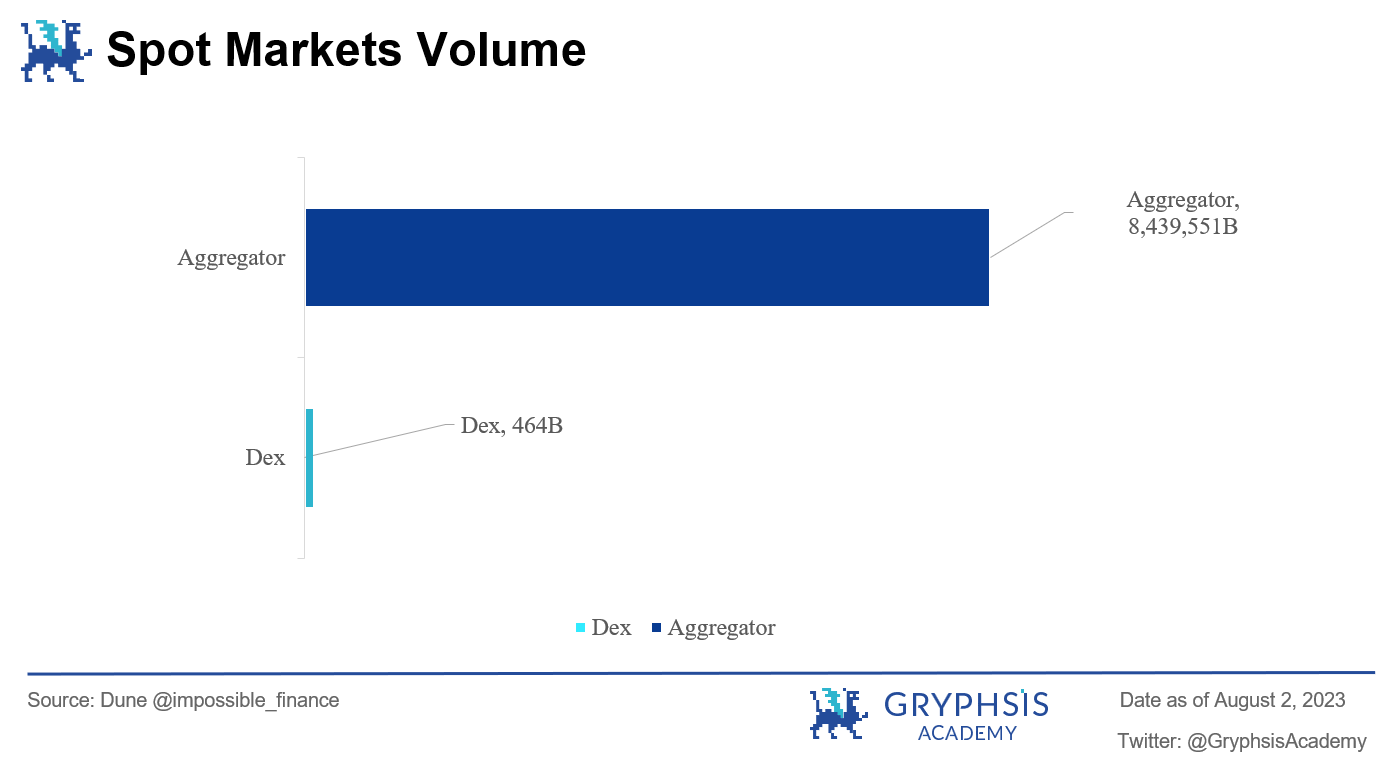

在整體 Defi 現貨市場中,聚合器交易量是 DEX 的將近 2 萬倍,交易量如此的懸殊也證明了聚合器不可替代的獨有的優勢,反觀衍生品聚合器並未出現相對成熟的產品,發展潛力巨大。值得一提的是,7月17日,規模最大的 DEX 協議 Uniswap 推出了一款可以聚合去中心化交易池流動性的協議 UniswapX。該協議具有聚合流動性、引入第三方 Fillers 、一鍵跨鏈交易等新功能,可以爲交易者提供單一流動性池所不及的最優價格。作爲行業頭部 DEX,Uniswap 的交易量佔整體 DEX 的 65%,如此體量的現貨 DEX 都往聚合器方向發展,也進一步說明衍生品 DEX 也需要向着聚合器方向前進。

和 1inch、Odos、DeFillamaSwap 等現貨聚合器類似,衍生品聚合器的目標是使用其算法比較各種協議,找到最優價格和費用的交易平台,促進最有效的交易路徑。

衍生品聚合器的好處有以下幾點:

交易體驗絲滑:聚合器只作爲前端,專注優化界面和操作體驗,更能讓使用感受接近中心化交易所。

比肩 CEX 的流動性:聚合器能夠整合 DEX、CEX、LP、基金、做市商的全部流動性,其深度非一般 DEX 可以比擬。

資產類別豐富:出於流動性深度和風險管理的考慮,單一 DEX 的資產種類較少,且添加資產往往需要許可,聚合器可以融合衆多 DEX 的資產類別,交易在許多永續合約協議上不符合條件的資產。

可持續的盈利能力:傳統衍生品 DEX 需要將一部分交易費分給 LP 或者支付利息以吸引存款,但聚合器本身無需提供流動性,故也無需提高收益率和交易費率來吸引 LP。

有效避免代幣通脹:前文提到聚合器無需通過分割收益來吸引流動性,也無需將代幣作爲獎勵分發給用戶,費用收入全部歸協議所有,代幣也無需面臨通脹和拋壓,其價值捕獲能力顯著提升,代幣更具投資價值(反例爲 Uniswap 因代幣只提供治理權卻不能分享協議收入爲人詬病,也制約了幣價的上漲)。

部署新鏈門檻低:傳統永續合約 DEX 只應用在一到兩條公鏈,主要困難在於跨到新鏈需要耗費大量的資金用來吸引流動性,這一定程度上制約協議的擴張。聚合器可節省新鏈上的流動性激勵,能夠低成本添加多鏈且無流動性限制。

最優收益與 Delta 中性:目前永續合約市場衆多 GMX Fork,技術架構類似,實現機制雷同,很難打出差異化優勢。但聚合器可以在衆多 GMX Fork 中尋找收益最高的 DEX,化零爲整,爲交易者實現最佳收益;同時聚合的每一個流動性池都互爲對衝的對手方,通過各類鏈上資產組合來實現對多資產風險敞口的對衝,爲 LP 提供 Delta 中性。

聚合器的難點:協議間的潛在價格差異

由於資金費率、流動性深度、多空人數等原因,同樣的交易對不同協議可能存在不同的定價,對於衍生品聚合器而言,要做的不僅僅是簡單的在前端界面集成流動性,重要的是如何整合平衡各個協議價差,爲交易者提供一個統一的定價。若沒有統一的價格,聚合器就好比一個 Defi 網頁大全,雖然收集了各個協議的價格但並沒有從本質上內化整合。統一的價格才是聚合的內涵和本質,不僅可以極大提高用戶體驗,更能降低上手難度,最大化用戶利益。至於如何磨平價差,是依靠算法還是與底層協議合作,則要看聚合器各顯身手了。

總結,衍生品聚合器有效地集合了 CEX 和 DEX 的優點,如 CEX 般絲滑,如 DEX 般可信,海量流動性加高可組合性,這些都給予了它極高的發展空間,但如何統一資產價格仍存在挑战。

目前衍生品聚合器是一片汪洋藍海,成熟的產品寥寥無幾,主要協議有:Uniswap X、UniDEX、MUX、Sushiswap DEX 聚合器。

3.2.1 MUX

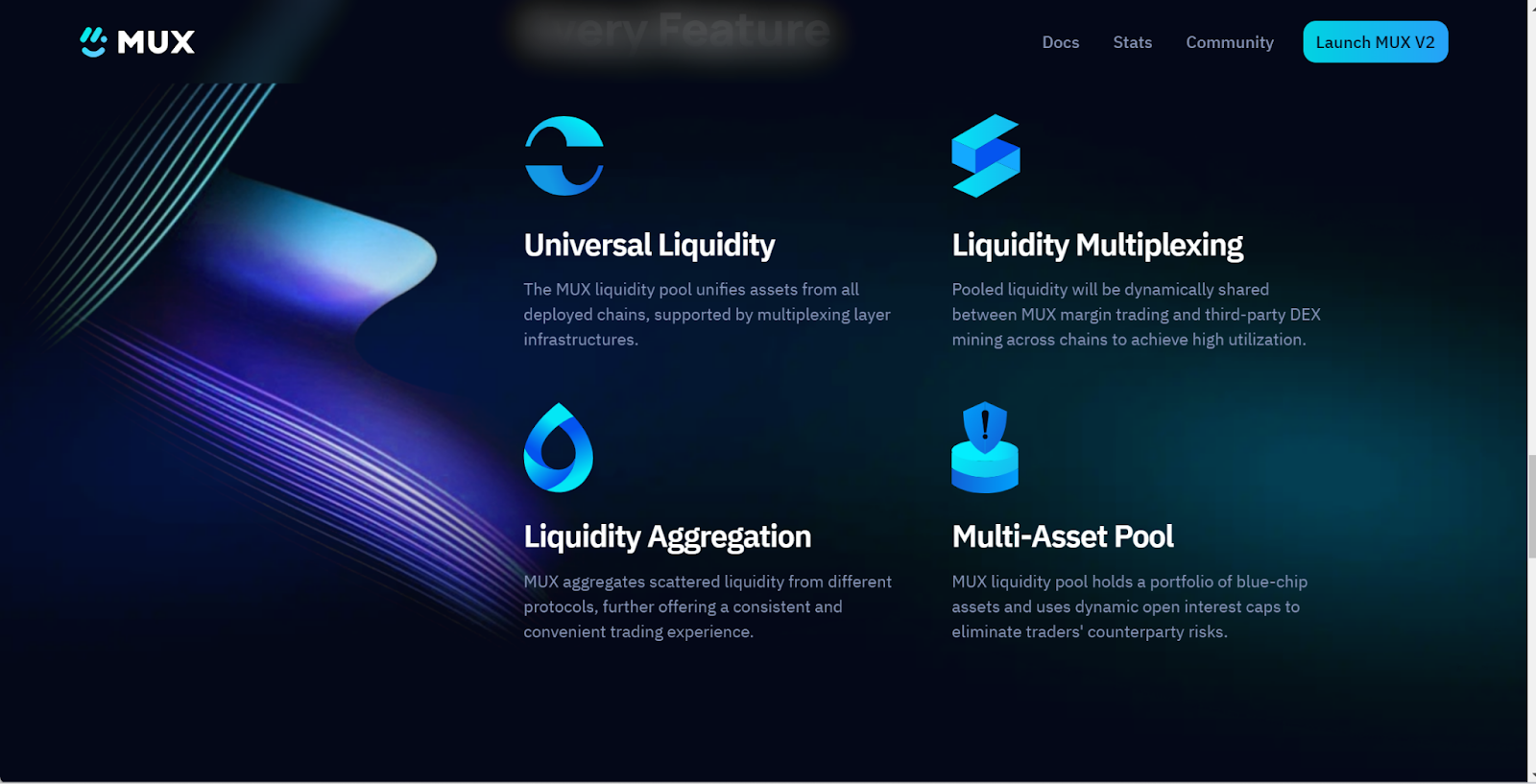

MUX 原型爲 MCDEX,是一家部署在Arbitrum 上的 AMM 驅動去中心化永續合約交易所。2022年12月1日,MCDEX 正式關閉,更名爲 MUX Protocol。MUX 部署在 Arbitrum、BSC、Avalanche 和 Fantom 上,機制類似 GMX,最高允許100倍槓杆,其 V2 版本增加了流動性路由(Liquity Routing),由當交易者在 MUX 上建倉時,MUX 聚合器將動態比較各協議提供的交易價格,並推薦最適合流動性深度的底層協議,最大限度地降低交易者的綜合成本。

其優勢在於:

跨鏈流動性共享:在即將推出的 V3 版本中,MUX 還將支持跨鏈聚合的功能,其產品可以在Arbitrum、Optimism、BSC、Avalanche、Fantom 等公鏈上使用,不同公鏈上的資金池 MUXLP 可以互相借用,共享深度。

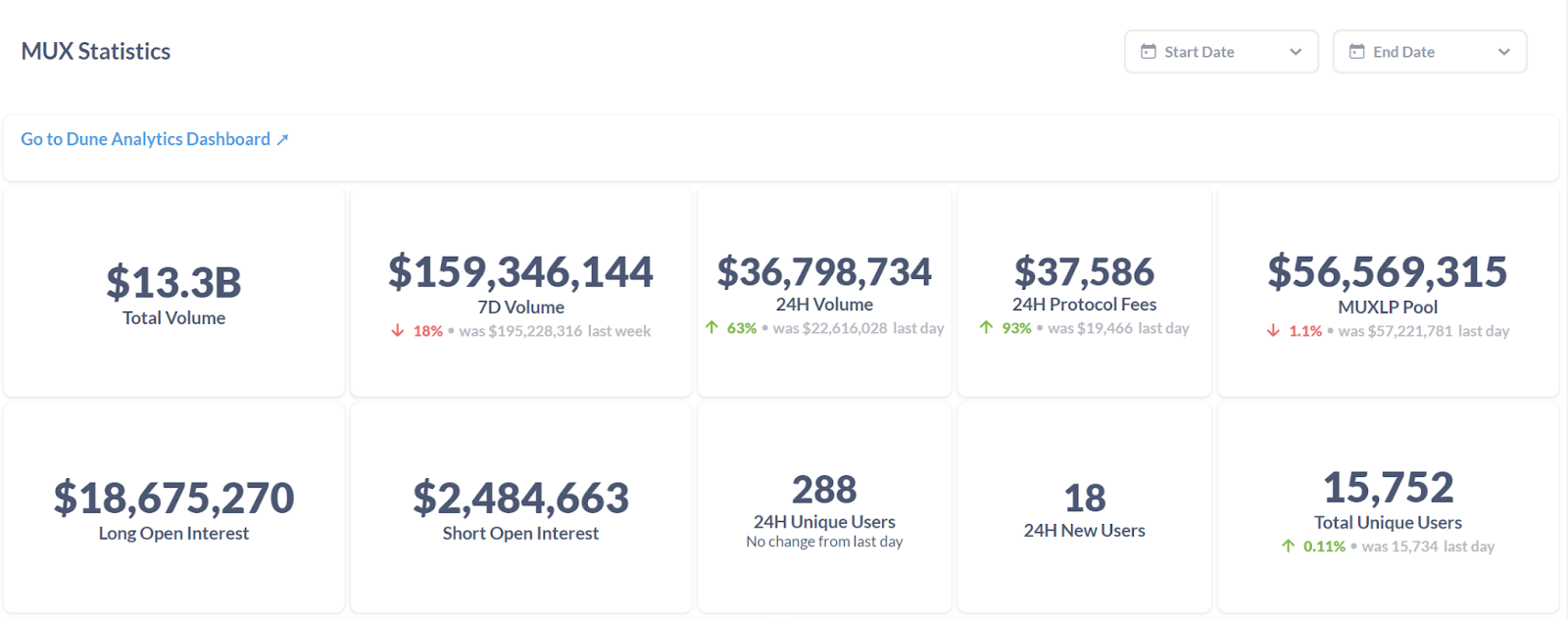

統一定價:對於定價差異的問題,MUX 將採取和底層協議深度合作以及自己承受差價兩種方法來克服,爲交易者提供跨鏈頭寸的統一定價。交易者無需被聚合器背後的流動性供應商分散注意力,只需要關注統一的交易界面。目前 MUX 7 日交易量達到 $159M,超過 Perpetual Protocol,發展勢頭良好。

來源:MUX Statistics

3.3 跟單交易

跟單交易(Copy Trading)也可以叫社交交易(Social Trading),即用戶在平台上復制交易員或 KOL 的交易策略,這個方法多用於中心化交易所,既可以打響交易所品牌,吸引流量,又能降低用戶操作成本,捕獲交易機會,同時幫助帶單員獲得分潤。從數據上看,以 Bitget 爲例,2022 年,在跟單交易和合約交易推動下,Bitget 的總交易量增長超 300% 。該平台的一鍵跟單交易產品吸引了超過 80,000 名交易者和超過 338,000 名跟單者,盈利交易超過 4200 萬筆,這也使得 Bitget 成爲在 FTX 災難發生半年內,唯一一個實現衍生品交易逆勢增長的 CEX。

來源:Nansen

鏈下跟單交易主要分爲兩種模式,第一種是聚合平台的交易展示,第二種是交易平台的一鍵跟單。

第一種聚合平台主打“交易+社區”的商業模式,典型例子是幣Coin和雪球。這類平台通過 API 接入各大交易所數據,匯集了諸多專業交易員和 KOL的實盤數據,普通投資者可以通過該平台看到大佬們在账戶上的實時操作,相較於傳統的“訂單截圖”更爲透明真實。另外,聚合平台還打造交流社區,通過聊天廣場和收益率榜單,用戶可以直觀地從數據上辨別真正的交易大神,並得到大佬的指點和建議。對於專業交易員和 KOL 來說,聚合平台是最好的宣傳引流工具,付費訂閱也可帶來可觀收益。對於用戶來說,它則是有數據背書的權威學習社區台。對於平台而言,吸引用戶打造品牌的同時也提供了另類且實用的用戶教育。

來源:幣Coin

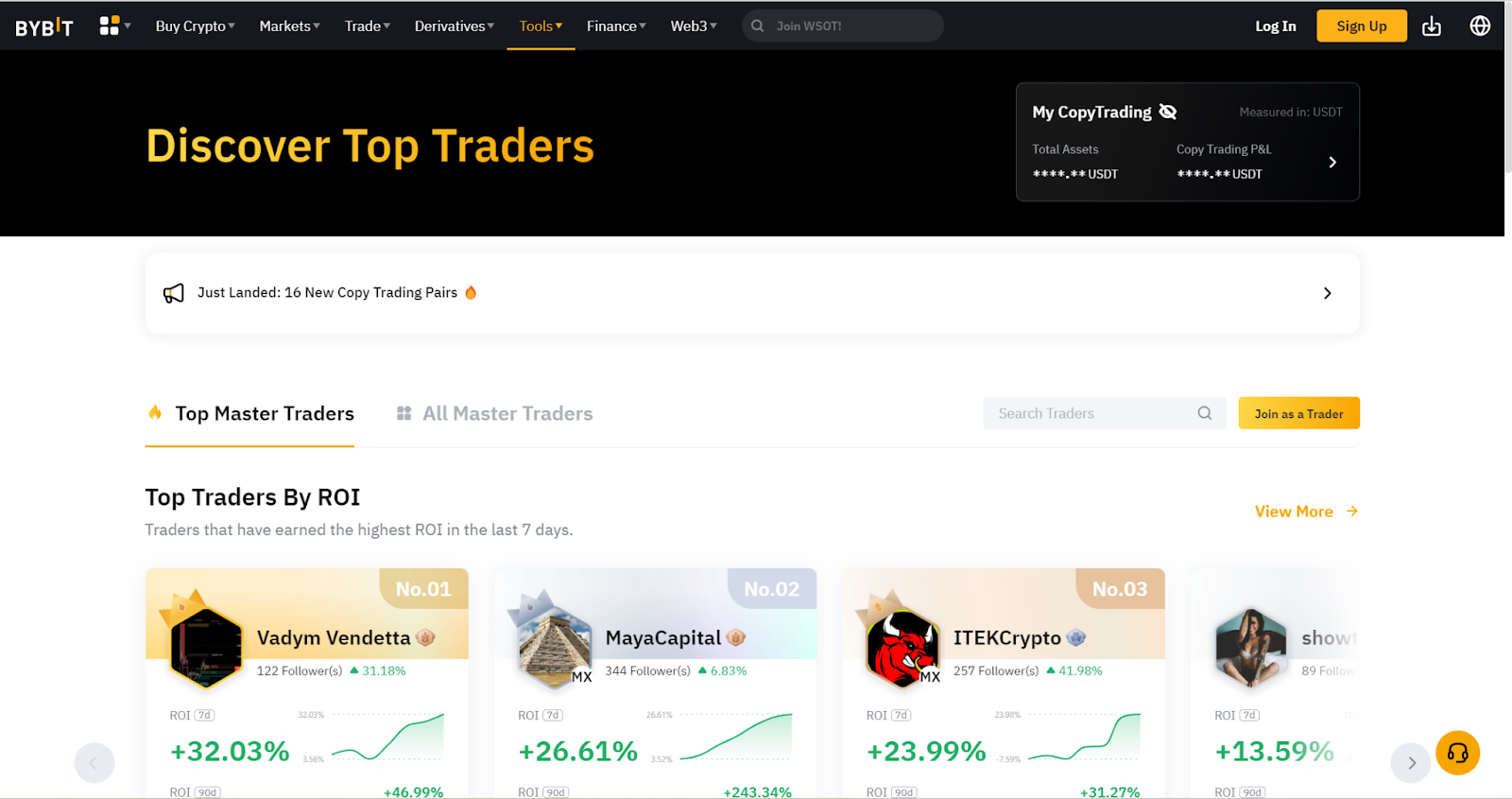

第二種則是各大交易所跟單產品,典型例子爲 Bitget 和 Bybit。當用戶達到特定條件(通常是收益業績和關注人數)時可以通過申請成爲帶單達人。帶單達人選擇展示自己的倉位,吸引其他用戶進行跟單,並分享10%左右的跟隨者的淨收益。

來源:Bybit

兩種模式各有利弊,聚合平台的好處在於整合了各大交易所的數據,便捷全面。並通過社區开展了另類的用戶教育,增加了用戶粘性。缺點在於跟單並不方便,需要接入外部數據。

交易所跟單的優點在於操作便捷,帶單達人的篩選和晉級機制以及完善的風險控制也爲用戶的資金提供了安全保障。但缺點在於用戶只能盲目地根據收益率進行跟單,對於帶單人的人品口碑、交易邏輯、量化指標等全然不了解,知其然而不知其所以然,一定程度上增加了投資風險也不利於用戶留存。

鏈上跟單交易平台則可以與聚合器聯動,綜合以上兩種模式的優點。

整合所有協議的交易數據,列出交易員業績排行榜,再根據 DEX 的流動性深度,進行最優的跟單匹配;

通過創建交流社區、將錢包地址與 Twitter 等社交账號相關聯,可以彰顯帶單者的投資邏輯、行業洞察;

鏈上跟單無需許可,任何人都可以成爲帶單者並復制其他人的交易策略;

目前,永續合約 DEX 包含跟單功能的項目並不多,主要協議有 Perpy Finance 和 SFTX。

3.3.1 Perpy

Perpy 是一個基於 GMX 的鏈上跟單協議。任何交易員都可以在 Perpy 中創建金庫,通過推特吸引跟單,金庫通過智能合約直接鏈接到 GMX。我們可以把交易員看做是一名基金經理,他在 Perpy上創立一個自己的基金,通過社交媒體吸引跟單者進行認購投資,作爲基金經理負責操作交易並收取一定的管理費用。簡而言之,交易員和跟單者是基金經理和投資者的關系,跟單者將資金交由交易員代爲管理投資。

2023 年上线後, Perpy Finance 總交易量爲 $50M,另一個協議 STFX 爲 $7.7M,二者交易量不高,衍生品鏈上跟單交易賽道仍處於早起成長階段。

3.4 衍生品 DEX + 傳統資產

2022 年傳統資產全球場內期貨和期權成交量連續五年創新高,漲勢強勁。但目前無論是 CEX 還是 DEX,其產品大多都是加密資產,DEX 是否可以跳脫出加密貨幣世界,進軍更廣闊的傳統資產衍生品市場呢?以 gTrade 爲例,8月1日,gTrade 上傳統資產(大宗商品和外匯)的未平倉量爲 $16M, 佔總量的 42%, 峰值時傳統資產的未平倉量曾達到過加密貨幣的 3 倍,爲費用做出了相當大的貢獻。但這個體量僅佔傳統資產衍生品交易的九牛一毛,更多的規模還在等待挖掘。

對比傳統期貨商品交易所和 CEX,DEX 優勢在於:

DEX 具有無需許可性,即任何人可以在協議上开發任何新產品,無需任何授權審批,而任何人都可以交易該產品,無需 KYC 認證。這意味着可以更加靈活輕松地增加傳統資產的交易類別。

DEX 還具有抗審查性,可以有效抵抗中心化機構的操控。在日益嚴苛的中心機構審查和清退趨勢下,DEX 有着更加廣闊的潛在市場。

DEX 可以 7*24H 全天候交易,充分滿足市場的個性化對衝需求,彌補了傳統期貨交易所的時間限制。未來,DEX 衍生品除了 BTC、ETH外,也可以是農產品(大豆、玉米和棕櫚油)、金屬(鋅、黃金和鎳)、能源(原油、瀝青、焦煤)等等。

面對傳統資產如此廣闊的對衝需求,永續合約 DEX 有機會進一步把蛋糕做大,着力开拓傳統資產交易,在內部競爭中打出特定資產交易的差異化優勢。DEX 不需要成爲下一個幣安,而是要成爲第一個去中心化的芝加哥商業交易所(CME)。

4. 結論與展望

去中心化永續合約交易平台之間的競爭已成紅海,面對困境,代幣與 LP 激勵只是權宜之計,從機制上進行創新與突破才是根本之道。

巧借東風,借助以太坊升級完善 DEX 基礎設施,提高吞吐上限;

化零爲整,通過聚合器整合多源流動性並統一價格優化 DEX 的操作體驗;

師夷長技,學習中心化交易所的跟單功能,开設鏈上跟單交易,簡化投資步驟、降低交易門檻;

另闢蹊徑,跳出加密世界,利用區塊鏈優勢擁抱傳統資產衍生品的海量需求。

去中心化交易所已有非托管、高透明度等優勢,如果在此基礎上能夠提供和中心化交易所同等質量的用戶體驗和流動性,那么去中心化交易所的時代可計日而期。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。