作者:Ignas,DeFi研究員;翻譯:金色財經xiaozou

去中心化穩定幣的黃金時代來臨了嗎?不要被穩定幣總市值從1800多億美元下跌至1250億美元(DeFi穩定幣僅佔9%)所誤導。我們來看看迎接未來牛市DeFi穩定幣有哪些讓人興奮的變化吧!

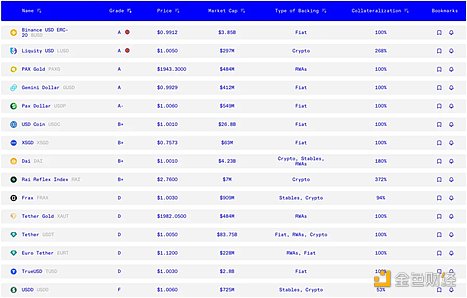

安全第一!非營利機構Bluechip發布了主要穩定幣的經濟安全評級。評級最高的是哪些?BUSD、PAXG、GUSD和最安全的DeFi穩定幣LUSD。比USDC還要安全。在3月份的USDC脫鉤事件中,LUSD充當了安全港。

像DAI和RAI這樣的DeFi穩定幣獲得了B+,而USDD和Tron USDD獲得了F。這些評級很重要,因爲評級內容將側重實驗性的DeFi穩定幣。無論你是DeFi礦工還是風險厭惡者,都有適合所有人的穩定幣。

Lybra

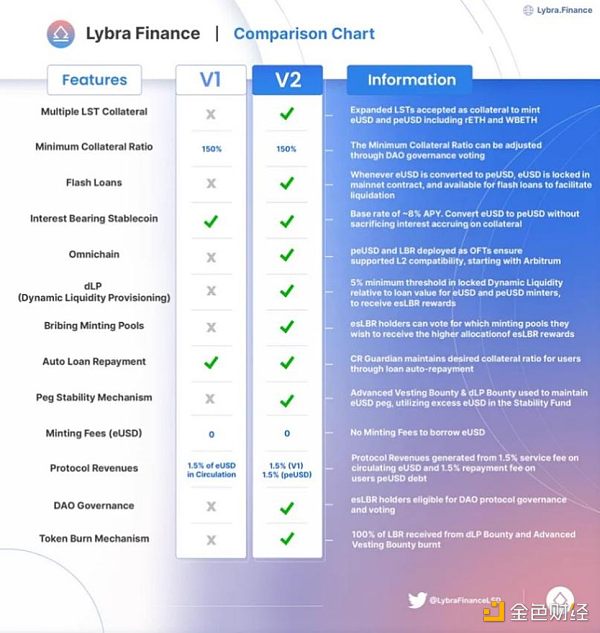

讓我們看看Lybra eUSD,它是LUSD的競爭對手。作爲Liquity的一個分叉,它與Liquity不同,它接受stETH作爲抵押品。這使得eUSD持有者獲得約7.2%的APY。然而,eUSD的收益分配是通過rebase機制進行的,這導致了DeFi內部的採用問題。

爲了解決該問題及其他問題,Lybra v2推出了一個新的穩定幣——peUSD。升級內容還包括全鏈功能,可以使用各種抵押品進行鑄造,並且更容易與DeFi協議集成。v2目前在Arbitrum測試網上運行。

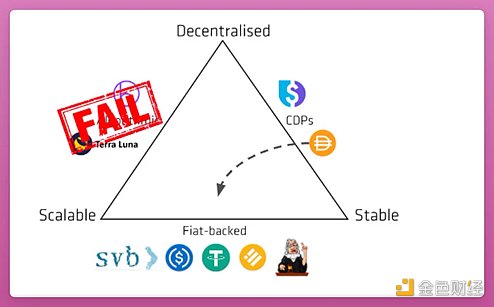

零利率的簡單流動性、一次性借款費用,以及抗審查等特性很酷。但爲了跟上競爭的腳步,Liquid推出了v2版本,旨在解決去中心化、穩定性和可擴展性的“穩定幣三難困境”。

Liquity v2引入了本金保護槓杆和二級市場,以確保ETH價格下跌時的穩定性,這得益於儲備支持的delta中性模型。它很復雜,但提供了槓杆、收益和交易機會。計劃於2024年發布。

Synthetix

SNX創始人爲何看好去中心化穩定幣?我猜這是由於Synthetix v3!盡管sUSD的市值降至9400萬美元,但v3的推出可能會改變這一趨勢。它預示着一個令人興奮的Synthetix生態系統的改變。

sUSD的主要改進爲:

· 多抵押品質押:v3支持不同的抵押品以支持合成資產。不再只支持SNX。預計sUSD流動性將增加。

· Synthetix貸款:鑄造sUSD沒有債務池風險,也沒有發行費用。

MakerDAO

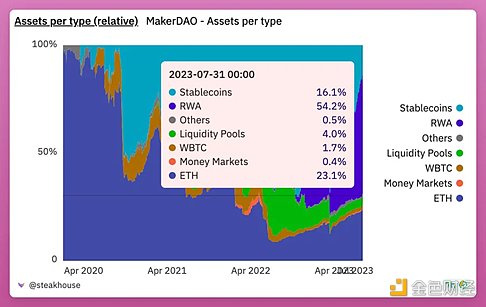

另外,Maker正在蓬勃發展:

· MKR在一個月內上漲了26%。

· DAI很快將通過DSR獲得8%的收益。

· Spark Protocol——一個專注於DAI的Aave分叉——達到5700萬美元TVL。

· Maker將對USDC的依賴從65%降至17%。

· 它現在是第三大收入來源,超過了Lido。

FRAX

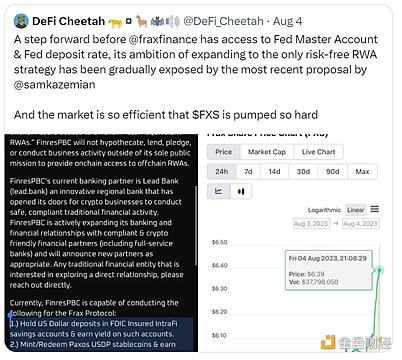

再來看FRAX:它在藍籌股的評級爲D(不安全)。相關問題是FXS的部分抵押和對中心化資產的嚴重依賴,但隨v3的發布,情況可能很快會發生變化。

雖然細節尚未全部公布,但Frax目前正在投票與FinresPBC合作,共同持有管理低風險的現金等價物資產。它將使鏈上訪問鏈下傳統資產成爲可能,並爲Frax協議帶來收益,同時減少對USDC的依賴。

Aave

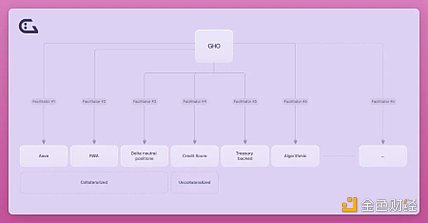

與此同時,Aave最近推出了穩定幣GHO,市值爲1100萬美元,這是一個穩定的开始。GHO的潛力超越了Aave:是使用現實世界資產、國庫券或部分算法(如FRAX模型)進行GHO鑄造的促進者。

對於GHO需要了解的關鍵內容如下:

· 屬於超額抵押,僅由批准的Facilitator鑄造/銷毀。

· 應計利息由Aave治理設定(目前爲1.5%)。

· 不能供應給Aave以太坊市場。

· stkAave持有者提供借貸折扣模式。

Curve

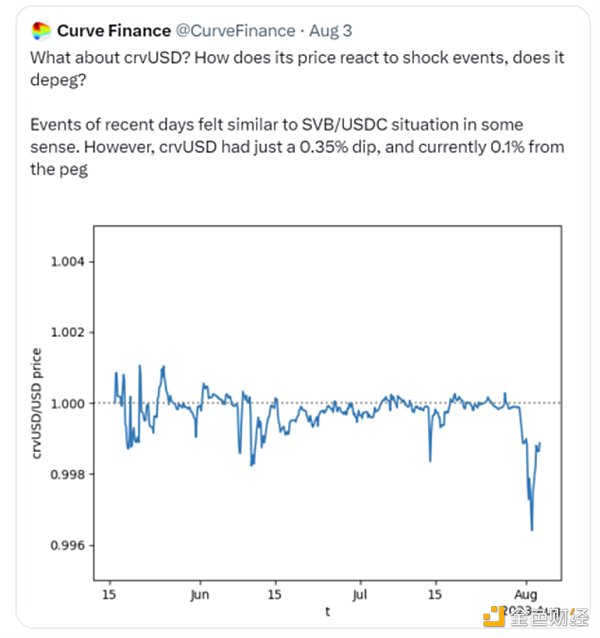

事實證明,Curve發布的crvUSC對平台至關重要。在黑客攻擊之後,crvUSD在爲Fraxlend CRV/FRAX借貸池以及TriCypto池的CRV提供流動性方面發揮了關鍵作用,與此同時還保持了掛鉤。這是一個非常及時的發布。

基於軟清算機制的借貸清算AMM算法使crvUSD脫穎而出。通過抵押品與crvUSD之間的逐步轉換——價格下降時賣出抵押品,價格上升時回購抵押品——解決了清算問題,帶來了更多的交易量。

UST的崩潰和USDC的脫鉤給我們上了很好的一課,讓我們知道我們需要改進什么。今天行得通的事明天可能就行不通了,而現在看來不可能的事在不久的將來可能會成爲常態。在這些經驗教訓中,DeFi穩定幣正在奮發進取。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。