作者:萬物研究院

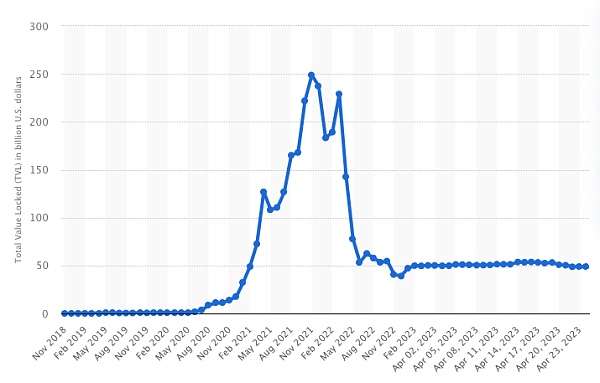

過去五年,DeFi 經歷了飛速的發展,尤其 2020-2021 年,DeFi TVL 從數億美元增長到數千億美元,史稱 DeFi Summer。在此過程中,大量資金湧入 DeFi,各類創新型 DeFi 應用不斷湧現, 空投與補貼盛行,爲早期參與者創造了一波又一波的財富神話。熊市期間,DeFi TVL 則穩定在 500 億美元左右。

TVL (total value locked) across multiple Decentralized Finance (DeFi) blockchains from November 2018 to April 24, 2023 (in billion U.S. dollars) 數據來源:www.statista.com

近期 RWA 賽道被熱議,讓加密從業者看到了進一步拓寬 DeFi 疆域的機會。一些對加密行業友好的司法轄區正在積極推動 RWA 的落地,不少知名傳統機構,諸如高盛、西門子、Hamilton Lane、中銀國際、亞馬遜,也都在試水 RWA 。近三個月,RWA 概念相關代幣幾乎都有所上漲,其中一些漲幅高達 10 倍。花旗銀行在其研究報告《金錢、代幣與遊戲》中預計,2030年,RWA 將可能給鏈上帶來 5 萬億美元的資產。

2022-2023年上半年 TradFi 擁抱區塊鏈相關事件整理

時間 |

事件 |

2022/5/31 |

新加坡金融管理局 (MAS) 宣布,啓動 Project Guardian(守護者計劃),這是一項與金融業合作的舉措,旨在探索資產代幣化的經濟潛力和增值用例。該試點將由星展銀行有限公司、摩根大通和 Marketnode 牽頭。 |

2022/9/24 |

私募股權巨頭 KKR 將其 40 億美元醫療保障战略增長基金II(「HCSG II」)的一部分在 Avalanche 區塊鏈上進行代幣化,讓鏈上的投資者可以投資這一資產類別。 |

2022/12 |

瑞銀集團 (UBS) 在英國、瑞士法律許可的區塊鏈上,發行了 5000 萬美元的代幣化固定利率票據,开創區塊鏈金融合規應用的案例。 |

2023/1/11 |

高盛宣布旗下數字資產平台 GS DAP 已正式上线,該平台基於軟件公司 Digital Asset 开發的 Daml 智能合約語言在支持隱私的區塊鏈 Canton 上开發。2022 年 11 月,歐洲投資銀行(EIB)曾使用該平台發行了 1 億歐元的兩年期數字債券。 |

2023/2/1 |

據 Polygon 官方博客,全球資產管理公司 Hamilton Lane 價值 21 億美元基金 Equity Opportunities Fund V 通過 Polygon 網絡上的數字證券代幣化平台 Securitize 向個人投資者开放一部分。 |

2023/2/14 |

電氣工程巨頭德國西門子在 Polygon 網絡上首次發行 6000 萬歐元的數字債券,該債券是根據德國電子證券法發行的,該法案於 2021 年 6 月生效,其允許出售基於區塊鏈的債務。 |

2023/6/12 |

中國銀行(Bank of China Limited)旗下全資投行中銀國際(BOCI)近日宣布與瑞銀集團(UBS)合作,發行價值 2 億人民幣的代幣化票據,成爲第一家在香港發行代幣化證券的中資金融機構。 |

其實,RWA 爲 DeFi 帶來的不光是龐大的資產規模,還是豐富的資產類型,包括股票、債券、房地產、藝術品、奢侈品、貴金屬,甚至碳信用等,在各個資產類型下,幾乎都已經有相應的項目在探索和嘗試,其中有些是老牌的 DeFi 協議,諸如 Maker DAO、AAVE、Compound、Maple、Centrifuge,更多則是新興的早期項目,已經有不少研究報告做過梳理,本文不再贅述。

資產是金融的生命之水,隨着更大規模、更多類型的資產成爲 DeFi 中的基礎資產,DeFi 當中更多的創新用例將被激發。一些加密從業者們認爲,RWA 將成爲下一輪牛市的主要推動力量。

但也有分析者對 RWA 持審慎態度,現實資產上鏈並不是一件新鮮事,自 DeFi 誕生以來,就有將現實世界資產(RWA)引入到鏈上的努力,但這些努力,除了穩定幣之外,其他似乎都雷聲大雨點小。曾經像 RWA 一樣被熱議的類似概念,例如 “鏈改”、“合成資產”、“Tokenization”、“STO” ,皆已消失在不斷變幻的敘事潮流中。這導致,長期以來,DeFi 和 TradFi 是兩個平行世界, DeFi 賴以發展的資產絕大多數是鏈上原生資產。

那么究竟應該如何客觀的看待 RWA 熱潮 ?RWA 的意義和價值究竟是什么?RWA 大規模上鏈的時機到來了嗎?它的挑战在哪裏?

RWA 的意義和價值是什么?

我們上文提到,RWA 將爲 DeFi 帶來巨大的資產規模和豐富的資產類型,促進 DeFi 的發展,但在我們看來,區塊鏈技術對於TradFi 的賦能,要遠大於 RWA 對 DeFi 的賦能。區塊鏈具有一些非常優越的特性,可以解決傳統金融當中的一些重大弊端:

其一,降低商業摩擦。傳統金融幾乎可以被認爲是勞動密集行業,很多重要的交易往往會涉及到多個中介機構和大量的文書工作,需要多方核實財產權,記錄財產轉移過程。而區塊鏈的本質是一個共享账本,所有相關方都可以訪問一份唯一的、不可篡改的財產歸屬狀態以及財產交易記錄。在區塊鏈上,交易即結算,購买即確權。因此區塊鏈可以極大的降低交易的成本,提升交易效率,同時也可以消除交易過程中的對手風險。國際貨幣基金組織(IMF)2022 年全球金融穩定報告中提到,與 TradFi 系統相比,DeFi 對金融市場的處理方式帶來了顯着的成本節省,主要體現爲勞動力的節省, 由於 TradFi 中存在復雜的中介系統,運營成本通常很高。

其二,靈活性與可組合性。借由區塊鏈的可編程性,鏈上資產可以輕松的進行拆分、組合,改變資產形態亦或創造新的資產類型。例如,可以將不可分割的資產進行分割,使得資金量較小的交易者可以參與交易,亦或者將多種資產合並爲一種資產,類似於指數基金,不僅如此,還可以實現期權、期貨,以及更復雜的結構化金融交易。盡管鏈下通過法律合同手續也可以實現一定程度的靈活性與可組合性,但遠不如鏈上方便。相比法律合同,智能合約具有自動執行的特性:由智能合約所創建的衍生資產,其所代表的原始權益,是代碼保證的;由智能合約所創建的復雜交易,可以在滿足約定條件的情況下自動完成,這裏面沒有違約風險、沒有法律文書成本、訴訟成本及執行成本。更有吸引力的是,鏈上的一切數據都是开放的,可以實現完全無許可的可組合性,任何人都可以基於已經存在的產品和協議自由發揮,开發自己的產品和協議,這在鏈下金融中必須通過大量的商務流程來實現。

其三,透明與可追溯。資產的 Token 化和資產的證券化有相似之處,而資產證券化的操作在傳統金融領域由來已久,常見的資產證券化產品有 MBS 和 ABS,前者是由房貸支持的證券,後者則是由信用卡貸款、汽車貸款支持的證券。MBS 和 ABS 本質上都是由抵押貸款打包成的金融衍生品。通過銷售 MBS 和 ABS,銀行可以在把風險完全轉移掉的前提下,賺取利差收益。在 MBS 和 ABS 取得成功後,更復雜的金融產品被創造出來 ,比如 CDO,CDO 又被層層包裝和轉賣,最後到投資者手中,可能已經搞不清楚基礎資產是什么,只剩下證券銷售商兜售的各種賣點。而 Token 化之後的資產,無論怎么包裝,怎么衍生,其中的過程都是透明的,投資者可以追溯其基礎資產,在充分了解該資產的風險的基礎上進行买賣。DeFi 將比 TradFi 更加透明,交易者可以了解到更加完整的信息,也可以更好的防範類似於“次貸危機”的風險積累和系統性危機。

總之,我們認爲,區塊鏈會是承載金融業務的絕佳平台,智能合約自動執行的特性將使得金融行業大幅度降低商業摩擦,消除對账成本、提高資產的流動性與可組合性。由奧緯咨詢論壇、星展銀行、摩根大通 Onyx 和 SBI 共同撰寫的聯合報告《It’s Time to Explore Institutional DeFi》中提到,傳統金融機構擁抱 DeFi 將有以下顯著收益(見下圖)。

Source: Oliver Wyman Forum, DBS, Onyx by J.P. Morgan, SBI Digital Asset Holdings

從各個角度看,擁抱區塊鏈技術都是金融業發展和演化的必然終局。時間將證明,DeFi 是金融系統的進階形態,資產持有者將越來越希望以 RWA 的形式持有資產、交易資產。

RWA 大規模上鏈的時機到來了嗎?

此前現實資產上鏈的相關嘗試之所以未能出圈,主要是受到兩點因素的限制,一是不明確亦或是一刀切的監管政策,二是尚未成熟的區塊鏈基礎設施,但我們看到的是,這兩個阻礙 RWA 落地的藩籬正在消失。

首先,一些地區已經清醒的認識到 Web3 技術對金融業的巨大改進力量,並开始積極擁抱 Web3 技術,尤其是一些以金融業爲支柱產業的地區,比如新加坡、瑞士、香港,甚至一些地區开始落地央行數字貨幣(CBDC),爲 RWA 的發展提供比穩定幣更加可靠的價值錨。

其次,加密領域的基礎設施經過多年的發展,已經能夠充分支持 RWA 的發展,這其中主要包括公鏈及跨鏈基礎設施、Token標准 、DID 技術、ZK技術等。

監管

相比鏈上原生資產,RWA 有一個繞不开的中心化環節,那就是鏈下資產的托管,倘若鏈下資產丟失、損壞,或被盜取,那么鏈上的 RWA Token 將變成空氣。除此之外,借貸類型的協議,還涉及到清算鏈下主體的資產的操作,鏈上的合約程序是無法執行這一步的,必須依靠鏈下的法律程序。

Code is law, but code cannot replace all laws。

在缺乏監管的時代,DeFi 可以經歷一定時期的野蠻增長,但要實現大規模鏈下資產上鏈,則必須有監管的保駕護航。資產上鏈的過程必須得到監管的承認,才能得到法律的保護,最大程度降低托管商的道德風險。與此同時,資產在鏈上的轉移也必須得到監管的承認,轉移才有意義。

隨着加密行業的飛速發展,世界各國當局已陸續關注並致力於規範加密市場,並對加密相關服務主體發放牌照並進行監管。一些國家或地區,比如韓國、瑞士、日本、歐盟,阿聯酋、英國等國家已經制定或推出了涵蓋加密資產及其相關服務的法律法規。盡管大部分情況下,這些監管政策的目標,更多是出於防止洗錢等經濟犯罪,以及防範系統性金融風險,但客觀上爲加密從業者提供了清晰的規則,爲加密相關服務提供了合規化經營的空間,也爲加密資產的持有、轉移提供了保護。這對於 RWA 領域的發展而言,是巨大的利好。

公鏈及跨鏈基礎設施

公鏈隨着多年的擴容努力,其自身性能已經產生質的飛躍,相關开發工具也越來越完善;隨着Layer2、平行鏈等技術的發展,“一鍵發鏈”已經成爲現實,而且,在共享安全性的賦能之下,新鏈無需付出巨大的成本和漫長的時間去激勵節點的加入,以提升自身去中心化水平。跨鏈技術則允許任何的資產可以在多個生態中流通,並被組合、被集成到不同的場景中去,這可以讓 RWA 資產實現全鏈化,而不必選擇某一個生態。

Token 標准

FT (Fungible Token)和 NFT (Non-Fungible Token)是最基礎的 Token 標准,分別以 ERC20 和 ERC721 爲代表。FT 代表的是流體類的資產,勻質且可以無限分割,NFT 則代表具備特定形態和邊界的固體,具有唯一性且不可分割。ERC20 曾經催生了 1C0 的熱潮,ERC721 的出現也曾激發 NFT Sumer。Token 標准不斷演化,誕生出了更多的衍生標准,現在幾乎可以映射現實中的一切事物及事物關系。其中, ERC3525 尤其適用於表達金融票據,將爲 RWA 上鏈提供便利。

圖片引用自 菠菜菠菜《從ERC20、721、1155到3525,詳述RWA邁向Web3 Mass Adoption之路》

DID 技術

一直以來,以 Ethereum 爲代表的各類公鏈都是一個匿名系統,具有一定的抗監管能力。而且一些加密技術信仰者認爲,加密行業的基因就是無政府主義,加密世界和政府監管勢同水火,無法相容。

但我們認爲,如果要讓加密行業更可持續的發展,需要實現一定程度的可監管性。我們並非要在這裏推崇聯盟鏈,也並不認爲,要將公鏈系統完全轉化爲一個實名的許可系統,才能去兼容監管。

事實上,通過 DID 技術,完全可以在公鏈上實現可監管性,而且是在保護用戶隱私的前提下,作爲加密用戶的一種自主選項出現。

根據 W3C 提出的 Web3 DID 方案,用戶可以憑 DID 向監管主體注冊,以獲得一個 VC(Verifiable Credentials)。如果某些鏈上服務被監管政策要求,要對用戶做 KYC 的話,在提供服務時,可以拿用戶的 VC 向 VC 的發行方,也就是監管主體請求驗證,監管主體只需要返回一個信息:“該用戶是否被允許使用當前服務”,只有“是”或者“否”,而不必透露用戶的完整注冊信息。當然,在 W3C DID 的方案中,有資格發行 VC 的機構並不限於監管主體,可以是其他任何的發證機構,包括學校、行業協會、鏈上 DAO 組織等。

請注意,這個過程中,用戶有自主選擇權,用戶可以選擇不去獲取相應的 VC,但如果某鏈上服務要求用戶擁有某種 VC,用戶剛好沒有的話,那就無法使用該服務。用戶可以選擇使用其他服務。

這種處理方式,既給了用戶選擇,也讓提供鏈上服務的主體可以接受某個司法轄區的監管。一些司法轄區所實施的外匯管制、制裁名單、個人信息不出海等規定,都可以在鏈上被執行。

ZK 技術

ZK 技術是指零知識證明(Zero-Knowledge)相關技術。區塊鏈作爲公开的账本,其上的交易信息是任何人都可以公开查詢且永久可見的。

數據隱私對於傳統金融中一些領域的客戶至關重要,他們不愿意將自己的持倉情況、交易歷史被暴露在公开網絡上。有時候有經驗的數據分析人員可以從公开數據中推斷出投資者的訂單甚至鏈下身份。(筆者就曾經通過 Zerion、Parsiq 等工具追蹤鯨魚账戶頭寸,分析市場,並從中獲利。)這種情況對於很多傳統機構而言是無法接受的,其交易記錄、客戶資料是其需要保密的商業數據。而 ZK 技術用於區塊鏈時,可以實現在公开账本的基礎上,實現可控的隱私。用戶可以有選擇的向授權主體公布部分資料,也可以向授權主體聲明某個斷言爲真,但不需要披露任何信息。

你可以向某個主體證明,你的資產滿足某個門檻,但不透明具體的資產數額,你也可以證明你做了某一筆交易,但不透明交易的對手和金額信息。這樣既保證了隱私,又不破壞區塊鏈的开放性與可組合性。將 ZK 技術應用於隱私,目前在 Web3 領域已經取得不錯的進展,正在被越來越廣泛的採用。

總之,監管政策的明確和基礎設施的完善都在爲 RWA 賽道的發展解除封印,RWA 大規模上鏈的機會已經成熟。

RWA 的挑战在哪裏?

以上我們講到了爲什么傳統金融需要擁抱區塊鏈,以及爲什么當前對於 RWA 的發展而言天時已至,接下來我們還需要客觀分析 RWA 依舊面臨的挑战。

其一是監管政策的不確定性和復雜性。盡管全球對於加密行業的監管政策的趨勢是逐漸嚴格和清晰,但這是一個漸進的過程,無法一蹴而就,期間甚至可能會走一些彎路和回頭路。此外,全球範圍內的監管總體上還是各自探索的階段,尚未形成統一的標准、分類、定義,盡管有 FATF(金融特別行動組) 和 IOSCO(國家證監會組織)等國際監管機構正在做出努力,但短時間內很難形成統一,這將使得 RWA 服務商面向全球市場的雄心受到阻礙,也會使得區塊鏈技術打通全球流動性的優勢無法完全發揮出來。

其二是傳統金融體系的慣性和歷史包袱問題。傳統金融是自成體系的,有很多既定的規則、秩序和觀念,也涉及到數量巨大的利益主體和盤根錯節的利益關系,想要一下子切換到一個新體系是很難的。例如中美這樣的大國,首先考慮的必然是金融秩序的穩定,而非探索和創新,監管政策上擁抱 DeFi 的積極性就不會太高。中國大陸對加密行業採取抑制態度,而將窗口开在了香港,這也符合中國“摸着石頭過河”的一貫施政策略,美國則依舊傾向於用傳統金融體系的框架去監管加密資產,也不太可能會爲加密行業大开綠燈。我們會認爲,除了積極擁抱加密行業的新加坡、香港、瑞士等區域外,傳統金融體系相對薄弱的地區,例如非洲、東南亞、拉美、阿拉伯世界,可能會有比較大的機會。

其三是 DeFi 自身的問題。迄今爲止,DeFi 領域依舊存在諸如代碼漏洞、價格操縱、MEV、私鑰泄露等比較嚴重的安全問題,2022 年度 DeFi 領域的黑客攻擊帶來了超過 20 億美元的資產損失。金融是直接與錢打交道的領域,對安全的容錯程度將是很低的。很多 DeFi 協議採用去中心化的治理機制,導致沒有責任追索的主體,這些安全問題導致的損失可能到最後無人兜底。

其四是 Web3 的账戶系統問題。倘若大量 RWA 上鏈,但鏈上的玩家數量不足的話,RWA 的發展依舊受到限制。一直以來區塊鏈的用戶體驗廣受詬病,且不說復雜的、難以理解的账密管理過程勸退了很多不懂行的小白,就連不少行家裏手也遭遇過私鑰遺忘、丟失甚至被盜的慘痛經歷。現有的區塊鏈账戶體系極大的阻礙了大規模用戶進入 Web3。當前諸如 MPC 錢包、合約錢包等新型账戶技術正在發展,但也需要一個過程。如果花旗銀行所預測的 10 億用戶進入區塊鏈要成爲現實的話,Web3 账戶的用戶體驗,要做到接近 Web2 的程度。

總結

總體來看,我們看好 RWA 的長期發展,並認爲這是必然趨勢,區塊鏈是更好的金融載體。但我們也必須清醒的認識到 RWA 面臨的短期挑战。

短期來看,我們有可能還是會看到這樣的景象:

傳統金融機構可能暫時不會把自己的存量業務搬上區塊鏈,而是把區塊鏈當成一個增量業務渠道;

一些劣質資產,甚至存在巨大托管風險的資產會企圖上鏈傾銷,在 RWA 領域造成魚龍混雜的局面;

鑑於監管政策在許可鏈上更容易實施,RWA 會首先大規模出現在許可鏈,而非公鏈中。

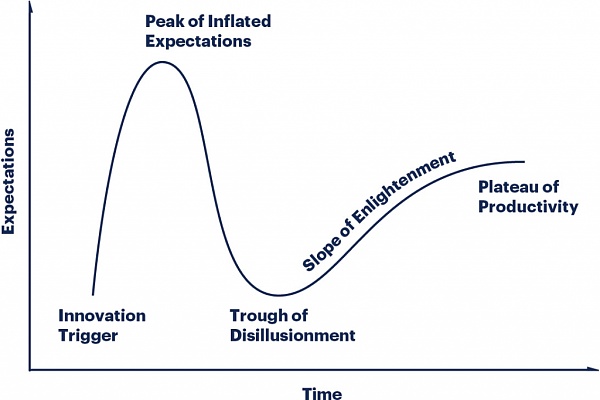

我們預計 RWA 的發展還會經歷一個 Gartner Hype Cycle,從短期爆發期到泡沫期、回歸期,最終穩健增長。

Gartner Hype Cycle

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。