一、項目簡介

Inverse Finance是基於以太坊的一款CDP借貸產品,通過抵押加密貨幣借出穩定幣DOLA。該項目成立於2020年,曾被YFI創始人AC推薦而受到市場關注。彼時該項目產品提供圍繞穩定幣Dai的無損投資,用戶在協議金庫中存入Dai並以1:1比例收到存款憑證inDai,然後金庫將Dai放入Yearn等的收益聚合協議,從而獲得ETH、YFI等代幣獎勵。

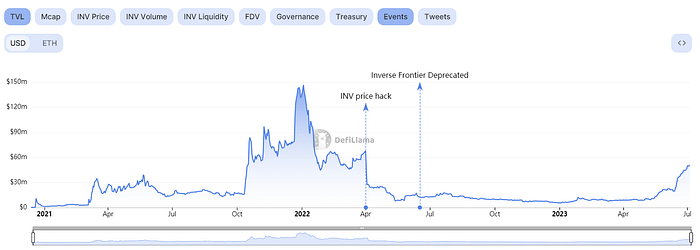

但是不幸的是,該項目曾在2022年接連遭受兩次惡意攻擊導致產品被停用,2022年10月轉型做固定利率借貸市場。

二、團隊

目前公开的成員檔案爲項目創始人Nour Haridy,來自埃及,2018年开始擔任Web3开發工程師。Haridy曾在Cointelegraph的採訪中介紹自己在以太坊領域擔任過幾年的开發人員,主要設計無gas費的Dai智能錢包,例如Metacash和Mosendo。Nour目前全職做Inverse Finance,推特關注2.8w,有小範圍的社交影響力。

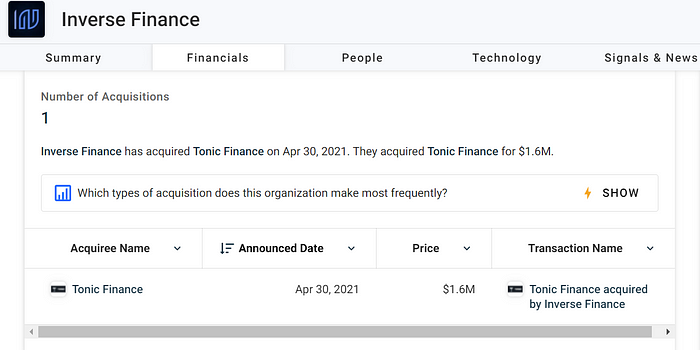

Crunchbase信息顯示,Inverse曾在2021年4月30日以160萬美元價格收購Tonic Finance。

三、產品

Inverse當前的主要產品爲固定利率借貸市場FiRM和穩定幣DOLA。

1. DOLA

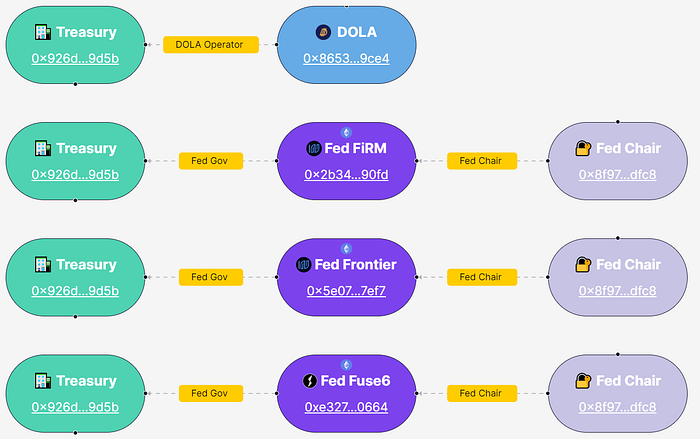

DOLA是Inverse Finance發行的去中心化穩定幣,與美元保持1:1錨定,由Feds智能合約管理DOLA的供應與銷毀。

注:由於對Frontier(前端)的預言機操縱攻擊,DOLA目前存在一些壞账,這些壞账通過DAO在積極兌付,前端產品目前已經棄用。

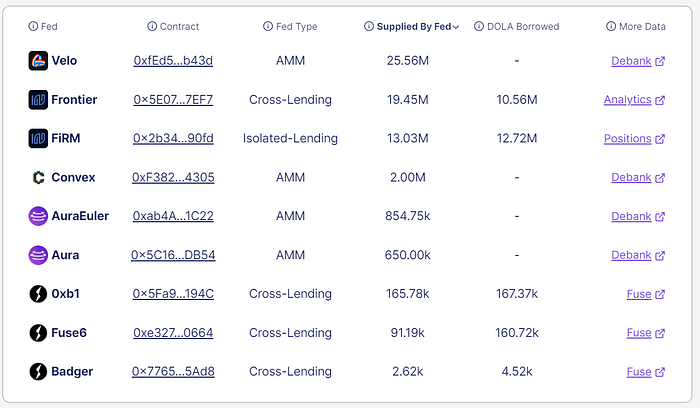

Fed智能合約由Inverse DAO控制,分爲三種不同類型,但是都能夠鑄造DOLA並將其直接供應到流動池或者借貸市場中,同時也可提取並銷毀DOLA,從而影響DOLA的價格穩定。

交叉借貸Feds:即Frontier & Fuse,前端現已棄用。

隔離模式借貸Feds:即FiRM借貸市場,FiRM市場設有全局DOLA限額以及每種資產市場也會設置每日借貸限額。我們會在下文詳細介紹FiRM。

AMM Feds:向Velo、Convex、Aura等協議提供流動性。

2. FiRM

2021年2月,Inverse與Anchor合作發行穩定幣DOLA,但是隨着Terra生態的崩潰以及Inverse先後兩次被攻擊,現有產品前端被停用。2022年10月,Inverse推出固定利率借貸產品FiRM。

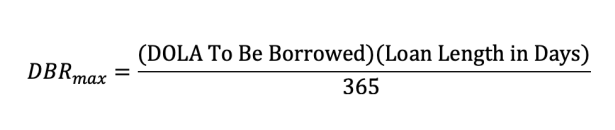

FiRM是超額抵押借貸,與其它借貸產品原理是一致的,之所以稱爲固定利率借貸,是因爲FiRM是基於DBR(DOLA Borrowing Right)的固定成本借貸。用戶要在FiRM中借入DOLA必須要持有DBR,一個DBR代表爲期一年的一個DOLA借貸費用,通過要借貸的DOLA數量和借貸時長可以計算每天需要花費的DBR數量,所以用戶在貸款前就可預估需要支付的DBR數量以及借貸成本,要延長貸款時長可隨時向錢包添加DBR。

DBR最初發行方式是空投:① 在2022年10月30日前仍遺留在前端應用程序的INV質押者每人獲得2,000 DBR;② 完成抽獎活動獲得高達1,000 DBR。

DBR可在二級市場流通,因此借款人對DBR需求的增加或降低可能會導致DBR價格的上漲或下跌。高需求會促使DBR價格的上漲,對投資者來說是一件好事,但是對借款人來說會導致其借貸成本的增加,從而降低FiRM借款的吸引力,對Inverse協議本身的發展並不友好。因此,Inverse推出DBR Streaming,即向INV質押者發行DBR獎勵,通過FiRM質押INV能夠得到DBR代幣獎勵,社區可通過調控DBR的排放量影響DBR的價格及用戶借貸成本。

四、基本面數據

1. TVL

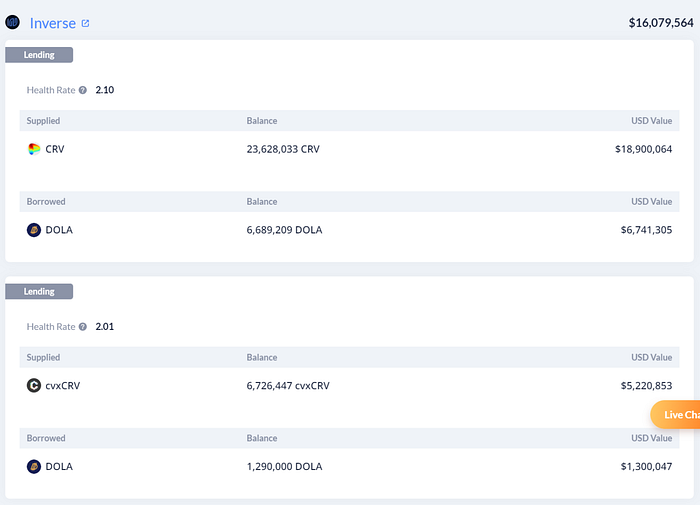

目前的TVL總規模爲5,181萬美元,在經歷攻擊之後,TVL一直沒什么起色。6月12日开始,Curve創始人陸續向Inverse存入CRV以及cvxCRV並借入穩定幣DOLA,因此Inverse的TVL被大幅拉升,並逐漸被其它市場參與者注意。

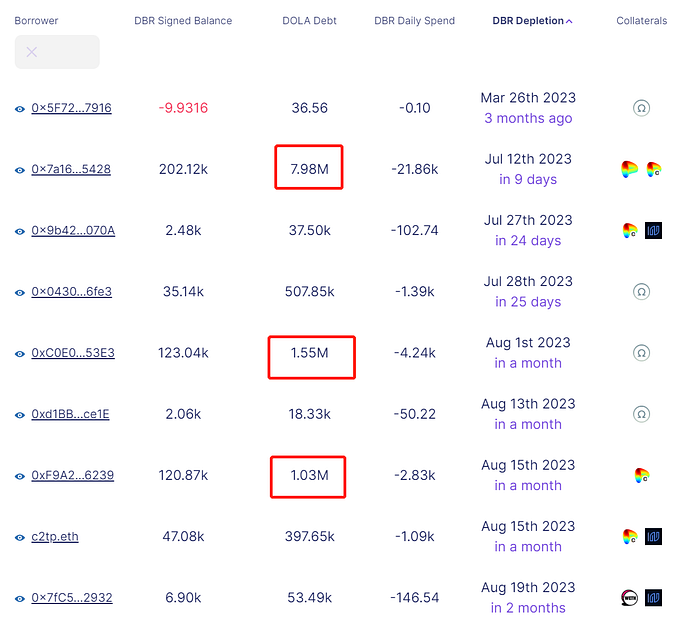

目前僅Curve創始人存入約2,363萬枚CRV,673萬枚cvxCRV,總價值約2,400萬美元左右,借入穩定幣DOLA約798萬枚,其個人頭寸(1,608萬美元)在Inverse的TVL佔比就達31%,Inverse協議發展受Curve影響較深。

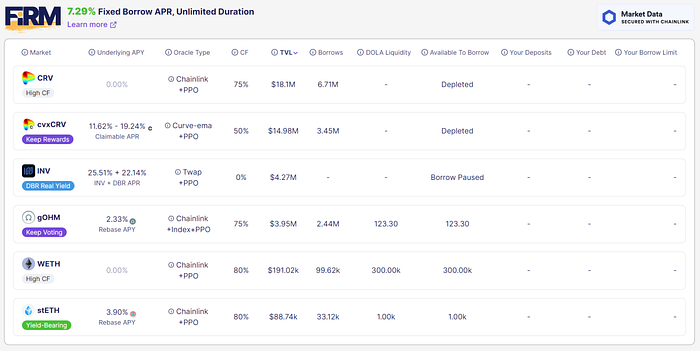

FiRM當前一直是“以受保護模式”運營,因此借貸市場每種資產類型都有每日借貸限額和供應總上限。當前支持的資產類型包括CRV、cvxCRV、gOHM、WETH、stETH。其中CRV、cvxCRV是佔比最大的資產類型,依據2023年5月份提案,CRV市場每日借貸限額爲100萬DOLA,供應上限爲1,000萬DOLA,cvxCRV市場每日借貸限額爲50萬DOLA,供應上限爲600萬DOLA,二者借貸規模爲1,016萬,借貸額度達到63.5%。因二者資產供應的迅速上漲,出於安全考慮,已於兩周前暫停對其市場的流動性供應。

2. DOLA

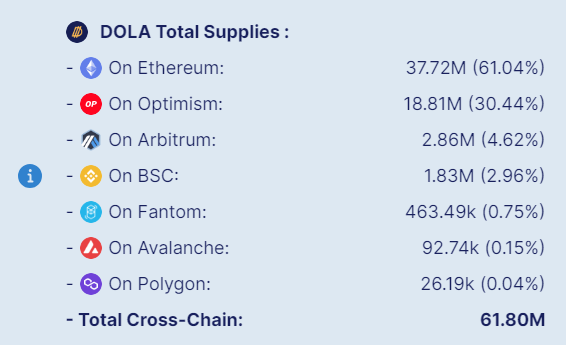

依據官網數據,DOLA當前發行總量爲6,180萬枚,其中以太坊上供應3,772萬枚,佔比61.04%,其次爲Optimism,佔比30.44%。主要採用場所爲Optimism上的DEX Velo和自己的協議產品FiRM,DOLA團隊還是比較重視二層的採用。

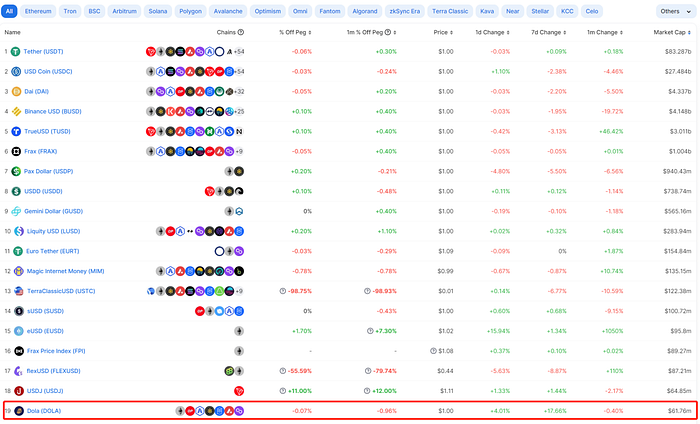

依據defillama.com數據,DOLA在整個穩定幣市場市值排名第19位,相較去中心化穩定幣龍頭的DAI(43.37億),僅達到其市值的1.4%。

DOLA在經歷“黑客攻擊”風波後,自2022年10月起代幣價格已經相對穩定,近期發生兩次較大的價格波動,一是3月8日受USDC脫錨事件影響,另一次爲4月9日原因暫時未知。

五、經濟模型

Inverse協議中有三種類型代幣:DOLA、INV和DBR。DOLA是穩定幣產品,在前文中已經詳細介紹過,該部分會重點描述INV和DBR。

1. INV

INV是Inverse的治理代幣,目前的代幣用途只有質押和治理。

暫時未獲知INV的完整經濟模型,代幣供應由治理提案投票發行,之前的慣例是每季度批准一個鑄幣提案,按照流動性策略制定代幣排放量。6月30日新提案確定2023年下半年將鑄造6萬枚INV,以便未來3~6個月內繼續由DAO運營。

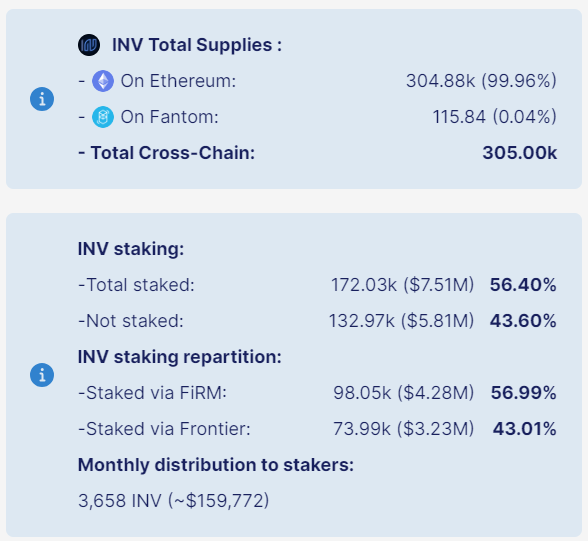

當前代幣供應總量爲30.5萬枚,質押率爲56.4%。通過FiRM質押的爲9.8萬枚,前端遺留質押爲7.4萬枚。因爲被惡意攻擊事件影響,Inverse前端在2022年6月被棄用。

2. DBR

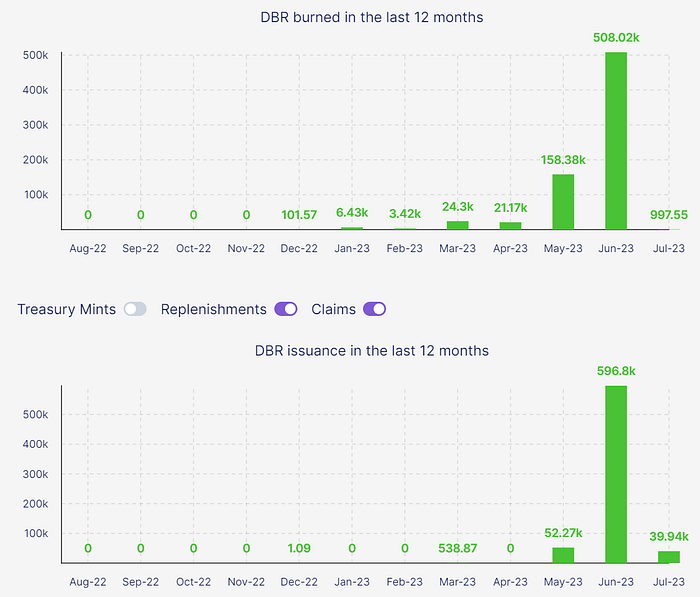

DBR沒有供應上限,由Inverse DAO控制發行。過去一年發行1,300萬枚,銷毀1,272萬枚,流通28萬枚左右,依據Coingecko數據,DBR目前總供應爲464.6萬枚。

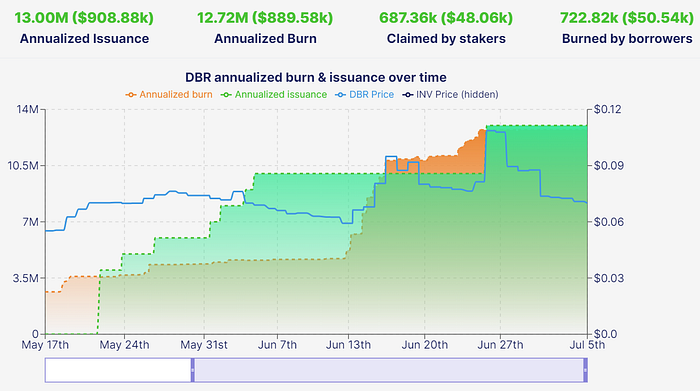

自今年3月起,DBR銷毀量明顯增加,6月因CRV和cvxCRV資產市場的活躍,銷毀量是5月份的三倍之多,年化銷毀也超過年發行量,DBR進入通縮。

因FiRM市場活躍借貸的增加,爲滿足日益增長的DOLA借貸需求,社區提議提高DBR發行量,由每年1,000萬提高至每年2,000萬。

從DBR的消耗可以看到近期的主要需求就是CRV市場,其次爲OHM,0x7a16爲Curve創始人頭寸。

3. INV與DBR

DBR是Inverse協議中的必需消耗品,有真實需求場景,對DOLA借貸的需求會直接影響DBR的價格上漲。DBR價格上漲則意味着借貸成本增加,爲了保證產品的良好發展,抑制借貸成本,Inverse DAO會增加DBR的排放量,增加DBR的供應,進而降低DBR價格。

DBR主要由INV質押者產出,對DBR的需求會激勵INV代幣持有者進行質押,爲INV代幣賦能,二者相輔相成。

六、資產與負債

1. 資產

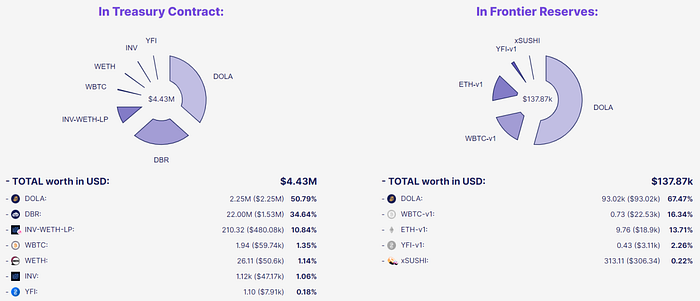

Treasury持有資產總價值爲457萬美元,包括Treasury合約持有的443萬美元和Frontier儲備金13.78萬美元。Treasury合約中大部分資產爲DOLA,資產價值225萬美元,其次爲DBR資產,價值153萬美元。

2. 負債

Inverse Finance於2022年4月2日,因漏洞被利用遭遇攻擊並因此損失4,300 枚 ETH,約合1496.4萬美元。在2022年6月16日再遭受閃電貸攻擊,損失約120萬美元。

依據6月28日,官方在Discord披露的信息,目前仍持有的DOLA壞账大約942萬美元,自2022年6月以來,團隊已經償還137.2萬美元,其中包括從DWF和其它實體OTC銷售中收到的資金。

團隊還在陸續售賣INV和DBR資產以償還壞账,最新的信息:

1. 新通過提案:鑄造2,600萬枚DBR,以Coingecko上提供的30天DBR TWAP價格15%的折扣出售給白名單买家,每筆交易的最低金額爲10萬美元才有資格獲得折扣,該提案於7月3日正式執行。

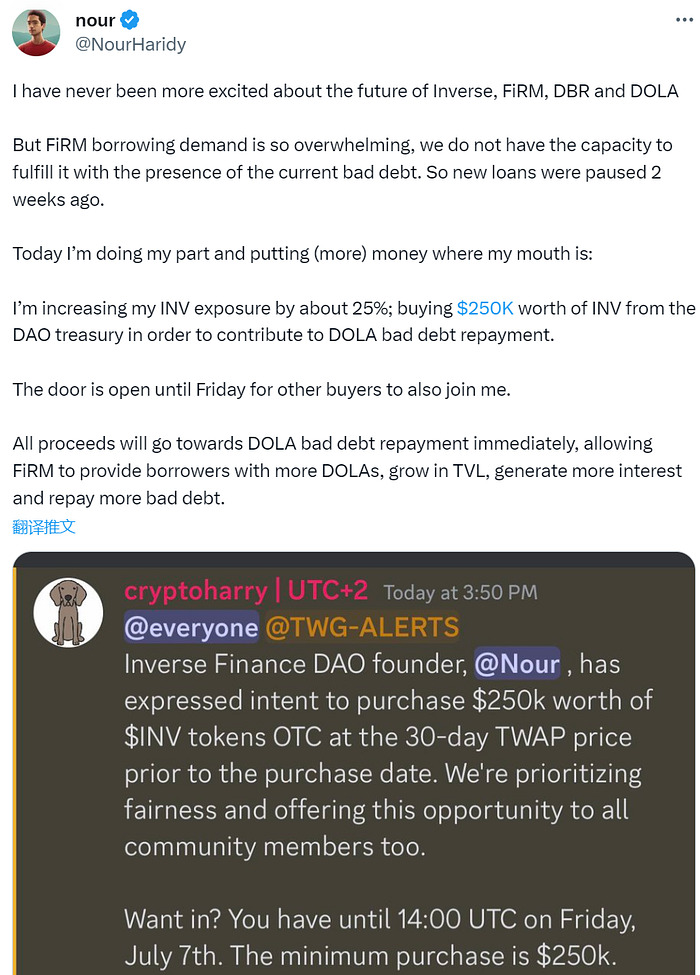

2. 創始人在推特上發布消息稱其以30天TWAP價格向Treasury購买價值25萬美金的INV,該筆資金會被用於償還壞账,並歡迎其它买家進行購买,OTC時間會持續到7月7日。

總結:Inverse當前的主要問題是歷史遺留壞账金額較大。目前協議收入以及代幣售賣全部用於償還壞账,比較影響產品的擴張。由於Aave降低對CRV的風險敞口,Curve創始人將部分借貸活動從Aave轉移到了Inverse,Inverse協議因而被市場注意,目前對CRV資產的流動性供應雖已達到上限,但是Inverse的TVL仍然在穩步增長,意味着Inverse協議正在逐漸被市場認可,是一個良好的發展信號。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。